Der stärkste Anstieg liegt vorläufig hinter uns

Die Erholungs-Rally der Aktienbörsen nach dem Einbruch im März liegt zum größten Teil hinter uns. Die letzten Wochen bewegten sich die Aktienmärkte mehrheitlich seitwärts / abwärts.

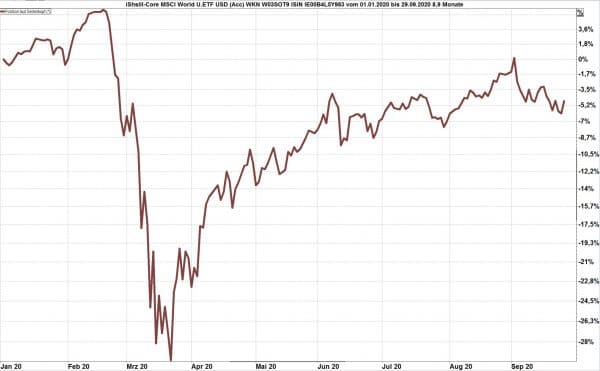

Chart: Entwicklung des Weltaktienindex vom 1.1.bis 29.9.2020, Darstellung in Euro.

Quelle: vwd

Wesentlicher Grund für das vorläufige Ende der schnellen Erholung per Anfang September 2020 waren steigende Sorgen vor einer erneuten Ausbreitung des Covid-19-Virus.

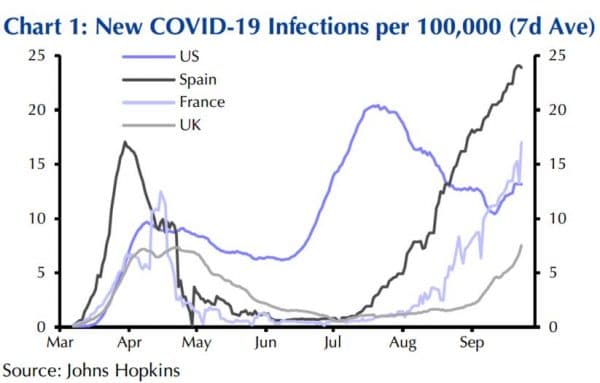

Grafik: Neu festgestellte Covid-19-Infektionen pro 100.000 Einwohner in den USA, Spanien, Frankreich und United Kingdom, im Durchschnitt von jeweils sieben Tagen.

Quelle: Capital Economics

Die Regierungen verordneten erneut Beschränkungen, die vor allem im Dienstleistungssektor zu einem Rückgang der Umsätze führten.

Quelle: JPM

Hohe Volatilität vor der US-Wahl zu erwarten

Einige Teilmärkte haben den Vorkrisenstand jedoch schon wieder übertroffen. Dies gilt vor allem für die im Nasdaq 100 zusammengefassten Technologiewerte. Die digitalen Dienstleistungen wurden im Rahmen der „Social-Distancing“ – Vorschriften deutlich mehr in Anspruch genommen als vor der Pandemie. Der Nasdaq 100 Index erlebte im August eine deutliche Übertreibung (siehe Beitrag: Technologie mit andauernd starkem Wachstum), fiel dann jedoch schnell wieder in seinen Trendkanal zurück.

Kurzfristig steigende Volatilität, langfristig gute Aussichten

Kurzfristig, für die nächsten Wochen, könnten die Börsen noch volatiler werden als sonst üblich. Zu der seit Monaten vorherrschenden Unsicherheit, welche Beschränkungen die politischen Entscheidungsträger vor dem Hintergrund der Pandemie verhängen würden, kommt die Ungewissheit über das Ergebnis der Wahl in den USA am 3. November 2020 hinzu.

Am 1. August schrieb ich im „Ausblick auf den Monat August“:

Wie geht es weiter?

Die weitere Entwicklung der Börsenkurse wird (wie langweilig: schreibe ich jetzt schon seit Monaten mit ähnlichem Wortlaut …) ganz wesentlich vom künftigen Infektionsgeschehen abhängen. Genauer gesagt: davon, wie unsere Entscheidungsträger reagieren, wenn sich das Virus wieder schneller ausbreitet.

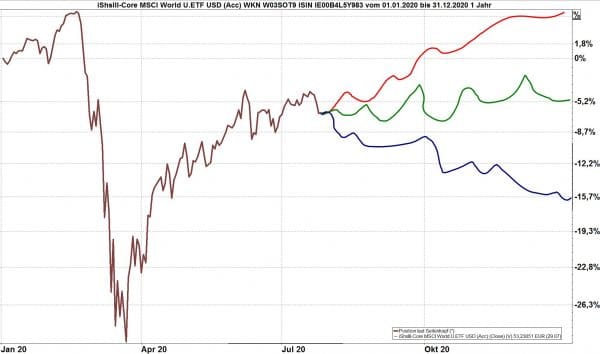

Quelle: vwd, eigene Überlegungen

Rote Linie:

Meine Erwartung, wenn der Prozess der Lockerung mit Bedacht und Vorsicht fortgesetzt und das Wirtschaftsleben Schritt für Schritt weiter hochgefahren wird. Sollte ein wirksamer Impfstoff gefunden und in großen Stückzahlen produziert werden können, würde dies die Aufwärtsentwicklung der Börsenkurse beschleunigen.

Grüne Linie:

Meine Erwartung, wenn immer wieder wesentliche Einschränkungen erlassen werden. Jede Nachricht über die Abschottung größerer Regionen wird die Börsenkurse nach unten beeinflussen. Jede Aufhebung von regionalen Einschränkungen führt zu einem Anstieg. Die Börsianer sind nervös und reagieren schnell, auch weil sehr viel Investments auf Kredit im Markt sind.

Blaue Linie:

Meine Erwartung, wenn sich die Hoffnungen auf die Entwicklung eines Impfstoffes nicht erfüllen und wenn sich das Virus in einer weiteren Welle in zahlreichen Regionen wieder ausbreitet. Dies würde zu einer erneuten Bremsung der wirtschaftlichen Aktivitäten, zu noch größeren Einbrüchen bei den Unternehmensgewinnen, zu Insolvenzen und damit zur Erhöhung der Arbeitslosigkeit führen.

Dieser Ausblick hat sich bis heute bestätigt, und dies mit dem mittleren Szenario: mal Lockerung, dann wieder neue Einschränkungen, dann wieder regionale Lockerung – es gibt noch keinen klaren Trend, keine belastbare Vorhersage, ob und wann die Wirtschaft wieder unbeschwert von allerlei Beschränkungen aufdrehen kann. Erst wenn ein Impfstoff gefunden und in ausreichender Menge verfügbar ist, werden sich die Besorgnisse der Investoren wieder abbauen.

Für das Jahr 2021 (es sind nur noch drei Monate bis zum Jahreswechsel) erwartet die Mehrheit aller Volkswirte und Analysten eine starke wirtschaftliche Erholung und – bereits im Vorgriff auf die erwartete Erholung – ein Ansteigen der Börsenkurse.

Gute Aktien weiterhin alternativlos

Für den langfristigen Vermögensaufbau erscheint ein breit gestreutes, auf Qualitätsaktien fokussiertes Aktienportfolio weiterhin alternativlos. Schwankungen (in beide Richtungen) sind nicht zu vermeiden. Deswegen liegt die Betonung auf „… langfristigen“ Vermögensaufbau, bei dem man die zwischenzeitlich auftretenden Wertschwankungen aussitzen kann, ohne zu einem ungünstigen Zeitpunkt verkaufen zu müssen. Die Empfehlung zum Beginn des Monats Oktober 2020 lautet deswegen erneut: für den langfristigen Vermögensaufbau in Aktien investiert bleiben.

Stabile Erträge und sicherer Werterhalt mit Wohnimmobilien

Als die stabilste aller verfügbaren Vermögensanlagen haben sich Immobilien erwiesen, hier allerdings nicht alle Immobilien, sondern speziell das Segment „Wohn-Immobilien“. Fonds, die in diesem Marktsegment investiert haben und weiterhin investieren, liefern sehr stabile Erträge. Sie sind darüber hinaus eine wertstabile Vermögensanlage. Dies mag in einigen Jahren, wenn die von den Regierungen gewünschte und von den Zentralbanken mit extrem lockerer Geldpolitik geförderte Inflation vielleicht auch im täglichen Einkauf spürbar wird, von großem Vorteil sein.

Höhere Inflation zu erwarten

Erst vor kurzem hat die Fed (Notenbanksystem der USA) ihr Inflationsziel neu definiert: sie will jetzt darauf achten, die Kaufkraftentwertung „über einen längeren Zeitraum durchschnittlich“ auf zwei Prozent zu steuern. Da wir einige Jahre mit weniger als zwei Prozent Inflation hinter uns haben, würde die Fed künftig auch einige Jahre mit mehr als zwei Prozent Kaufkraftentwertung tolerieren, bevor Gegenmaßnahmen ergriffen werden.

Die EZB (Europäische Zentralbank) könnte, wie am 30.09.2020 von der EZB-Präsidenten Christine Lagarde geäußert, sich dieser Zielstellung anschließen. „Börse Online“ berichtet hierzu: „Konkret deutete Lagarde zum einen an, dass die EZB Zeiten mit besonders niedriger Inflation dadurch ausgleichen könnte, dass sie zeitweise höhere Inflationsraten akzeptiere. Eine ähnliche Strategie hatte unlängst die US-Notenbank Fed eingeführt. Fachleute sehen als Folge dieses Richtungsschwenks eine noch längere Zeit mit einer extrem lockeren Geldpolitik in den USA.“

Die Regierungen aller Staaten mit überbordender Verschuldung hören dies mit Freude. Höhere Inflation führt (in der Regel) zu einer (optisch) höheren Wirtschaftsleistung. Damit verbessert sich das Verhältnis von Schulden zum BIP auch ohne Abbau der Staatsschulden.

Ein Ansteigen der Inflation über die bisher gewünschten „knapp unter zwei Prozent“ hinaus erwarte ich nicht für die nächsten drei bis vier Jahre. Es besteht jedoch das Risiko, dass auf Sicht doch ein deutlicher Anstieg der Kaufkraftentwertung folgen wird, der dann nur schwer unter Kontrolle zu halten ist.

Anlagenotstand der großen Kapitalsammelstellen führt zu weiterer Preissteigerung bei Immobilien

Die Geldflut der Notenbanken und die daraus resultierenden Niedrigzinsen hat bisher schon dazu geführt, dass große Kapitalsammelstellen (Pensionsfonds, Pensionskassen, Stiftungen, Versicherungen, …) immer mehr in den Immobilienmarkt drängen und die Preise treiben. Dies wird sofort verständlich, wenn man sich die Entwicklung der Zinserträge für sogenannt sichere Staatsanleihen anschaut:

- In Großbritannien und in Spanien liegen die Zinserträge für zehnjährige Staatsanleihen bei 0,25 %

- Sogar Italien bietet nur noch Zinserträge von unter einem Prozentpunkt.

- In Frankreich, Deutschland und der Schweiz müssen Anleger etwas bezahlen, wenn sie dem Staat 10 Jahre lang Geld leihen wollen.

Quelle Wellenreiter

Diese Entwicklung führte bisher schon zu einem extremen Problem (heutzutage sagen wir ja: zu einer „Herausforderung“) bei der Verwaltung großer Vermögenswerte, die auf zuverlässige Erträge angewiesen sind, um ihre künftigen Verpflichtungen (Auszahlung von Renten, Pensionen, Unterstützungsleistungen, … ) erfüllen zu können. Hier drängen unvorstellbare Anlagesummen in den Immobilienmarkt. Jede Anleihe aus früheren Zeiten, die heute zur Rückzahlung kommt, vergrößert das Problem dieser Institutionen. Womit wollen sie die künftigen Leistungen sicherstellen, wenn die jetzt zur Wiederanlage verfügbaren anleihen keinen Zinsertrag mehr liefern?

Sechs Prozent Mietertrag ist besser als Null Prozent Zinsertrag

Professionell geführte Fonds, die sich auf den Ankauf von sanierungsbedürftigen Immobilien spezialisiert haben, erreichen mit ihren Projekten immer noch sechs Prozent Mietrendite – und bei Auflösung der Fonds einen zusätzlichen Veräußerungsgewinn. Sie können sehr bequem vom Schreibtisch aus in einen solchen Fonds investieren. Während der Haltedauer folgen jährliche Ausschüttungen, die sich in diesem Marktsegment („Wohn-Immobilien“) auch während der Corona-Krise als sehr stabil erwiesen haben. Die bisher bei Ablauf der planmäßigen Haltedauer aufgelösten Fonds erzielten regelmäßig einen zusätzlichen Veräußerungsgewinn.

Siehe auch:

PI Pro Investor schüttet erneut planmässig Erträge aus:

https://ihrkonzept.de/pi-pro-investor-schuettet-erneut-planmaessige-ertraege-aus/

PI Pro Investor kauft Immobilien mit 76 Prozent Rendite ein:

https://ihrkonzept.de/pi-pro-investor-kauft-immobilien-mit-76-prozent-rendite-ein/

Gewerbe Immobilien vor deutlichem Mietrückgang – Wohnimmobilien bleiben stabil:

KVGs sorgen für maximale Sicherheit bei geschlossenen Fonds:

https://ihrkonzept.de/kvgs-sorgen-fuer-maximale-sicherheit-bei-geschlossenen-fonds/

Primus Valor kauft weiterhin Immobilien mit über sechs Prozent Mietertrag:

https://ihrkonzept.de/primus-valor-kauft-weiterhin-immobilien-mit-ueber-sechs-prozent-mietertrag/

Mietstundungen im wohnwirtschaftlichen Bereich unter zwei Prozent:

https://ihrkonzept.de/mietstundungen-im-wohnwirtschaftlichen-bereich-unter-zwei-prozent/

ZBI verkauft Wohnanlage zum Faktor 29,05:

https://ihrkonzept.de/zbi-verkauft-wohnanlage-zum-faktor-2905/

- Ausblick auf die Anlagemärkte ab Juli 2025 - 27. Juni 2025

- LVL70 – Musterportfolio per Juni 2025: Plus 196 % - 24. Juni 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Niemand weiß es (schon wieder) - 31. Mai 2025