Aktienmärkte im Juli fast 10 Prozent im Plus

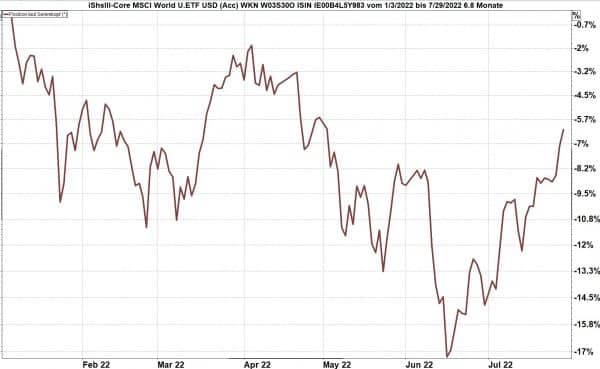

Die folgende Grafik zeigt die Entwicklung des Weltaktienindex mit seinen über 1.500 Positionen aus 23 Industrieländern seit Jahresbeginn 2022.

Grafik: Weltaktienindex, hier dargestellt durch einen ETF von iShares, von Jahresbeginn bis 28.07.2022, Bewertung in Euro

Quelle: infront

Der Kursanstieg im Juli erreichte fast 10 %.

Anleihemärkte ebenfalls mit Kursgewinnen

Auch die Kurse von Anleihen drehten wieder nach oben. Dies beruht auf dem gleichen Zusammenhang wie im Vormonat erläutert:

- Wenn das Zinsniveau während der Anlagezeit fällt, steigen die Kurse von Anleihen.

- Wenn das Zinsniveau während der Anlagezeit steigt, fallen die Kurse von Anleihen.

Je länger die Restlaufzeit der jeweiligen Anleihe ist, desto höher ist die Kursveränderung.

Im Juli ging das Zinsniveau von langlaufenden Anleihen tendenziell zurück. Dies ist die Ursache der Kursgewinne.

Die folgende Grafik zeigt die Kursentwicklung von ETFs, die Anleihe-Indizes nachbilden, vom 3.1. bis 28.7.2022:

- dünne braune Linie: Weltaktienindex zum Vergleich.

- grün: Globale Hochzinsanleihen

- schwarz: Globale Unternehmensanleihen

- rot: durch Pfandbriefe gedeckte Anleihen in Euro

- blau: Anleihen in Euro mit Investmentgrade-Rating

Quelle: infront

Einfluss der Wechselkurse beachten

Die Wertentwicklung von Investments in Unternehmensbeteiligungen (via Aktien) und Anleihen wird für uns Euro-Besitzer auch durch die Veränderung der jeweiligen Währungen gegen den Euro beeinflusst. Der USD (als Beispiel) wertete seit Jahresbeginn um 10 % gegen den Euro auf. Dies beeinflusst ebenfalls die Wertentwicklung unserer Investments.

Grafik: Wechselkurs USD-Euro vom 3.1. bis 28.7.2022

Der Rückgang des Außenwertes des Euro führt für uns Euro-Besitzer zu einem zusätzlichen Gewinn von allen Investments in anderen Währungen.

Quelle: infront

Kursentwicklungen weiterhin extrem volatil

Die Anleger in den Aktienmärkten, allen voran die großen Investoren mit den ganz dicken Brieftaschen, scheinen weiterhin hypernervös zu sein. Man erkennt dies an den extrem schnellen Kursveränderungen nach Bekanntgabe von neuen Kennzahlen. Ein Beispiel hierzu:

- Bis Donnerstag, den 28. Juli gingen die Investoren allgemein davon aus, dass die Fed (amerikanisches Notenbanksystem) die Leitzinsen bei bei jeder der kommenden Sitzungen deutlich erhöhen würde. Zinserhöhungen führen nach allgemeiner Erfahrung zu einer Bremsung des Wirtschaftswachstums. Dies ist ja auch beabsichtigt, um die überbordende Nachfrage und die daraus resultierenden Preiserhöhungen zu mindern. Die weitere Entwicklung der Aktienkurse wurde eher verhalten beurteilt.

- Dann wurde am 28. Juli die Kennziffer für das Wirtschaftswachstum in den USA für das zweite Quartal 2022 veröffentlicht: Minus 0,9 %! Augenblicklich ging die Botschaft um die Welt: Die USA in einer Rezession!

- Investoren in den Aktienmärkten denken einen Schritt weiter: wenn die USA in einer Rezession sind, dann wird die Fed etwas vorsichtiger mit Zinserhöhungen sein. Die Wirtschaft soll ja nicht zu stark gebremst werden. Sofort begannen Käufe an den US-Aktienmärkten. Der S&P 500 (Index der 500 größten Unternehmen der USA) legte um über 2 % zu. Auch andere Märkte schlossen den Tag mit Kursgewinnen.

Schauen wir etwas genauer hin:

Von einer Rezession spricht man, wenn die Wirtschaftsleistung eines Staates oder einer Region in zwei aufeinander folgenden Quartalen schrumpft. Das wird natürlich auch beeinflusst von der vorausgegangenen Entwicklung: eine besonders starke Ausweitung der Wirtschaftsleistung in den vorausgegangenen Quartalen kann eine Normalisierung bis hin zu einem Rückgang nach sich ziehen.

In den USA wird eine Quartalsziffer üblicherweise auf eine Jahresziffer hochgerechnet. Das heißt: Wenn in den USA eine Ziffer von „minus 0,9 % im zweiten Quartal“ genannt wird, bedeutet dies, dass die Wirtschaftsleistung im zweiten Quartal um 0,225 % zurückging. 0,225 %! Auf das Jahr hochgerechnet wären dies die benannten 0,9 %. Aus europäischer Sicht erscheint diese Art der Darstellung etwas gewöhnungsbedürftig. Ich würde auch gerne wissen, wie exakt diese Messungen sind. Ein Ergebnis nur 0,3 % höher würde signalisieren: „keine Rezession“.

Auch die Wortwahl zur Rezessions-Meldung in den Medien mutet etwas seltsam an. Fast überall wird von einer „technischen“ Rezession berichtet. Was jetzt? Dramatischer Rückgang der Wirtschaftsleistung in den USA oder sinnleere Kennziffer, die auf einem seltsamen Regelwerk beruht? – Rufen Sie einige Meldungen auf und prüfen Sie es selbst:

- BIP sinkt das zweite Quartal in Folge: Technische Rezession in den USA | tagesschau.de

- USA: Bruttoinlandsprodukt im zweiten Quartal gesunken – technische Rezession-Wirtschaft gleitet in eine Rezession ab – manager magazin (manager-magazin.de)

- Zwei Quartale in Folge: BIP auch im zweiten Quartal gesunken: US-Wirtschaft ist in technische Rezession abgerutscht | Nachricht | finanzen.net

An den Aktienmärkten wurde diese Meldung mit verstärkten Käufen beantwortet. Achten Sie auf den rechten Rand der folgenden Grafik mit dem Anstieg der Kurse am 28. Juli.

Grafik: Kursentwicklung des S&P 500 von 01. bis 28.07.2022

Quelle: CMC Markets

Doch richten wir den Blick nun auf die Stichworte, die die weitere Entwicklung der Aktienmärkte beeinflussen werden.

Die bisher bekannten Probleme sind noch nicht gelöst

Die Probleme (heute heißt es ja: „Herausforderungen“), die in den vergangenen Monaten den Verlauf der Aktienmärkte beeinflusst haben, dauern an. Die wesentlichen Punkte sind weiterhin:

- Die Preissteigerung

- Die Erhöhung der Leitzinsen zur Bekämpfung der Preissteigerung

- Der Anstieg der Kapitalmarktzinsen (langfristiger Zins)

- Der Rückgang des Wirtschaftswachstums als Folge der Zinserhöhungen

- Die De-Globalisierung, was wiederum zu Preissteigerungen führt

- In Europa zusätzlich: der Mangel an Erdgas, was zu extremen Preissteigerungen führt

Volatilität dauert an

Die Aktienmärkte werden weiterhin sehr schwankungsreich sein. Schwankungen bedeuten allerdings nicht nur Rückgang. Schwankungen, im Aktienjargon Volatilität genannt, sind Abweichungen von einer durchschnitttlichen Entwicklung in beide Richtungen. Im Juli (siehe erste Grafik in diesem Beitrag) verlief die Schwankung nach oben.

Bärenmarkt-Rally bis in den August?

Im vorigen Kapitalmarktausblick schrieb ich: „Es bleibt jedoch der Eindruck, dass derzeit die Chancen auf Wertsteigerungen in Aktien-Investments deutlich geringer sind als die Risiken eines Wertrückgangs.“ Im Juli hat sich dieser Eindruck nicht bestätigt. Im Gegenteil: Der Weltaktienindex legte deutlich zu.

Einige von mir sehr geschätzte Börsenkenner erwarten auch für den August noch einen Anstieg der Kurse. Sie bezeichnen dies als Bärenmarkt-Rally und meinen damit:

- Wir befinden uns in einem grundsätzlichen Abwärtstrend

Die wesentliche Begründung hierfür sind die Maßnahmen der Notenbanken, die zu einer Erhöhung des Zinsniveaus und zu einer Reduzierung der Liquidität in den Märkten führen. - Kurzfristig beobachten wir eine Kurserholung

Gründe hierfür können unter anderem ein zu rascher Rückgang der Kurse und / oder Eindeckung von Leerverkäufen sein. Der Kursanstieg kann bis weit in den August hinein andauern. - Zum Jahresende werden wir tiefere Kurse sehen

Als Gründe hierfür werden ein geringeres Wirtschaftswachstum, sinkende Unternehmensgewinne und für Europa vor allem ein Mangel an Energie angeführt.

Die derzeit diskutierten Risiken sind eingepreist

Wenn wir gegenwärtig in allen Nachrichten und Kommentaren von den Risiken lesen, die die Wirtschaft und damit die Börsenkurse beeinflussen, können wir sicher sein, dass sämtliche dieser vieldiskutierten Risiken in den Börsenkursen eingepreist sind. Andere Marktteilnehmer kennen diese Probleme auch, und die großen Investoren dieser Welt – da bin ich mir ganz sicher – verfügen über neue Informationen bezüglich sich ergebender Chancen und Risiken früher als die Tagesschau.

Neue Impulse für den Kauf oder Verkauf von Börsenwerten und damit Impulse für steigende oder fallende Kurse ergeben sich immer dann, wenn mit neuen Informationen die bisherigen Erwartungshaltung der Investoren verändert wird. Ein Beispiel hierzu war die Meldung über den Rückgang der US-Wirtschaftsleistung um 0,225 % (auf das Jahr hochgerechnet 0,90 %) für das zweite Quartal 2022. Die Investoren rechnen jetzt mit einer vorsichtigeren Bremspolitik von Seiten der Fed. Die Aktienkurse stiegen augenblicklich um 2 %.

Neue Informationen führen zu neuen Einschätzungen

Die Welt dreht sich weiter und jederzeit können sich Veränderungen ergeben.

- In Italien haben wir wieder einmal Neuwahlen und bis dorthin (oder sogar darüber hinaus?) keine handlungsfähige Regierung in diesem für die Eurozone so wichtigen Land.

- In Russland sitzt ein Mann auf der Gasleitung, der von einer Sekunde zur anderen entscheiden kann, ob Europa in das Chaos einer Mangelwirtschaft abkippt.

- In den USA entscheidet ein politiknahes Notenbanksystem, wie schnell und wie massiv Zinserhöhungen umgesetzt werden und wie viel Liquidität den Märkten gegeben oder entzogen wird.

Die Liste könnten wir beliebig ausweiten.

Börsenexperten mit unterschiedlichen Kurzfrist-Prognosen

Kein Wunder, dass die Analysehäuser und Börsenexperten unterschiedliche Prognosen veröffentlichen. Tatsächlich ist es extrem schwierig, die kurzfristigen Entwicklungen vorherzusagen.

- Capital Economics als einer der großen unabhängigen Analysehäuser erwartet zum Jahresende 2022 einen Kurs von 3.200 für den S&P 500. Das wären 900 Punkte und damit über 20 % weniger als zum Börsenschluss vom 29.07.2022.

- Die Commerzbank erwartet ebenfalls in allen Märkten für die nächsten Monate eine Abwärtsbewegung. Bei einem Gaslieferstopp ist in Europa eine Rezession unvermeidlich.

- Die DWS prognostizierte per 6. Juli in allen Märkten für die nächsten 1 bis 3 Monate einen neutralen Markt, bis zum Juni 2023 jedoch eine positive Entwicklung der Kurse.

- DJE sieht gemäß der am 29.07. veröffentlichten Finanzwoche ebenfalls die Möglichkeit einer Bärenmarkt-Rally bis Ende August, erwartet jedoch sowohl in den USA als auch in Europa eine Rezession.

Inflation wird 2023 zurückgehen

Für die Industrieländer (Advanced Economies = entwickelte Länder) sieht der IMF (International Monetary Fund = Internationaler Währungsfonds) per Juli 2022 den Höhepunkt des Preisauftriebs bereits überschritten. Bis zum vierten Quartal 2023 würde die Inflationsrate wieder bei etwa 2 % liegen.

Quelle: IMF, Ende Juli 2022

Für die Emerging Markets (EM = aufstrebenden Länder) erwartet der IMF per Juli 2022 den Höhepunkt der Inflation bei nahezu 11 %, allerdings ab dem dritten Quartal 2022 (also ab jetzt) bereits wieder abklingend. Bis Ende 2023 sieht der IMF die Inflation in den EM wieder deutlich tiefer bei 6 %. Dies wäre nur leicht über der Inflationsrate per Anfang 2021.

Der Wellenreiter (täglicher Informationsdienst, siehe www.wellenreiter-invest.de) weist auf die 5-Jahres Breakeven Inflationsrate hin, die per 28.07.2022 bei 2,67 % liegt. Diese Kennziffer berechnet die sich täglich ändernde Renditedifferenz zwischen den US-Staatsanleihen mit 5 Jahren Laufzeit und den TIPS (inflationsgeschützten Anleihen) mit ebenfalls 5 Jahren Laufzeit. Diese Kennziffer dokumentiert die Marktbeurteilung der Investoren. Es ist keine Schätzung, keine Prognose, sondern die auf der Grundlage von echten Investitionsentscheidungen berechnete Erwartungshaltung der Marktteilnehmer.

Achten Sie auf die blaue Linie der folgenden Grafik. Die durchschnittliche Inflationsrate in den nächsten fünf Jahren wird per 28.07.2022 bei 2,67 % gesehen.

Quelle: Wellenreiter-Invest

Auch JPM (J.P.Morgan Asset Management) kommt mit seinen Untersuchungen zu einem ähnlichen Ergebnis. Die USD-Inflations-Swap-Sätze für fünf Jahre liegen per Ende Juni knapp über 2,5 % mit fallender Tendenz.

Ein Inflations-Swap ist eine Vereinbarung zwischen zwei Gegenparteien, festverzinsliche Zahlungen gegen einen Nominalbetrag gegen variabel verzinsliche Zahlungen zu tauschen, die an einen Inflationsindex wie den Verbraucherpreisindex gebunden sind. Diese Kennziffer beruht ebenfalls auf echten Transaktionen der Marktteilnehmer und ist bezüglich der Datengrundlage mit der 5-Jahres-Breakeven-Inflationsrate vergleichbar. Der hier gezeigte Inflations-Swap 5 Jahre definiert die Markterwartungen bezüglich einer durchschnittlichen Inflationserwartung für einen 5-Jahres-Zeitraum, beginnend in fünf Jahren.

Quelle: JPM, Guide to the Markets, Juni 2022

Für die Eurozone liegt der Inflation-Swap fünf Jahre (für einen Zeitraum beginnend in fünf Jahren) per Ende Juni 2022 bei knapp über 2 %, Tendenz ebenfalls fallend.

Quelle: JPM, Guide to the Markets 30.06.2022

Die Inflationstreiber lösen sich Stück für Stück auf

Die Notenbanken sehen in den Zinserhöhungen das gewohnte und bewährte Instrument, um einen zu starken Preisauftrieb einzudämmen. Der gegenwärtig extreme Preisauftrieb, der uns mit dem Schlagwort „Inflation“ täglich hundert Mal über alle Medien hinweg in’s Gehirn gehämmert wird, ist jedoch nur vorübergehend. Sowohl die Prognosen der Analysten als auch die Zahlen, die sich aus den tatsächlich abgeschlossenen Verträgen (siehe vorstehender Absatz) ergeben, weisen mit extremer Deutlichkeit darauf hin, dass der Preisauftrieb sich wieder abschwächen wird.

Mangel an Vorprodukten löst sich auf

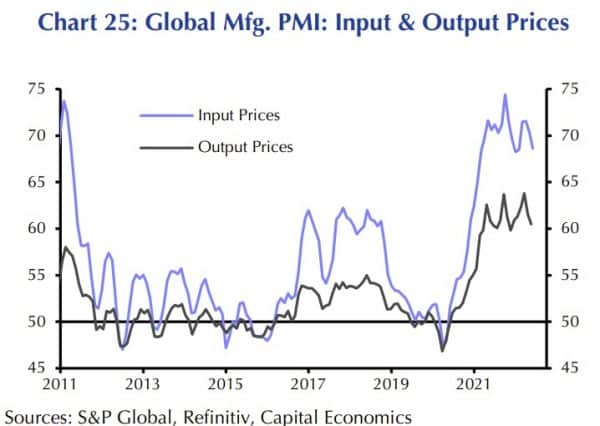

Beim Einkauf von Vorprodukten ist der größte Preisanstieg bereits Vergangenheit. Die „Global Input Prices“ gehen wieder zurück. Dies schafft die Voraussetzungen, dass die „Global Output Prices“ ihren Preisauftrieb beenden.

Quelle: Capital Economics, Global Economic Chartbook 13.07.2022

Der Mangel an Vorprodukten baut sich bereits wieder ab. Jedes Containerschiff, das nach langer Verzögerung endlich am Bestimmungshafen ankommt, liefert Zehntausende von bisher fehlenden Teilen ab und trägt damit dazu bei, die auf Halde produzierten Autos (nur als ein Beispiel) endlich mit den passenden Chips auszustatten und damit ausliefern zu können.

Schaubild: die Lieferzeiten werden wieder kürzer.

Quelle: JPM, Guide to the Markets, 30.06.2022

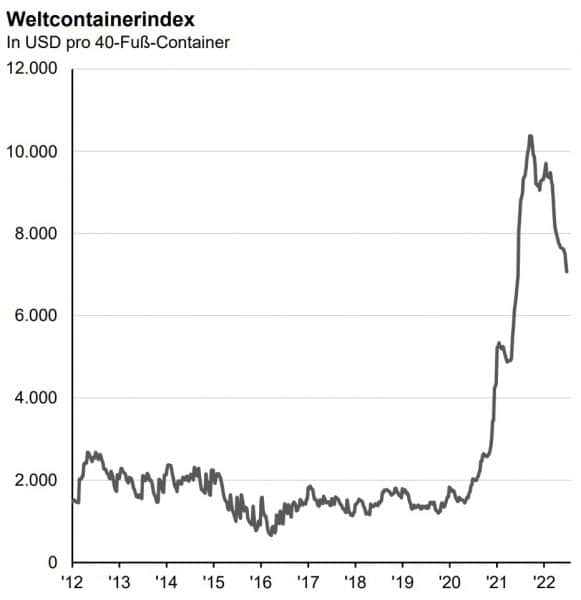

Transportkosten gehen zurück

Als weiterer Preistreiber wurde der extreme Anstieg der Transportkosten angeführt. Auch an dieser Baustelle zeichnet sich Entspannung ab.

Schaubild: Transportkosten für Container sinken wieder

Quelle: JPM, Guide to the Markets 30.06.2022

Mangel an Arbeitskräften bleibt bestehen

Während sich der Mangel an Vorprodukten zusehends abbaut, leidet die Industrie weiterhin an einem Mangel an Arbeitskräften. Von dieser Seite wird weiterer Preisauftrieb ausgehen. Der Kampf um Arbeitskräfte führt zu höheren Löhnen, was wiederum höhere Preise nach sich zieht. Diese als „Lohn-Preis-Spirale“ bezeichnete Entwicklung dauert noch an.

Quelle: Capital Economics, Global Economic Chartbook 13.07.2022

Notsituation im Energiemarkt wird sich wieder auflösen

Der gegenäwrtige Mangel an Energie, allen voran an Erdgas, und dies vor allem in Deutschland, kann nicht kurzfristig behoben werden. Wenn wir uns jedoch einmal durch den ganzen Medien-Müll von Negativmeldungen hindurchgewühlt haben, stoßen wir immer wieder auf Berichte, wie mit zahlreichen Maßnahmen Schritt für Schritt Lösungen gefunden werden, und dies mit einer Geschwindigkeit, die wir in den verganenen Jahren so nicht wahrnehmen konnten. Damit haben wir begündete Hoffung, dass sich der Preisanstieg bei Energie, verursacht durch die Lieferkürzungen bei Erdgas, nicht jedes Jahr mit den gleichen extremen Steigerungsraten wiederholen wird.

Das Schaubild zeigt, wie große der Anteil der Energiepreis-Steigerung an der Gesamtinflation 2021/2022 war. Diese Preissteigerung wird gemäß der Einschätzung von Capital Economics alsbald ein Ende finden. Mit zunehmendem Abbau der Mangel-Situation werden die energiepreise wieder zurückgehen und damit sogar einen dämpfenden Effekt auf die Gesamtinflation ausüben.

Quelle: Capital Economics, Global Economic Chartbook 30.06.2022

Zinserhöhungen werden nicht endlos fortgesetzt

Eine ab 2023 wieder zurückgehende Inflationsrate wird es den Notenbanken ermöglichen, den begonnenen Zyklus von Zinserhöhungen zunächst zu stoppen und sodann auch wieder Zinssenkungen zu beschließen.

Der Wellenreiter veröffentlichte Ende Juni die Daten aus dem CME Fed Watch Tool wie folgt:

Quelle: Wellenreiter-Invest

Quelle: Wellenreiter-Invest

Markt erwartet Leitzins um 3 %

Das Schaubild von JPM (J.P. Morgan Asset Management) mit der Höhe der Leitzinsen in den USA seit 1971 zeigt deutlich den engen Zusammenhang zwischen Höhe der Inflationsrate und den Leitzinsen. Mit dem erwarteten Rückgang der Inflationsrate wird die Grundlage geschaffen, die Eröhung der Leitzinsen auf Sicht bei etwa 3 % zu stoppen. Der Markt (soll heißen: die Investoren, die mit ihrem Kapital an der Börse investiert sind) erwartet nach dem gegenwärten Erhöhungszyklus wieder einen leichten Rückgang und dann ein Einpendeln des Leitzinses etwas unter 3 %.

Quelle: JPM, Guide to the Markets 30.06.22

Auch in anderen Märkten wird für die nächsten 10 Jahre keine Rückkehr zu Verhältnissen wie in den 80er-Jahren erwartet, sondern vielmer ein Leizins unter 3 %.

Quelle: JPM, Guide to the Markets 30.06.2022

Capital Economics prognostiziert etwas höhere Leitzinsen

Der internationale Analysedienst Capital Economics zweifelt an einer Leitzinssenkung in den USA bereits im Jahr 2023 und rechnet mit einer ersten Senkung erst Ende 2024. Dies ist im Schaubild am äußersten rechten Rand erkennbar. Aus dieser Einschätzung resultiert auch die vom Konsens abweichende niedrige Kursprognose für de S&P 500 bis 2024.

Verbrauchervertrauen so tief wie Anfang 2020

Ein wesentlicher Faktor, der die Börsenkurse kurzfristig immer wieder stark beeinflusst, ist das „Sentiment“, die Stimmung bei den Verbrauchern und Investoren, welche ihre gegenwärtige Gefühlslage widerspiegelt. Diese „Consumer Confidenc“ ist derzeit fast so tief wie Anfang 2020. Sie erinnern sich: Damals hatten wir wegen der Ausbreitung des Covid-Virus in zahlreichen Ländern fast vollständige Lockdowns. Die Wirtschaft kam fast zu Erliegen. Die Börsenkurse gingen innerhalb von vier Wochen um 30 Prozent zurück.

Jetzt nähert sich das Verbrauchervertrauen mit raschem Tempo erneut dem seinerzeitigen Tiefpunkt. Aufgepasst: nach jedem Rückgang folgt stets wieder ein Anstieg. Dieser Anstieg kann die Börsenkurse sehr schnell wieder nach oben treiben – siehe Anfang 2020.

Quelle: Capital Economics, Global Economic Chartbook 13.07.2022

Verbraucher horten Milliarden an Sparleistungen

In der schlimmen Zeit der Corona-bedingten Lockdowns stiegen die Sparleistungen in allen Industrieländern stark an. In den USA (als Beispiel) brachten die Schecks, mit denen der Staat seine arbeitslos gewordenen Bürger unterstützte, häufig deutlich mehr in die Familienkasse als vorher der Lohn für geleistete Arbeit. Ein Großteil dieser Extra-Sparleistungen liegt immer noch auf den Spar- und Girokonten der Verbraucher. Was wird wohl passieren, wenn das Verbrauchervertrauen wieder steigt?

Quelle: Capital Economics, Global Economic Chartbook 13.07.2022

Eine Milliarde überschüssige Ersparnisse alleine in der Eurozone

Alleine in der Eurozone haben sich bis Ende 2021 fast 900 Millionen Euro an zusätzlichen Sparleistungen angesammelt. Dieses Geld wird zu einem großen Teil wieder in den Konsum fließen, sobald die Verbraucher wieder mehr Vertrauen aufgebaut haben.

Quelle: JPM, Guide to the Markets 30.06.2022

Mittel- und langfristige Perspektiven bleiben positiv

Große Einigkeit finden wir eher in den Prognosen für einen längeren Zeitraum. Jede Krise hat wieder ein Ende. Jeder Börsenrückgang wird durch einen neuen Börsenaufschwung abgelöst. Je stärker und je schneller der Rückgang war, desto stärker und schneller ist der folgende Aufschwung.

Deswegen bleibt auch meine Empfehlung unverändert gleich:

- Langfrist-Investoren bleiben weiterhin breit gestreut investiert. Die Weltwirtschaft wird auf Sicht der nächsten fünf bis zehn Jahre weiter wachsen, die Unternehmen werden weiterhin Gewinne erwirtschaften, die Aktienkurse werden – unter Schwankungen – weiterhin steigen.

- Sehr vorsichtige Langfrist-Investoren können die Schwankungsbreite ihres Gesamt-Investments vorübergehend reduzieren, indem sie einen Teil ihrer Investments für eine gewisse Zeit in Staatsanleihen mit sehr kurzer Restlaufzeit parken. (siehe auch die Veränderungen im Musterportfolio für Tarif LVL70 bei ERGO LIFE mit einer Parkposition von 50 %, hier nachzulesen.) Mit dieser Parkposition kann kein Wertzuwachs erreicht werden. Der Nutzen daraus ist jedoch, die Schwankungen für das Gesamtinvestment zu reduzieren. Dies wirkt allerdings in beide Richtungen! Auch ein Anstieg der Aktienkurse wird mit dieser Entscheidung nur zur Hälfte mitgenommen.

Investmentschwerpunkte an die veränderte Welt anpassen

Ergänzend kann man darüber nachdenken, bei einem Wiedereinstieg in den Aktienmarkt neue Schwerpunkte zu setzen. Die Welt verändert sich. Fossile Brennstoffe sind out. Erneuerbare Energien sind in. Die Nachfrage nach Wind- und Solarkraftwerken zur Stromerzeugung wird noch mehr als bisher zulegen. Vor einer Investition müssen wir nur prüfen, zu welchem Preis die Aktien der relevanten Unternehmen gerade gehandelt werden.

Aus der Kursentwicklung des ETF für die 30 größten Unternehmen zum Thema „Clean Energiy“ können wir viel lernen:

Grafik: iSares ETF für „Clean Energy“ 10 Jahre bis zum 29-07-2022

Quelle: infront

- Von 2013 bis Anfang 2015 ein Hype.

- Dann ein Einbruch auf weniger als die Hälfte.

- Dann drei Jahre seitwärts

- 2019 bis Ende 2020 eine Fahnenstange. Vermutlich haben Tausende von institutionellen Anlegern, deren Entscheidungsträger unter Druck standen, ihr Portfolio mehr „grün“ auszurichten, überhastet in diesen Markt investiert.

- Anfang 2021 der Absturz.

- Seitdem volatil seitwärts.

Jetzt lohnt sich eine neue Prüfung.

Wir treffen uns hier wieder zum nächsten Monatswechsel.

- IhrKonzept-KAPITALMARKTAUSBLICK: Danke! - 30. Dezember 2025

- Ausblick auf die Anlagemärkte per 24.12.25 - 27. Dezember 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Mehr Kinder für die Rente! - 29. November 2025