Auch Anfang Oktober werden die Diskussionen und Prognosen zur Entwicklung der Aktien- und Anleihemärkte von den gleichen Themen beherrscht:

- Der Handelskrieg zwischen USA und China

- Der Brexit

- Politische Unsicherheiten in Nahost

- Die Geldpolitik der Notenbanken

Die Liste könnte auf mehr als zehn Positionen verlängert werden.

Weiterhin pessimistische Grundstimmung

Die pessimistische Grundstimmung bezüglich der Entwicklung der Aktienkurse, die wir schon in den letzten Monaten beobachtet haben, setzt sich fort. Ich möchte deswegen noch einmal daran erinnern: Die meisten der denkbaren Schlecht-Entwicklungen sind durch hundertfache Hinweise bereits bekannt, werden diskutiert, kommentiert, beeinflussen die Anlage-Entscheidungen und sind damit als denkbares Risiko in den Kursen eingepreist.

Weiterhin nervöse Anleger

Die Grafik zeigt die Entwicklung von zwei Indizes über die letzten 24 Monate, inklusive Dividenden und dargestellt aus Sicht eines Euro-Anlegers.

- Blau: Dax (die dreißig größten Werte in Deutschland)

- Rot: S&P 500 (die fünfhundert größten Werte in den USA)

- braun: Weltaktienindex zum Vergleich

Quelle: vwd

Diese Grafik zeigt uns:

- Der Index der 500 größten Werte der USA hat (inklusive Dividenden) in den letzten beiden Jahren einen Wertzuwachs von fast 30 % geliefert. Daraus lernen wir, dass die andauernde Betonung von Krisenszenarien nicht zwingend zu einem nachhaltigen Rückgang der Aktienkurse führen muss.

- Der Wertzuwachs des S&P 500 ist in den letzten Monaten kaum langsamer geworden. Offenbar erwarten die Marktteilnehmer keinen starken und langfristigen Einbruch der Weltwirtschaft.

- Der starke Kursrückgang von Oktober bis Dezember 2018 war drei Monate später schon wieder aufgeholt, sogar über-kompensiert. Die Verunsicherung der Anlager war nur von kurzer Dauer.

- Erneute Wertrückgänge im Mai und August – jeweils gefolgt von einer schnellen Erholung – zeigen, dass die Investoren weiterhin sehr nervös sind.

- Die Wertentwicklung der Aktienkurse in den USA verlief insgesamt überdurchschnittlich, über dem Weltaktienindex. Die Erwartungen der Anleger sind offenbar speziell für den US-Aktienmarkt besser als für den Rest der Welt.

- Der Index der 30 größten Werte in Deutschland (DAX) hat sich in dieser Zeit negativ entwickelt. Ein Fokus nur auf den inländischen Anlagemarkt hat in dieser Zeit keinen Erfolg gebracht. Dies resultiert hauptsächlich aus den besonderen Problemen der Sparten Automobilbau und Chemie, die einen großen Anteil des DAX repräsentieren.

Tatsächlich führt uns das typisch deutsche Bombardement mit Negativnachrichten schon etwas in die Irre. Die Weltwirtschaft wächst weiter. Sie wächst jetzt langsamer, aber sie wächst weiter – ausgehend von einem sehr hohen Niveau nach einigen sehr wachstumsstarken Jahren. Wenn jetzt ein Rückgang des Wachstums in Deutschland um 0,1 % (in Worten: Null-Komma-Eins Prozent) für ein Quartal erwartet wird, sehe ich schon die Headlines am Kiosk leuchten: „Deutschland in technischer Rezession!“ Na klar: Eine Überschrift etwa wie „Deutsches Wirtschaftswachstum geht nach einigen starken Jahren um 0,1 % zurück“ würde nicht soviel Aufmerksamkeit erregen und damit auch nicht so viele Exemplare verkaufen.

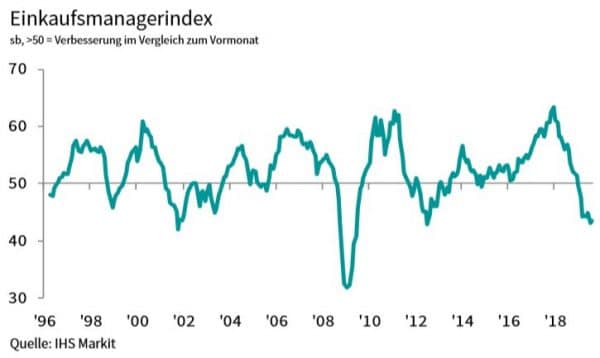

Einkaufsmanagerindex geht zurück

Ein Beisipiel: Der Einkaufsmanagerindex wird erstellt aus dem Ergebnis einer monatlichen Befragung von 500 Einkaufsleitern und Geschäftsführern der verarbeitenden Industrie in Deutschland. Die Anfang September veröffentlichten Ergebnisse zeigen, dass die Stimmung und die Geschäftserwartungen dieser Einkaufsleiter und Geschäftsführer in den letzten Monaten deutlich gesunken ist. Diese Information prägte die Medienberichte.

Die deutsche Wirtschaft besteht allerdings nicht nur aus dem produzierenden Gewerbe. Dies repräsentiert nur ca. ein Viertel der deutschen Wirtschaftsleistung. Über 68 % der deutschen Bruttowertschöpfung resultieren aus dem Dienstleistungsbereich. Weitere Anteile steuert der Bau und die Land- und Forstwirtschaft bei. Der „Wellenreiter“, ein täglicher Analysedienst für Börsenentwicklungen, veröffentlichte zeitgleich folgende Grafik:

Die blaue Linie zeigt die Entwicklung des Einkaufsmanagerindex im verarbeitenden Gewerbe, der für 25 % der deutschen Wirtschaftsleistung steht. Die rote Linie zeigt den Dienstleistungssektor, der für 68 % der Wirtschaftsleistung in Deutschland steht. Sie mögen sich selbst ein Urteil bilden. Vergleichen Sie insbesondere die Entwicklung im Jahr 2008. Hier gingen beide Indizes parallel zurück, und dies extrem schnell und heftig. In 2018 und 2019 dagegen blieb der Dienstleistungssektor unter leichten Schwankungen auf seinem Niveau. Er ging nicht zurück.

Notenbanken fluten den Markt wieder mit Geld

Der Versuch, die Leitzinsen wieder auf ein „normales“ Niveau heraufzusetzen, wurde sehr schnell wieder umgekehrt: Das Notenbanksystem der USA hat die Leitzinsen bereits wieder gesenkt und steht vermutlich auch für weitere Unterstütung der Märkte bereit.

Mario Draghi hat als Chef der für die Eurozone zuständigen EZB mit den letzten großen Entscheidungen vor der Übergabe seines Postens an Christine Lagarde ein deutliches Signal gesetzt: Senke die Zinsen, lass‘ es Geld regnen, kaufe Anleihen auf, … Gleichzeitig fordert er die Regierungen der europäischen Staaten auf, die Fiskalpolitik zu lockern und großzügige Investitionsprogramme aufzulegen. Die Neue Zürcher Zeitung fasste dies am 12.09.2019 mit der Überschrift zusammen: „Die EZB will Geld drucken, bis die Politik mit Investitionen reagiert“.

Damit schließt sich der Kreis:

- Die Staaten sollen Investitionsprogramme auflegen und damit die Konjunktur in Europa anschieben

- Diese zusätzlichen Staatsausgaben führen zu erhöhter Ausgabe von Anleihen

- Die EZB kauft die Anleihen – ggfls. über Umwege – auf, 20 Milliarden Euro ab 1. November jeden Monat.

Die Staaten, darunter auch Italien, müssen kaum Zinsen für die neuen Schulden zahlen. Aktuell liegt der Zinssatz für 10-jährige Anleihen von Italien bei unter einem Prozentpunkt.

Investitionsprogramme der Staaten können Aktienkurse beflügeln

Tatsächlich könnten Investitionsprogramme der europäischen Staaten die Aktienkurse beflügeln. Vermutlich liegt es nicht am fehlenden Geld, sondern eher an den fehlenden Fachleuten, die eine schnelle Umsetzung von konjunkturstützenden Investitionen behindern. Wie viele Bauunternehmen und Handwerksbetreibe können derzeit noch zusätzliche Aufträge zur Sanierung von Schulen annehmen? Wie schnell kann die Bahn ihr Erneuerungsprogramm umsetzen, wenn ihr die Planer und Techniker fehlen? Wenn die Fachleute verfügbar sind, diese Aufgaben umzusetzen, können die Budgets auch sinnvoll investiert werden.

Wie im vorigen Monat:

Wir können den Markt nicht genau timen

Die wesentliche Botschaft ist die gleiche wie im Vormonat: Wir wissen nicht genau, ob die Börsenkurse in den nächsten Wochen noch einmal zu einem Tiefpunkt fallen und wann dieser Tiefpunkt sein könnte. Alle bekannten Probleme und Hemmnisse der wirtschaftlichen Entwicklung sind in den Kursen eingepreist. Überraschungen können die Aktienkurse in beide Richtungen in Bewegung setzen. Die nächsten Überraschungen könnten im Oktober erscheinen, wenn nach Abschluss des dritten Quartals 2019 die neue Runde der Unternehmensberichte beginnt. Sie wissen es bereits: Zurückgehende Gewinne ohne Aussicht auf Besserung mögen die Börsianer gar nicht. Sie verkaufen. Steigende Gewinne oder ein fundierter Ausblick auf steigende Gewinne führt zum umgekehrten Effekt und damit zu steigenden Kursen.

Unverändert:

Drei Möglichkeiten der Allokation für die kommenden Wochen

An meinen Empfehlungen, die eigene Allokation auf diese Verhältnisse einzustellen, hat sich nichts geändert. Ich verweise deswegen auf den Beitrag vom Juli, der die drei Alternativen nennt und näher erläutert:

Alternative 1:

Schwankungen in Kauf nehmen in Erwartung einer langfristig positiven Entwicklung

Alternative 2:

Das Erreichte sicherstellen und für eine gewisse Zeit alle Schwankungen ausschließen

Alternative 3:

Einen Kompromiss wählen und mit einen verringerten Betrag investiert bleiben

Hier der Link mit zusätzlichen Erläuterungen der drei Alternativen. (zum Ende des Beitrags scrollen)

- IhrKonzept-KAPITALMARKTAUSBLICK: Aktien bleiben weiterhin die erste Wahl - 29. Oktober 2025

- Ausblick auf die Anlagemärkte per 28.10.25 - 28. Oktober 2025

- LVL70 – Musterportfolio per Oktober 2025: Plus 235 % - 27. Oktober 2025