Sie erinnern sich bestimmt noch an die besorgniserregende Wertentwicklung der Aktienbörsen zum Ende des Jahres 2018: am 3. Oktober begann ein schneller Abstieg, der bis zum 25. Dezember 2018 andauerte. Der Weltindex verlor in diesen knapp drei Monaten 15 Prozent. Danach begann eine ebenso schnelle Kurserholung, die den Weltindex bis zum 26. April 2019 auf einen Stand drei Prozent über dem vorhergehenden Höchststand vom 3. Oktober hievte.

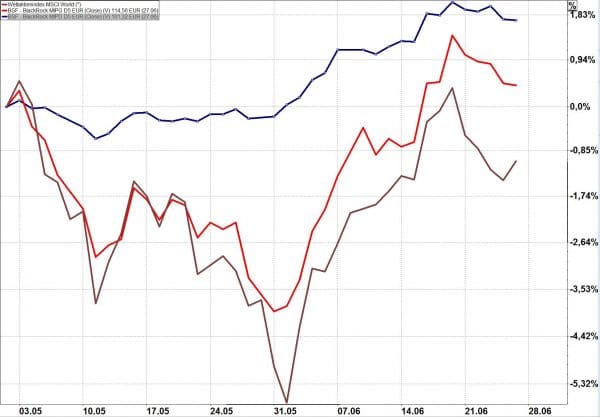

Die Grafik zeigt im direkten Vergleich:

- Braune Linie: Weltaktienindex, in Euro bewertet

- Dunkelblaue Linie: Anleihen der Eurozone, Investmentgrade (das bedeutet: nur Anleihen von Schuldnern mit guter Bonität)

- Ockerfarbene Linie: Unternehmensanleihen weltweit

- Lila Linie: Hochzinsanleihen weltweit (das bedeutet: Anleihen von Schuldnern minderer Bonität)

Die Anleihen – mit Ausnahme der Hochzinsanleihen (die auch mal als „Junkbonds“ = Schrottanleihen bezeichnet werden) – lieferten eine sehr gleichmäßige und positive Wertentwicklung. Insofern hat sich die an dieser Stelle schon mehrfach ausgesprochene Warnung, dass Anleihen bei steigenden Zinsen zu schnellen Kursverlusten führen können, bisher nicht bestätigt. Der Grund für diese Entwicklung ist die Tatsache, dass die zu Jahresbeginn 2019 sehr niedrigen Zinssätze durch weitere Maßnahmen der Notenbanken auf ein noch tieferes Niveau geschleust wurden.

Von ursprünglich einmal vier bis sechs Prozent Zinsertrag Anfang 2000 wurden (hier als Beispiel gewählt) die Zinssätze für zehnjährige Staatsanleihen europäischer Staaten auf mittlerweile bis auf minus (!) 0,49 Prozent gesenkt. Tatsächlich: Wenn Sie heute dem Schweizer Staat Geld zur Rückzahlung nach zehn Jahren anvertrauen möchten, dann müssen Sie Jahr für Jahr noch 0,49 % Minus-Zins dafür bezahlen. Der deutsche Staat macht es etwas günstiger: hier müssen Sie jährlich nur 0,29 % für die Geldaufbewahrung zahlen.

Positionen des Musterportfolios liegen im Plus

Die Umstellung des Musterportfolios 3 per Anfang Mai 2019 hat sich bewährt:

Die Position „BlackRock Managed Index Portfolio Growth“ (rote Linie), die mit 50 % Anteil eingebaut wurde, hat den neuerlichen Rückgang im Mai besser überstanden als der Weltindex und die darauffolgende Erholung im Juni mit einem neuen Hoch mitgemacht. Die zweite Position „BlackRock Managed Index Portfolio Defensiv“ (blaue Linie), die ebenfalls mit 50 % eingebaut wurde, hatte im Mai nahezu keinen Rückgang und liegt jetzt 1,8 % über dem Startpunkt. Beides sind intern verwaltete Positionen, die jeweils eine Vielzahl unterschiedlicher iShares ETFs beinhalten. „Growth“ mit Schwerpunkt Aktien, „Defensiv“ mit Schwerpunkt Anleihen.

Wie geht es nun weiter?

Für die nächsten Wochen und Monate erwarten die meisten Analysten weiterhin eine tendenziell seitwärts gerichtete Wertentwicklung. Mit dieser Prognose ist stets der Hinweis verbunden, dass es schnelle und starke Ausschläge in beide Richtungen geben kann.

Einige Analysehäuser, allen voran der von mir schon häufig zitierte Analysedienst „Capital Economics“, erwarten bis zum Jahresende 2019 an allen Börsen einen deutlichen Wertrückgang mit einem S&P 500 (per 28.06.2019 11 Uhr auf 2.933) bis runter zu 2.300. Diese Prognose wird allerdings von der Mehrzahl der mir bekannten Analysten nicht geteilt.

Die Börsenentwicklung hängt an politischen Entscheidungen

Die Kursentwicklung sowohl von Aktien als auch von Anleihen hängt weiterhin sehr stark von Entscheidungen der Politik ab. Als Beispiel sei genannt:

Die Auseinandersetzung zwischen den USA und China

Diesen Beitrag erstelle ich am Freitag, den 28.06., vormittags. Bis Sie diese Zeilen lesen, können sich die Rahmenbedingungen für die Entwicklung des Welthandels dramatisch verändert haben: auf dem Gipfel der 20 wichtigsten Industrie- und Schwellenländer (G-20-Gipfel), der gemäß unserer Zeit gestern Nacht in Osaka (Japan) begonnen hat, wollen sich auch Donald Trump und Xi Jinping, die politischen Führer der USA und China, zu einem Gespräch treffen. Wenn sich die beiden auf einen Entspannungskurs einigen, werden die Börsen jubeln. Wenn sich die Konfrontation verhärtet, werden Kursverluste folgen.

Vorsicht: auch Signale der Entspannung werden nur von kurzer Dauer sein. In diesem Konflikt geht es nicht darum, ob ein paar Container mehr oder weniger zwischen China und den USA hin- und herpendeln oder ob die Waren darin einem Einfuhrzoll unterworfen werden oder nicht. Hier geht es darum, wer künftig die technologische Führung in der Welt innehat. Die Vorherrschaft in der Technologie ist ein bedeutender Faktor, auf dem der Anspruch einer Weltmacht aufgebaut wird. Dieser Konflikt wird die Weltpolitik und damit auch die Börsen noch viele Jahre lang beeinflussen.

Die Entscheidungen der Notenbanken

Die Notenbanken rings um den Globus folgen seit Jahren und immer mehr den politischen Vorgaben.

- In Europa unterstützt die EZB die ausufernde Schuldenpolitik der Staatsregierungen, allen voran der Schuldenaufnahme von Italien. Am 18.06. dieses Jahres kündigte Mario Draghi als Chef der Europäischen Zentralbank an, dass die EZB für jede Art von Unterstützung bereit steht. Der Dax stieg innerhalb weniger Minuten um drei Prozent.

- Die gleiche Entwicklung hatten wir am 26. Juli 2012, als Draghi seine vielzitierte Botschaft „… whatever it takes“ verkündete. „Die Welt“ berichtet von der Rede Draghis wie folgt: „Aber es gibt eine andere Botschaft, die ich Ihnen mitteilen möchte“, sagt er auf Englisch mit italienischem Akzent. „Innerhalb unseres Mandats, innerhalb unseres Mandats, ist die EZB bereit zu tun, was immer nötig ist, um den Euro zu bewahren.“ Er legt eine Pause ein und fügt hinzu, um keine Zweifel an der Bedeutung zu lassen: „Glauben Sie mir, es wird ausreichen.“ Der Dax stieg binnen weniger Tage um 10 Prozent. Der Weltindex stieg seitdem – unter Schwankungen – um 113 Prozent.

- Die Fed, die Notenbank der USA, beeinflusst die Entwicklung der Börsenkurse noch deutlich stärker. Erhöht die Fed die Zinsen, werden Aktien im Verhältnis zu Anlagen in Geld weniger attraktiv, senkt sie die Zinsen, werden Aktien wieder attraktiver. Noch bedeutsamer für die Börsen ist die Liquiditätsversorgung: nimmt die Fed Liquidität aus dem Markt, sinkt die Nachfrage nach Aktien. Gibt sie zusätzliche Liquidität frei, steigt die Nachfrage nach Aktien. Gleiches gilt auch für die weiteren Notenbanken.

- In China versucht die Staatsführung, die Wirtschaft mit zahlreichen Maßnahmen zwischen zwei konträren Zielen zu steuern. Auf der einen Seite soll die in den letzten Jahren aus dem Ruder gelaufene Schuldenaufnahme eingedämmt werden, auf der anderen Seite muss soviel investiert werden, dass das Wirtschaftswachstum sich weiterhin innerhalb des geplanten Korridors entwickelt. Die Auseinandersetzung mit den USA erschwert diese Steuerung.

Die Fiskalpolitik

Die politische Führung aller Staaten entscheiden, welche Investitionen und Förderprogramme, aber auch welche Restriktionen sie in Gang setzen wollen. Für Deutschland – als Beispiel – stehen zusätzliche Investitionen in der Größenordnung von 40 Milliarden Euro jährlich an, für die Unterhaltung unserer Straßen und Schienennetze, für die Digitalisierung, für zahlreiche weitere Projekte. Wird dieses Geld tatsächlich ausgegeben, fördert es die heimische Wirtschaft. Das erhöht die Gewinne der Unternehmen, was zu steigenden Aktienkursen führt und erhöht das Einkommen der Arbeitnehmer, was zu steigendem Konsum und damit auch hier zu steigenden Aktienkursen führt.

Die Ausweitung der Staatsverschuldung

Investitionen des Staates führen in der Regel zu steigenden Staatsschulden. Aber auch der Kauf von Wählerstimmen erhöht die Staatsverschuldung, ohne dass zukunftsfördernde Investitionen entstehen. Am Beispiel Italien zeigt sich: Die Versprechen an die Wähler (Steuersenkungen, früherer Rentenbezug, Grundrente für alle, …) sowie eine äußerst laxe Durchsetzung der bestehenden Steuergesetze führen dazu, dass die Verschuldung steigt, ohne dass eine Verbesserung der Wettbewerbsfähigkeit entsteht. Dies kann mittelfristig zu gravierenden Problemen und damit zu Belastungen auch für die Aktienmärkte führen.

Das Verschuldungsproblem ist nicht auf ein Land beschränkt. Von Anfang 2009 bis Ende 2018 stieg die Staatsverschuldung in unserer Welt (Bewertung: je ein Drittel Europa, USA und China) um mehr als 50 % des Bruttosozialproduktes an. Das war nur möglich, weil der Zinssatz zur Bedienung eben dieser Schulden von 2009 bis 2018 auf nur noch ein Viertel (genau: 26,7 %) des früheren Zinssatzes gesunken ist. Das bedeutet: Die Staaten zahlen im Jahr 2019 für eine extrem ausgeweitete Staatsverschuldung weniger Zinsen als 2009. Wenn wir tiefer darüber nachdenken, wird uns schon klar, dass wir als Bürger dieser Staaten und Besitzer von Vermögen (das unter anderem unsere Altersversorgung sicherstellen sollte) damit Tag für Tag enteignet werden. Wir erhalten nicht mehr den „normalen“ Ertrag für unser Geldvermögen, mit dem wir im Alter unseren Lebensunterhalt finanzieren wollten. In Deutschland müssen wir sogar noch eine Zwangsabgabe leisten (Zinssatz: minus 0,29 %, siehe oben), wenn wir dieses Vermögen wie von früher gewohnt in Staatsanleihen anlegen. Dieses Problem gilt im Übrigen auch für unsere konventionellen Versicherungen, die bekanntermaßen einen Großteil unserer Versicherungsvermögen in Anleihen anlegen.

Politische Brandherde

Derzeit haben wir noch eine ganze Reihe von Problemfeldern, die entweder erfolgreich gelöst werden oder zu einer dauerhaften Belastung werden können.

- In Großbritannien weiß niemand, wie die Entscheidung, die EU zu verlassen, umgesetzt werden soll

- In Frankreich fordern die „gilets jaunes“ Reformen ein, die – wenn sie umgesetzt werden – die Staatsausgaben erhöhen

- In Italien schlummern 350 Milliarden Euro faule Kredite in den Büchern der Banken

- Die Auseinandersetzung der USA mit China über die Vorherrschaft in der Welt kann eskalieren

- Die Auseinandersetzung zwischen den USA und Europa über die Zölle und Handelsströme dauert an

- Zwischen Iran und den USA hat sich eine explosive Stimmung aufgebaut

- Die Staatsführer Europas können sich nicht einigen, wer künftig als Kommissionspräsident Europa als Ganzes führen soll

- In Deutschland hat die Diskussion über den/die nächste Kanzler/in begonnen. Sobald klar wird, ob diese Position künftig mit einem wirtschaftserfahrenen Kompetenzträger besetzt wird oder nicht, wird die deutsche Börse heftig darauf reagieren. An der Börse werden kurzfristig die Erwartungen gehandelt.

Alle diese politischen Angelegenheiten beeinflussen auch die Entwicklung der Aktienkurse.

Kurzfristige Prognose zum Aktienmarkt unmöglich

Ich wage es per heute nicht, eine Prognose zur kurzfristigen Entwicklung der Aktienmärkte zu formulieren. Wirtschaftliche Entwicklungen folgen einigermaßen kalkulierbaren Entwicklungen. Politische Entscheidungen können von einer Minute zu anderen wie erwartet oder auch ganz anders ausfallen.

Die häufigste von Analysten wahrgenommene Prognose ist seit Wochen: „Volatil seitwärts“. Das soll heißen, dass die Märkte tendenziell auf der Stelle treten, jedoch jederzeit Ausschläge in beide Richtungen erfolgen können. Vor diesem Hintergrund wiederhole ich meine Empfehlungen gleichlautend wie im Vormonat:

Drei Möglichkeiten der Allokation für die kommenden Wochen

Für den Langfrist-Investor bestehen weiterhin drei Alternativen, sich auf diese Rahmenbedingungen einzustellen. Insofern wiederhole ich erneut gleichlautend zum Vormonat alle drei Möglichkeiten:

Alternative 1: Schwankungen in Kauf nehmen in Erwartung einer langfristig positiven Entwicklung

Die Begründung hierfür ist, dass man keine Chance hat, den jeweils richtigen Zeitpunkt für den Ausstieg aus den Aktienmärkten zu treffen und – noch viel wichtiger – danach wieder den richtigen Zeitpunkt für den Wiedereinstieg. Diese Strategie setzt die Bereitschaft voraus, einen Rückgang zu akzeptieren und auszusitzen – und die feste Überzeugung, dass die Aktienmärkte über einen längeren Zeitraum ein guten Wertzuwachs liefern. Diese Strategie kann auch jetzt, per Anfang Juli, umgesetzt werden. Es gibt keine Anzeichen für einen heftigen Einbruch der Weltwirtschaft. Das weltweite Wachstum der Wirtschaft wird weiterhin positiv eingeschätzt, wenn mit zunehmenden Handelsbeschränkungen mit einer geringeren Wachstumsrate wie noch vor drei Monaten erwartet.

Alternative 2: Das Erreichte sicherstellen und für eine gewisse Zeit alle Schwankungen ausschließen

Mit einem bisher guten Wertzuwachs im Rücken könnte man auch das „Risiko“ eingehen, bei dem jetzigen Stand alle Spieler vom Feld zu nehmen und für die kommenden Monate erwartete Volatilität auszuschließen. Das heißt:

a) im Rechtsrahmen eines Depots die Positionen auflösen und den Erlös in Liquidität parken. Das führt natürlich dazu, dass für den bisher noch nicht besteuerten Wertzuwachs 25 % Abgeltungsteuer fällig wird, plus Solidaritätszuschlag plus Kirchensteuer. Außerdem muss der richtige Zeitpunkt für den Wiedereinstieg gefunden werden.

b) im Rechtsrahmen einer steuerbegünstigten Versicherung die bisherigen Positionen in einen geldmarktnahen Fonds oder ETF zwischenparken. Hier werden weder Umschichtungsgebühren noch Steuern fällig. Was bleibt, ist auch hier, den Wiedereinstieg zu finden. Der Kauf neuer Positionen erfolgt idR. (auf jeden Fall bei Tarif LVL70) stets ohne Ausgabeaufschlag.

Alternative 3: Einen Kompromiss wählen und mit einen verringerten Betrag investiert bleiben

Hierzu bieten sich Positionen mit traditionell sehr geringer Schwankungsanfälligkeit an, z.B.

- Geldmarktnahe Fonds und ETFs

- Verwaltete Strategien mit defensiver Ausrichtung, soweit diese Strategien in der Vergangenheit bewiesen haben, dass sie Marktschwankungen wirklich gut abfedern und tendenziell zumindest eine leicht positive Entwicklung vorweisen

- In einem Depot auch ganz einfach Liquidität

Das Musterportfolio 3 bleibt weiterhin zu 50 % auf Parkposition

Das Musterportfolio 3 wurde per Anfang Mai zu 50 % auf „Parkposition“ gestellt. Die hier als „Parkposition“ bezeichnete Allokation in einem von BlackRock verwalteten „Managed Index Portfolio“ mit Schwerpunkt Anleihen hat die letzten zwei Monate – entgegen meiner Erwartung – eine sehr positive Wertentwicklung geliefert. Dies ist auf die neuerlichen Zinssenkungen im Anleihemarkt zurückzuführen. Ich erwarte nicht, dass sich dies so fortsetzt.

Die Allokation bleibt trotzdem unverändert. Hier ist der Link.

- IhrKonzept-KAPITALMARKTAUSBLICK: Aktienmärkte weiterhin positiv – US-Börsen führen das Feld an - 30. Juni 2024

- LVL70 – Musterportfolio: Plus 182 % - 28. Juni 2024

- Kapitalmarktausblick für Juli 2024 - 28. Juni 2024