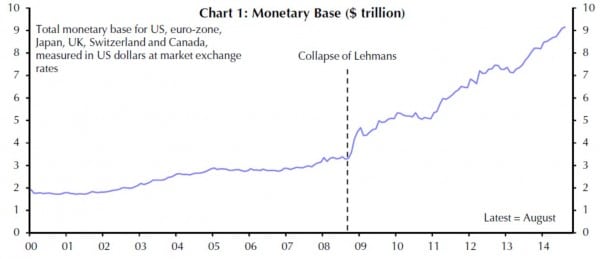

Seit dem Zusammenbruch der Lehman-Bank im Jahr 2008 wurde die Geldversorgung der Industrieländer von ursprünglich etwa drei Billionen USD auf über neun Billionen USD verdreifacht.

Über sechs Billionen USD pumpten die Notenbanken der USA, Eurozone, Japan, UK, Schweiz und Kanada seit dem Zusammenbruch der Lehman-Bank in die Märkte.

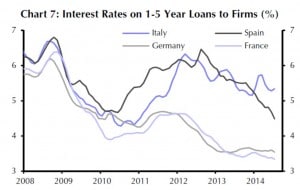

Unternehmen in der Eurozone zögern immer noch mit Kreditaufnahmen

In den USA haben die Unternehmen („Non-Financials“) die Kreditaufnahme von 2010 bis 2012 stark ausgeweitet. (siehe blaue Linie, linke Grafik). nach Einem Rückgang der Kreditaufnahmen in 2013 steigen die Ausleihungen in jüngster Zeit wieder an.

In Japan verharren die Ausleihungen jedoch auf niedrigem Niveau (schwarze Linie), desgleichen in der Eurozone (hellgraue Linie). Dies ist mit ein Grund, warum die Notenbanken in Japan und in der Eurozone die Geldversorgung noch weiter ausdehnen wollen.

Die Zinsen von Unternehmenskrediten in Italien sind mit über fünf Prozent weiterhin hoch. In Spanien, das allgemein wegen seiner intensiven Bemühungen um Reformen gelobt wird, sanken dagegen die Zinssätze für Unternehmenskredite mittlerweile auf deutlich unter fünf Prozent. Deutsche und französische Unternehmen profitieren jedoch von Zinssätzen zwischen drei und vier Prozent. (siehe rechte Grafik)

[column type=“one-half“]

Die Ausleihungen an Unternehmen in der Eurozone und in Japan sind immer noch geringer als gewünscht.

[/column]

[column type=“one-half“ last=“true“]

Italienische Unternehmen zahlen über fünf, deutsche und französische dagegen nur drei bis vier Prozent Zinsen

[/column]

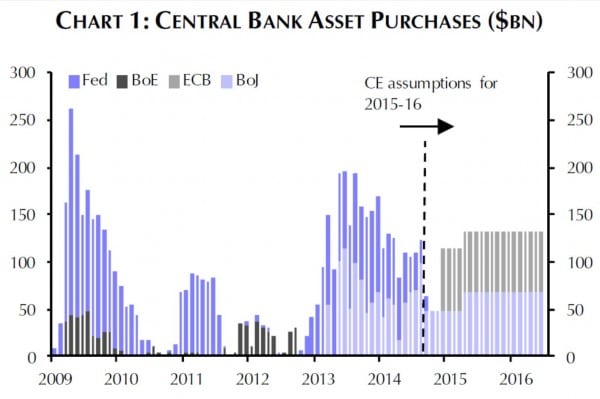

Die globale expansive Geldpolitik wird fortgesetzt

Die US-Notenbank wird dieses Jahr ihre Anleihekäufe auslaufen lassen. Damit ist das Zeitalter der expansiven Geldpolitik noch nicht zu Ende. Sowohl die japanische als auch die europäische Zentralbank setzen diese Politik fort. Japan injiziert schon sein Mitte 2013 Monat für Monat hohe Liquidität in den Markt. Die EZB wird diese Politik voraussichtlich im ersten Halbjahr 2015 durch an aggressives QE-Programm beginnen. Damit werden die Märkte mit ähnlich hohen Liquiditäts-Summen geflutet wie durch die vorausgegangenen QE-Programme der Fed.

Die BoJ und die ECB setzen die lockere Geldpolitik fort. Die erwarteten Anleihekäufe dieser beiden Zentralbanken werden per Saldo genauso viel Liquidität in die Märkte pumpen wie die QE-Programme der Fed.

China fährt die Ausleihungen planmäßig zurück

In China dagegen ist es das erklärte Ziel der Politik, die in den letzten Jahren ausufernde Aufblähung der Ausleihungen zurückzufahren. Besonders die sogenannten „Social Lendings“, die sich außerhalb des normalen Bankgeschäftes abspielen, sollen eingedämmt werden. Die Reduzierung dieser Ausleihungen wird offenbar erfolgreich durchgesetzt, wie die Übersicht über die gesamt ausstehenden Kredite zeigt.

Natürlich führt die Einschränkung der Kreditvergabe zu einer Reduzierung der Investitionen und zu einem Rückgang der Immobilien-Nachfrage. Dies wiederum führt zu einem Rückgang der Preise, was in unseren Medien häufig betont wird. Nur genau dies ist die Absicht hinter der chinesischen Politik: Die unkontrollierte Ausweitung der Kreditvergabe soll eingedämmt und der Preisanstieg der Immobilien („Immobilienblase …“) gestoppt werden.

Fazit für die Allokation:

Sehr viel Geld in den Märkten der Industrieländer führt zu steigenden Assetpreisen. Aktien und Immobilien werden weiter nachgefragt. Die Zinsen für Anleihen bleiben niedrig, was die erwarteten Kursverluste in die Zukunft verschiebt und in Grenzen hält. Wenn die Korrekturphase Ende September / Anfang Oktober sich dem Ende nähert, können die Aktienmärkte zu einer neuen Phase steigender Kurse ansetzen. Finanzmittel sind überreichlich verfügbar. In Fernost kehren die Immobilienmärkte wieder zu Normaltemperatur zurück. Auch dies führt auf Sicht einiger Monate zur Stabilisierung der Aktienmärkte mit guten Chancen zu für einen erneuten Kursaufschwung.

Grafik: CE, London

- Ausblick auf die Anlagemärkte 2025 - 24. Dezember 2024

- IhrKonzept-KAPITALMARKTAUSBLICK: Trump auf dem Weg zur Machtübernahme - 30. November 2024

- Kapitalmarktausblick ab Dezember 2024 - 28. November 2024