Das Ergebnis der drei Musterportfolios seit Auflegung

Die Grafik zeigt die Ergebnisse der drei Musterportfolios seit deren Auflegung zu Jahresbeginn 2014 bis zum 01.02.2019. Auf volle Prozent gerundet wurden in diesen fünf Jahren folgende Ergebnisse erreicht:

- Plus 25 % für Portfolio 1 (Ziel: geringe Schwankungen, blaue Linie)

- Plus 33 % für Portfolio 2 (Ziel: mäßige Schwankungen, grüne Linie)

- Plus 64 % für Portfolio 3 (Ziel: hoher Wertzuwachs auf lange Sicht, rote Linie)

Nach dem starken und schnellen Rückgang der Kurse im Dezember folgte ein ebenso schneller Anstieg im Januar. Die Börsianer sprechen von einem „V-förmigen“ Kursverlauf und von einer „technischen Erholung“. So ein Kursverlauf spiegelt nicht den wahren Wert der Unternehmen wieder, deren Aktien an den Börsen gelistet sind. Sie resultieren aus „technischen“ Ereignissen, z.B. die vollautomatische kaskadenartige Abarbeitung von Stop-Loss-Orders.

Wir müssen uns darauf einstellen, dass sich solche Entwicklungen immer häufiger wiederholen werden. Immer dann, wenn die Investoren überdurchschnittlich besorgt und nervös sind, reichen relativ kleine Verkaufsorders von Kurzfrist-Spekulanten, um die Kurse in Bewegung zu bringen. Auffällig ist, dass die Kurse kurz vor Weihnachten und Jahresschluss, als viele Langfrist-Investoren bereits die Bühne verlassen und ihre Bücher geschlossen hatten, ihre steile Talfahrt begannen. Genauso steil war die anschließende „technische Erholung“.

Ausblick auf die nächsten Monate

Zur Erinnerung: Für das vierte Quartal 2018 erwarteten die Mehrheit aller Analysten eine positive Kursentwicklung. Dies war bekanntlich falsch: die Aktienkurse gingen zurück, vor allem im Dezember, schnell und heftig. So eine heftige Korrektur hat auch viele „technische“ Elemente, mit vollautomatischen, computergesteuerten Verkaufsorders, mit Spekulationen einiger Marktteilnehmer auf fallende Kurse, mit Zwangsliquidierungen von Depots mit hohem Finanzierungsanteil, … Darauf folgt meist eine Erholung der Kurse, bis die über-verkaufte Marktlage wieder korrigiert ist. Genau dies geschah auch dieses Mal: am 24.12. 2018 drehte die Kursentwicklung und führte zu ebenso schnellen Kurssteigerungen. Nach dieser Erholung liegt der MSCI World Aktienindex etwa acht Prozent unter seinem letzten Höchstkurs.

Die Frage ist nun: entsprechen die jetzigen Kurse den weiteren Erwartungen über die Entwicklung der Wirtschaft? Oder sind neue Enttäuschungen zu erwarten, die in den jetzigen Kursen noch nicht eingepreist sind? Reisen wir einmal um den Globus.

Europa

In Europa sind wir besorgt über die Folgen des Brexit, über die Staatsverschuldung in Italien und die faulen Kredite der italienischen Banken, über die ungeplanten Budgetüberschreitungen in Frankreich, über Behinderungen des deutschen Exports, … Diese Probleme sind allgegenwärtig und werden täglich diskutiert. Negative Überraschungen sind hier kaum mehr zu erwarten.

USA

In den USA sind wir besorgt über die Auseinandersetzungen zwischen den USA und China, über die negativen Folgen des „Shutdowns“, über die Straffung der Geldpolitik, über weitere Zinserhöhungen, … Auch diese Probleme sind allgegenwärtig. Der Shutdown mag die nächsten Tage (vorübergehend?) behoben sein. Die Auseinandersetzungen mit China werden noch dreißig Jahre andauern. Es geht – und auch dies ist vielfache Diskussion – nicht um ein paar Milliarden mehr oder weniger Export oder Zölle, sondern um den Kampf um die künftigen Vorherrschaft in der Welt. Diese Auseinandersetzung ist vor allem ein Wettbewerb um die technologische Führerschaft in der Welt. Sie wird, genauso wie der lang anhaltende „kalte Krieg“ in der Vergangenheit, noch Jahrzehnte andauern.

China und weitere Staaten Asiens

China muss und will den starken Anstieg der Schuldenaufnahme bremsen. Dieses Problem ist seit vielen Jahren bekannt und wurde von der Regierung mit zahlreichen Maßnahmen angegangen. Eine Verlangsamung der Kreditausweitung führt jedoch zu einer Reduzierung von Investitionen. Dies führt zu einem geringeren Wachstumstempo. Nach Beginn des aktuellen Handelskrieges ging das Wirtschaftswachstum stärker zurück als gewünscht: Chinas Regierung steuert mit zahlreichen Maßnahmen gegen. Die Folgen werden wohl erst im zweiten Halbjahr 2019 erkennbar sein. Die Börsen nehmen Entwicklungen allerdings meist einige Monate vorweg. Dies könnte zu einer positiven Entwicklung der Kurse schon im ersten Halbjahr führen.

Japan

Die Exporteure in Japan leiden – wie tausende von weiteren Unternehmen in der Region Asien-Pazifik – unter der Wachstumsverlangsamung in China. Die Gewinne werden in 2019 wohl etwas langsamer zulegen als 2018.

Unternehmensgewinne steigen 2019 weniger stark als in den Vorjahren

In 2018 stiegen die Gewinne in den USA um über 20 Prozent. Dieses Gewinnwachstum war erwartet worden und führte an den Börsen, an denen stets die Erwartungen für die Zukunft bewertet werden, zu einem starken Kursgewinn im Jahr 2017. Die Erwartungen bezüglich Gewinnsteigerungen in 2019 liegen derzeit (so meint das BlackRock Investment Institute per Januar 2019) bei etwa 7,5 %. Auch in Europa liegen die Erwartungen für Gewinnsteigerungen etwa auf gleicher Höhe, für die Emerging Markets etwas darüber, für Japan deutlich niedriger bei etwa 2 %. Die Frage ist nun: Sind diese Gewinnsteigerungen in den Börsenkursen aktuell bereits eingepreist?

Positive Überraschungen können die Kurse nach oben treiben

Derzeit werden unsere Diskussionen vor allem von Problemfeldern beherrscht. Wie reagieren die Börsianer, wenn

- der Brexit positiv bewältigt, verschoben oder etwa ganz zurückgezogen wird?

- die US-Notenbank die Zinserhöhungen deutlich geringer ausfallen lässt als bisher erwartet?

- die EZB die Liquiditätsverknappung geringer als bisher erwartet ausfallen lässt?

- die USA und China sich auf geringere Zollbarrieren einigen als bisher erwartet?

- die deutsche Automobilindustrie mit überzeugenden Lösungen aufwartet?

Positive Überraschungen treiben die Börsenkurse nach oben. Ich bin nicht der Auffassung, dass sämtliche Problemfelder, die die wirtschaftliche Entwicklung hemmen können, in Kürze aufgelöst sein werden. Ich meine jedoch, dass wir derzeit – nach der überaus positiven Stimmung in 2017 – in eine allgemein sehr negative Erwartungshaltung gefallen sind. Dies ist der Boden, auf dem positive Überraschungen zu einer Stimmungsaufhellung und damit zu seigenden Börsenkursen führen können.

Letzten Monat schrieb ich an dieser Stelle:

Die Prognosen für 2019 deuten fast ausnahmslos auf eine hohe Verunsicherung der Marktteilnehmer und daraus resultierend auf nervöse Märkte und eine hohe Schwankungsbreite. … Ein schneller Rückgang kann auch, wie schon häufig erlebt, zu einer schnellen Erholung führen, vor allem, wenn sich eingepreiste Risiken unerwartet auflösen.

Zahlreiche warnende Stimmen

Nahezu alle Analysten weisen darauf hin, dass sich das wirtschaftliche Wachstum in den Industrieländern gegenüber 2017 und 2018 verlangsamt hat und vielleicht noch weiter verlangsamen kann. Jeder betont gleichzeitig, dass diese Reduzierung des Wachstumstempos keine Rezession bedeutet. Die Wirtschaft „bricht nicht zusammen“. Sie wächst weiter, ausgehend von einem bereits hohen Niveau, die kommenden Quartale mit geringeren Raten als in den Vorjahren.

Drei Handlungsalternativen zur Wahl

Die Entwicklung der Weltwirtschaft und damit die Stimmung der Investoren hängt weiterhin sehr stark von politischen Entscheidungen (Handelskrieg, Brexit, opportunistiche Regierungsentscheidungen in Italien und Frankreich, … …) ab. Die Entscheidung, in welchem Umfang Investments aufrechterhalten bleiben, hängt deswegen wesentlich von der persönlichen Risikobereitschaft des einzelnen Anlegers ab und von dem Zeithorizont, den er für seine Investmententscheidungen zu Grunde legt. Ich wiederhole deswegen meine Hinweise auf drei Handlungsalternativen fast wortgleich zum letzten Monat:

Schwankungen aussitzen mit dem Argument:

Wir haben bereits einen starken Wertrückgang hinter uns. Das restliche Risiko nach unten erscheint nach diesem Rückgang, von jetzt an betrachtet, überschaubar. Niemand kann genau den richtigen Zeitpunkt für einen Wiedereinstieg vorhersagen. Deswegen bleibe ich investiert in der Erwartung, dass 2019 per Saldo ein positives Börsenjahr wird. Die Schwankungen nehme ich in Kauf.

Weitere Schwankungen nach unten vermeiden mit dem Argument:

Die wirtschaftlichen Aussichten 2019 sind von Unsicherheiten geprägt. Es können weitere negative Überraschungen folgen, was die Aktienkurse noch weiter nach unten treiben kann. Dies soll vermieden werden durch den vollständigen Abbau der Aktieninvestment, solange, bis sich wieder klare Signale für eine Erholung ergeben. – Das Risiko, den Wiedereinstieg zu verpassen und dann steigenden Kursen „hinterherzulaufen“, nehme ich in Kauf.

Wertschwankungen abmildern mit dem Argument:

In Zeiten erhöhter Unsicherheit sollen auch die Langfristinvestments nicht die vollen Wertschwankungen der Märkte mitmachen. Ich nehme deswegen einen Teil der Aktieninvestments (z.B. die Hälfte) aus dem Markt und warte sodann, bis sich wieder klare Zeichen für eine Erholung der Kurse ergeben. Damit wird die Schwankungsbreite (Volatilität) in beide Richtungen bis auf weiteres halbiert.

Die Musterportfolios bleiben im Februar unverändert

Bei der Gestaltung der Musterportfolios folge ich der erstgenannten Argumentation: Nach dem schnellen und heftigen Rückgang in der zweiten Dezemberhälfte 2018 folgte eine Erholung im Januar. Ich reche noch mit einer Fortsetzung dieser Erholung.

So bleiben die Musterportfolios für den Jahresbeginn 2019 unverändert in Erwartung einer Werterholung. Portfolio 1 und 2 wird bei nächster günstiger Gelegenheit neu ausgerichtet, um die Prioritäten dieser beiden Portfolios (geringe bzw. nur mäßige Schwankungen) deutlicher zu erfüllen.

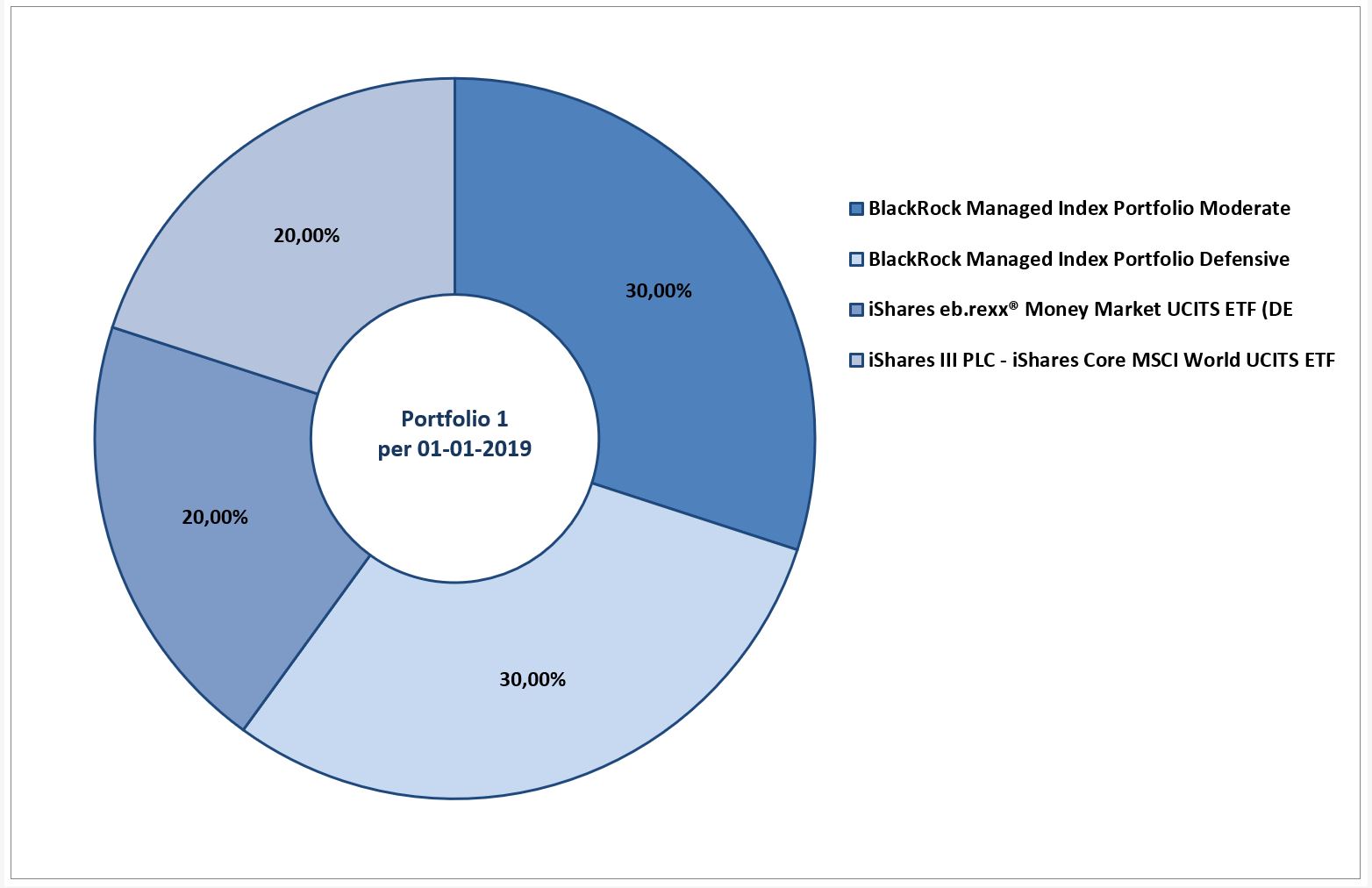

Musterportfolio 1 für sehr geringe Wertschwankungen

Wie schon weiter oben ausgeführt, ist für das Musterportfolio 1 zur weiteren Reduzierung der Wertschwankungen ein „radikales Umdenken“ angesagt. Die Zusammensetzung wird deswegen nach der nächsten Erholung der Aktienmärkte nahezu keine Aktien mehr aufweisen. Jetzt, unmittelbar nach einem scharfen Rückgang im Dezember 2018, sehe ich allerdings nicht den richtigen Zeitpunkt für diese Veränderung. Die Zusammensetzung bleibt deswegen unverändert.

Per 1.1.2019 startet das Portfolio unverändert in das neue Jahr und bleibt auch im Februar unverändert.

Musterportfolio 2 für nur mäßige Wertschwankungen

Die Veränderung des Portfolios zum 1.10.2018 führte nicht zur gewünschten Reduzierung der Wertschwankungen. Allerdings rechne ich mit einer Fortsetzung der Erholung im Februar und lasse deswegen die Portfolios unverändert.

Musterportfolio 3 für langfristig gute Performance

Das Musterportfolio 3 strebt an, langfristig eine überdurchschnittliche Wertentwicklung zu erreichen. Kurzfristige Wertschwankungen werden in diesem Portfolio akzeptiert. Die negative Wertentwicklung im Dezember 2018 hatte ich nicht vorhergesehen. Im Januar folgte die erwartete „technische“ Erholung. Ich meine, dass hier noch eine kleine Fortsetzung folgen kann und lasse das Portfolio deswegen unverändert.

Tiefere Informationen über sämtliche für Tarif LVL70 – Private Insuring verfügbare Fonds und ETF und deren Wertentwicklung die letzten fünf Jahre sind unter folgendem Link aufrufbar:

Infos für ERGOLife-Kunden auf www.ihrkonzept.de (Private-Insuring Tarif LVL70 )

- Kapitalmarktausblick für Oktober 2024 - 28. September 2024

- LVL70 – Musterportfolio: Plus 184 % - 27. September 2024

- Kapitalmarktausblick für September 2024 - 31. August 2024