Aktienmärkte nähern sich einem Tiefpunkt

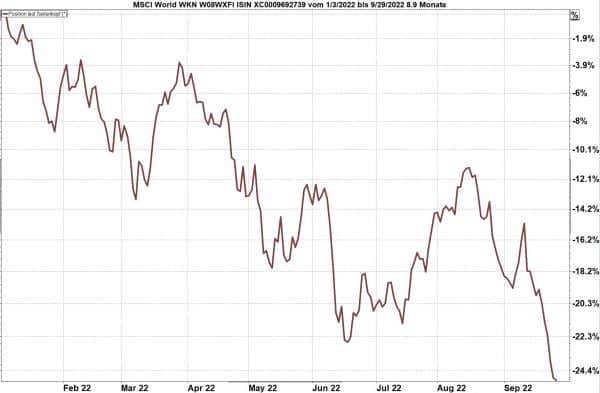

Die folgende Grafik zeigt die Entwicklung des Weltaktienindex mit seinen über 1.500 Positionen aus 23 Industrieländern von Januar bis 27. September 2022. Aus der Sicht eines Euro-Besitzers ist der vorherige Tiefpunkt vom Juni 2022 noch nicht erreicht.

Grafik: Weltaktienindex, hier dargestellt durch einen ETF von iShares, seit Jahresbeginn 2022.

Bewertung in Euro. Letzter Datenpunkt 27.09.2022

Quelle: infront

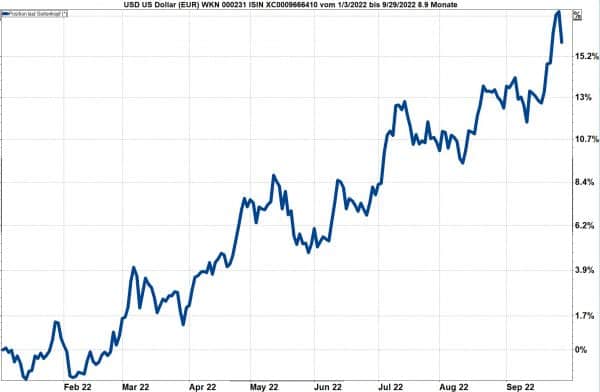

In die vorstehende Darstellung fließt die Aufwertung des USD gegen den Euro mit ein, die seit Jahresbeginn 2022 bis Ende September über 15 % betrug.

Grafik: Aufwertung des USD gegen den Euro seit Jahresbeginn

Quelle: infront

Der Blick der großen internationalen Investoren richtet sich jedoch stets auf die Wertentwicklung in USD.

Weltaktienindex in USD jetzt 25 % unter dem letzten Hoch

Die Bewertung des Weltaktienindex in USD zeigt deutlich, dass der Kursrückgang der letzten Tage zu einem neuen Tief führte. Seit Jahresbeginn bis zum 27. September ging der Weltindex um 25 % zurück.

Grafik: Weltaktienindex, hier dargestellt durch einen ETF von iShares, seit Jahresbeginn 2022.

Bewertung in USD. Letzter Datenpunkt 27.09.2022

Quelle: infront

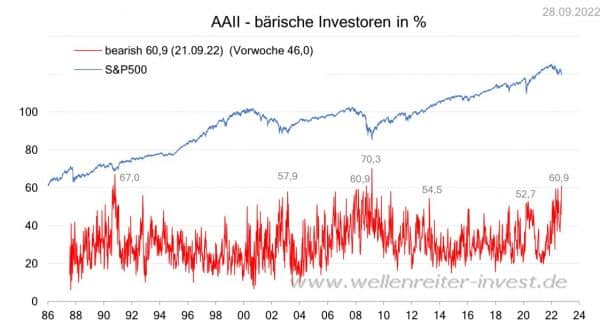

Angst der Investoren so groß wie nach Lehman-Crash 2008

Das Angstniveau der US-Investoren lag am 28.09.2022 mit 60,9 % auf dem gleichen Niveau wie nach dem Zusammenbruch der Lehman-Bank im Oktober 2008. Der Wellenreiter vom 29.09. greift die Veränderungen des von der AAII (American Association of Individual Investors) ermittelten Indikators auf und ergänzt ihn mit der Wertentwicklung des S&P 500. Diese Gegenüberstellung zeigt deutlich, dass

- ein starker Anstieg dieses Angst-Indikators meist zeitgleich mit dem Rückgang der Aktienkurse verläuft

- nach einer solchen Marktphase ein erneuter Anstieg der Aktienkurse folgt

Quelle: Wellenreiter-Invest

Aktuell überwiegt bei den meisten Investoren die Angst.

Aktienkurse unterliegen immer wieder Schwankungen

Die meisten Anleger neigen dazu, einen Trend stets in die gleiche Richtung weiter zu denken. Steigen die Börsenkurse, möchten die Anleger dabei sein und erhöhen ihre Investments, auch wen die Kurse schon stark angestiegen sind. Fallen die Börsenkurse, möchten die Anleger auf jeden Fall aussteigen, auch wenn die Kurse schon stark gefallen sind.

Den meisten Anlegern fällt es schwer, sich an die sich immer wieder wiederholende Erfahrung zu erinnern, dass eine Hausse nicht unbegrenzt lange anhält und eine Baisse ebenfalls nicht.

Betrachten wir den Weltaktienindex stellvertretend für die weltweiten Aktienmärkte seit dem Beginn der Zahlenreihe Ende März 1986. Es ist deutlich zu erkennen, dass der Rückgang der Kurse seit Jahresbeginn 2022 durchaus im Rahmen der für die Aktienmärkte typischen Schwankungsbreite liegt. Die grüne Linie zeigt den langfristigen Aufwärtstrend. Die durchschnittliche jährliche Rendite über diese lange Zeitspanne hinweg betrug in USD berechnet 7,5 % und in Euro berechnet 7,1 % (Kursentwicklung plus Dividenden abzüglich Quellensteurn).

Grafik: Weltaktienindex 1986 bis 2022, Bewertung in USD

Quelle: infront

Ausblick Aktienmärkte für die nächsten Monate

Die Aktienmärkte haben seit Jahresbeginn 2022 einen deutlichen Rücksetzer erlebt. Die Investoren in den Aktienmärkten entscheiden jedoch nicht gemäß der Entwicklung von heute, sondern gemäß ihren Erwartungen für morgen. Die Investoren versuchen einzuschätzen, wie die Rahmenbedingungen für Unternehmen in den nächsten Monaten sein werden.

Mitten im Feld der Langfrist-Investoren tummeln sich auch die Spekulanten, die mit ihren schnellen Transaktionen nicht an der langfristigen Entwicklung, sondern an den kurzfristigen Kursbewegungen in beide Richtungen verdienen wollen. Diese Spekulanten erhöhen die Schwankungen der Kurse in beide Richtungen. Sie verkaufen Aktien, die sie sich gegen eine kleine Leihgebühr geliehen haben, drücken mit ihren Verkäufen den Börsenkurs noch weiter nach unten und hoffen, später zu einem niedrigeren Kurs zurückkaufen zu können. Diese Aktivitäten führen häufig dazu, dass Aktienkurse deutlich tiefer fallen als dies dem wahren Wert eines Unternehmens entspricht. Wenn diese Aktien dann zurückgekauft werden (müssen), kommt es manchmal zu unerwarteten Kurssprüngen nach oben, vor allem, wenn die Zeit der vereinbarten Aktienleihe endet und die Aktie an den Verleiher zurückgegeben werden muss.

Langfrist-Investoren handeln die Zukunft

Die Bewegungen in den Aktienmärkten laufen der tatsächlichen wirtschaftlichen Entwicklung in der Regel um drei bis neun Monate voraus. Wir sollten deswegen vorausdenken: Welche Rahmenbedingungen werden die Unternehmen in den nächsten drei bis neun Monaten vorfinden?

- Wie weit wird das Zinsniveau noch steigen?

- In welchem Umfang ist eine Zinssteigerung bereits erwartet und in den gegenwärtigen Kursen eingepreist?

- Welche Überraschungen, die heute noch nicht eingepreist sind, könnten noch auftreten?

Für die Wirtschaft in Europa kommen noch einige Fragen hinzu:

- Welche heute noch nicht bekannten Probleme könnten sich aus dem Mangel an Energie ergeben?

- Wie schnell kann sich die politische Führung der europäischen Staaten auf eine zukunftsgerichtete Energiepolitik einigen – und diese dann auch umsetzen?

- Wie weit kann der Krieg, den Russland mit dem Einmarsch in die Ukraine begonnen hat, noch eskalieren?

Wenn wir Rahmenbedingungen für die Unternehmen an den unterschiedlichen Standorten vergleichen, scheinen die Unternehmen in den USA in den nächsten Monaten die besseren Chancen zu haben. Eine Umfage der BANK OF AMERICA führte zu dem (für uns nicht überraschenden) Ergebnis: Europa steckt in einer Krise, insbesondere in der Energietechnik. Die Wettbewerbsfähigkeit europäischer Firmen wird im internationalen Vergleich dauerhaft leiden.

Ausblick Aktienmärkte für die nächsten zehn Jahre

Die DWS veröffentlichte im August einen „Long View“ und kommt darin zum Ergebnis, dass die Rendite des MSCI All Country World Index (ACWI) in den nächsten 10 Jahren bei durchschnittlich 6,6 % liegen könnte. Damit unterstreicht die DWS mit ihrer Einschätzung die bisherige Erfahrung, dass Aktienmärkte stets in Schwankungen verlaufen. Auf den gegenwärtigen Rückgang wird wieder ein Anstieg folgen.

Die DWS weist allerdings deutlich darauf hin, dass „erhebliche geopolitische Dynamiken den Fluss von Investitionskapital sowie von Waren und Dienstleistungen behindern“ können, was zu einer „Verlagerung von Produktionstätigkeiten“ führen kann. Ausserdem führt „die Deglobalisierung zu einer höhreren Inflation und schränkt die Möglichkeiten der Zentralbanken ein, Spannungen in der Wirtschaft und auf den Märkten abzumildern.“

Dem möchte ich hinzufügen, dass sich bereits bestehende Trends (z.B. die Veränderungen unserer Energieerzeugung) verstärken und neue Trends aufkommen werden. Wir werden unsere Investments rechtzeitig auf diese Trends einstellen müssen.

Anleihemärkte werden nach Zinsanstieg wieder chancenreich

Sie kennen meine vielfach wiederholten Hinweise, dass ein Investment in Anleihen zu großen Kursverlusten führen wird, wenn sich das allgemeine Zinsniveau erhöht. Genau dies ist seit Jahresbeginn 2022 eingetreten: die Notenbanken haben die Leitzinsen erhöht, der Kapitalmarkt hat schulbuchmäßig das Zinsviveau für langfristige Anleihen erhöht. Die Kurse in den Anleihemärkten sind deutlich gefallen.

Die folgende Grafik stellt die Kursentwicklung des iShares EO Aggregate Bond ETF dar. Dieser ETF investiert direkt in Rentenpapiere mit Investment Grade, die in Euro denominiert und in Märkten der Eurozone bösennotiert sind. Der Index enthält ausschließlich Rentenpapiere mit einer Restlaufzeit von mindestens einem Jahr. Sie kennen den Zusammenhang: je länger die (Rest-) Laufzeit einer Anleihe, desto stärker wirkt sich eine Veränderung des Zinsniveaus auf die Kursentwicklung aus.

Grafik: Kursentwicklung des iShares ETF auf den EO Aggregate Bond Index (Investmentgrade-Anleihen in Euro) seit Jahresbeginn 2022

Quelle: infront

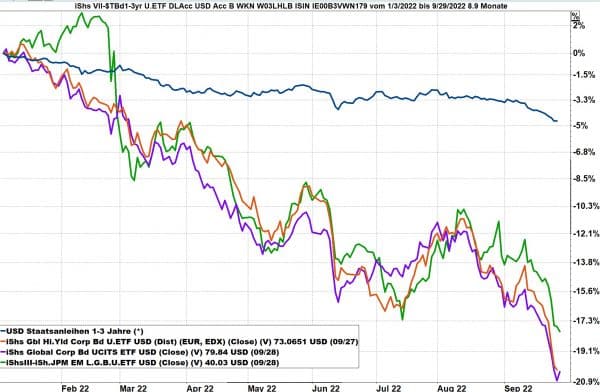

Eine gleichgerichtete Entwicklung sehen wir auch bei den in USD notierten Anleihen. Auch hier führte die Erhöhung des Zinsniveaus zu deutlichen Kursverlusten.

Grafik: Vier ETFs für Anleihen in USD

- blaue: USD-Staatsanleihen 1-3 Jahre (hier: kurze Laufzeit, geringe Kursverluste)

- orange: Global High Yield Unternehmensanleihen

- lila: Global Unternehmensanleihen

- grün: USD-Anleihen in den Emerging Markets

Quelle: infront

Nach diesen auf die bisherigen Zinserhöhungen folgenden Kursverlusten werden die Anleihemärkte wieder chancenreich. Es könnte durchaus sein, dass die Fed in absehbarer Zeit den Leitzins wieder zurücknimmt und dies auch zu einem Rückgang des Zinsviveaus für langlaufende Anleihen führt. Dies wird sodann Kursgewinne in den Anleihemärkten zur Folge haben.

Fazit per Anfang Oktober

Sowohl die Aktien- als auch die Anleihekurse sind deutlich zurückgegangen. Wie weit dieser Kursrückgang von gehen wird, kann ich nicht mit Bestimmtheit vorhersagen. Jedoch ist es meine tiefe Überzeugung, dass auch dieser Rückgang einen Tiefpunkt finden und danach wieder eine Kurssteigerung folgen wird, die über die vergangenen Höchstwerte hinausreicht.

Empfehlung: Halten Sie Liquidität bereit

Wenn die Märkte wieder nach oben drehen, wird es vermutlich einen raschen Kursanstieg geben. Wenn Sie Ihre Investments auf einem Depot verwahren lassen, sollten Sie darauf vorbereitet sein, verfügbare Liquidität rasch zu investieren. Der Königsweg ist allerdings, ihre Langfristinvestments im Rahmen einer langfristig steuerbegünstigten Versicherung wachsen zu lassen. Hierzu bietet ein Rückgang der Aktienkurse das beste Umfeld, um bei niedrigen Kursen zu beginnen und die darauf folgende Kurserholung steuerfrei mitzunehmen.

- Kapitalmarktausblick für Oktober 2024 - 28. September 2024

- LVL70 – Musterportfolio: Plus 184 % - 27. September 2024

- Kapitalmarktausblick für September 2024 - 31. August 2024