Der Ausblick auf die Anlagemärkte für den September 2019 unterscheidet sich kaum von dem Ausblick des Vormonats. Weiterhin beherrschen die gleichen Themen die Diskussion und Prognosen zur Entwicklung der Aktien- und Anleihemärkte.

Handelskrieg zwischen USA und China

Die täglichen „News“, auch immer wieder befeuert durch morgendliche Tweets von Donald Trump, halten uns beschäftigt. Bei diesem „Handelskrieg“ geht es jedoch nicht um die Frage, ob ein paar zusätzliche Milliarden Warenwert mit Zöllen belegt werden oder wann die Zollerhöhung in Kraft treten soll. Unter der Oberfläche hat eine massive Auseinandersetzung über die künftige Vorherrschaft in der Welt begonnen. Diese Auseinandersetzung wird noch sehr lange andauern und könnte dazu führen, dass wir künftig zwei neue Blöcke mit unterschiedlichen Wirtschaftsräumen erleben: Ein Block unter der Führung der USA und einen weiteren Block unter der Führung von China.

Die Unternehmen in allen Wirtschaftsregionen leiden mittlerweile unter den Beschränkungen des freien Handels. Ein wesentlicher Punkt ist die Unterbrechung der Lieferketten. In den vergangenen zwanzig Jahren der Globalisierung haben wir uns daran gewöhnt, Produkte, Teilprodukte und einzelne Bauteile für Produkte jeweils dort einzukaufen, wo diese Teile entweder sehr preisgünstig oder mit sehr hoher Qualität hergestellt wurden. Wenn die Beschaffung von Bauteilen durch Zölle verzögert, verteuert oder durch Sanktionen unterbunden wird, kann dies zur Folge haben, dass ein ganzes Fließband zum Stillstand kommt. Der Ersatz von Lieferanten, der Neuaufbau von Lieferketten oder die Neuentwicklung einzelner Bauteile im eigenen Einflussbereich kostet die Wirtschaft enorm viel Geld, verzögert die Produktion und senkt die Gewinne. Das drückt die Aktienkurse.

Rückgang der Aktien-Rückkaufprogramme

Viele Unternehmen kaufen Jahr für Jahr einen Teil ihrer eigenen Aktien zurück. 2018 wurden auf diese Weise alleine von den 500 Unternehmen des S&P 500 über 700 Milliarden USD an Aktien vom Markt genommen. Diese Rückkäufe führen zu einer erhöhten Nachfrage und damit tendenziell zu einer Kurssteigerung. Auch wird der Unternehmensgewinn auf ein geringeres Aktienkapital verteilt, was ebenfalls tendenziell kurssteigernd wirkt. Die jetzt teilweise rückläufigen Umsätze, vor allem jedoch die in vielen Unternehmen zurückgehenden Gewinne, führen auch zu einer Reduzierung der Aktien-Rückkaufaktivitäten.

Pessimistische Grundstimmung

Wir könnten nun noch ein Dutzend weitere Einzelpunkte aufführen, die die Entwicklung der Wirtschaft, der Umsätze und der Unternehmensgewinne beeinflussen. Ich setze darüber die Überschrift: Wir haben uns schon reichlich in eine pessimistische Stimmung hineinversetzen lassen. Dies betrifft nicht nur den einzelnen Anleger, der entscheidet, ob er in Aktien investieren will oder nicht, sondern auch die Entscheider in den Unternehmen, die darüber befinden, ob sie weiterhin in die Zukunft des Unternehmens investieren oder erst einmal abwarten, wie sich so alles entwickelt.

Wir Anleger werden auch jeden Tag mit hunderten von Nachrichten und Kommentaren gefüttert, die – das sollten wir uns bewusst machen – sämtlich schon durch einige Filter gelaufen sind. Welche Begebenheit wird in den Nachrichtenstrom einer dpa (Deutsche Presse Agentur) und ihrer Konkurrenten aufgenommen, welche nicht? Welcher dieser Nachrichten wird von einem Journalisten aufgegriffen, welche nicht?

Die meisten der denkbaren Schlecht-Entwicklungen sind durch hundertfache Hinweise bereits bekannt, werden diskutiert, kommentiert, von tatsächlichen oder selbsternannten Börsenspezialisten aufgebauscht und beeinflussen das Verhalten der potentiellen Anleger. Das sind nicht nur Sie und ich, sondern auch Entscheidungsträger, die über viele Millionen Anlagesummen entscheiden müssen.

Nervöse Anleger

Es herrscht tendenziell große Zurückhaltung bei Investments in Aktien, gleichzeitig aber auch große Nervosität, man könnte etwas verpassen. Wir erkennen dies an den starken Ausschlägen der Aktienindizes: schon kleine Hinweise, dass sich der Handelskonflikt entspannen könnte, dass die Fed die Zinsen senkt, dass die EZB wieder ein Anleihekaufprogramm in Gang setzen könnte, … führen zu schnellen Kurssteigerungen in den Aktienmärkten.

Von Januar bis März 2019 holten die Märkte zunächst einmal den Rückgang der letzten Monate 2018 auf. Die Grafik zeigt nun als Beispiel die Fortsetzung von zwei Indizes von Anfang April bis Ende August 2019.

- Blau: Dax (die dreißig größten Werte in Deutschland)

- Rot: S&P 500 (die fünfhundert größten Werte in den USA)

- braun: Weltaktienindex zum Vergleich

Quelle: vwd

Gerade im August 2019 wurde deutlich, wie nervös die Anleger reagieren: zwei bis drei Prozent runter oder rauf in einem großen Index wie dem S&P 500 an einem Tag sind unüblich starke Ausschläge, häufig ausgelöst durch Meldungen, die im Strom der Zeit nur kurzfristige Bedeutung haben.

Die Weltwirtschaft wächst weiter

Trotz aller Probleme, die die Entwicklung der Weltwirtschaft derzeit tatsächlich oder auch nur vermeintlich behindern, sagen die großen Prognose-Institute weiterhin ein Wachstum der Weltwirtschaft voraus. Die jüngste Ausgabe von Capital Economics vom 30.08.2019 rechnet für die USA für den Rest des Jahres 2019 mit einem geringeren, jedoch positiven Wachstum, das sich in 2020 wieder leicht beschleunigt. Gleichzeitig prognostiziert Capital Economics einen Rückgang für den S&P 500, jedoch einen stärkeren USD im Verhältnis zum Euro. Beide Effekte wirken für uns Euro-Anleger gegenläufig.

Der tägliche Strom an Nachrichten, der über uns hereinbricht, wiederholt dagegen hundertfach, dass wir in eine „Rezession“ abgleiten. OK – die Weltwirtschaft wächst langsamer als in den vorausgegangenen Boom-Jahren, aber sie wächst. Welche Bilder entstehen in unseren Köpfen, wenn wir von Montag bis Sonntag zweihundertmal das Wort „Rezession“ gehört, gelesen und gesehen haben? Ein Rückgang der Wachstumsgeschwindigkeit ist kein Rückgang der Wirtschaftsleistung. Es ist, jetzt widerhole ich mich, nur ein geringeres Tempo beim Wachstum.

Denken wir daran, wie – als Beispiel – Volkswagen Tausende von Ingenieuren daran arbeiten lässt, die Fahrzeuge für das Zeitalter nach dem Diesel zu entwickeln? Haben wir die Nachricht aufgenommen, dass Tesla und Volkswagen angeblich die Fühler ausstrecken, um eine Zusammenarbeit zu beginnen? Das mag sich nun bewahrheiten oder nicht – es ist nur ein Beispiel von Hunderten, dass sich unter veränderten Rahmenbedingungen neue Partnerschaften ergeben, neue Techniken entwickelt werden, neue Produkte und Produktlinien nach vorne kommen. Die Bewältigung dieser Veränderungen kostet Geld und führt zu Umsatzrückgängen (Börsennachrichten dann: „Gewinnrückgang auf breiter Front …“). Die Verbraucher stellen vielleicht den Kauf eines neuen Autos um ein oder zwei Jahre zurück (… ich warte mal, bis attraktive E-Autos verfügbar sind …). Wir werden künftig jedoch auch noch mit einem Auto, wie immer es aussehen wird, fahren, irgendjemand wird es herstellen, dafür Arbeitnehmer beschäftigen und Gewinne erzielen.

Wir können den Markt nicht genau timen

Wir wissen nicht genau, ob die Börsenkurse in den nächsten Wochen noch einmal zu einem Tiefpunkt fallen und wann dieser Tiefpunkt sein könnte. Alle bekannten Probleme und Hemmnisse der wirtschaftlichen Entwicklung sind in den Kursen eingepreist. Positiv wirken sich vermutlich Zinssenkungen der Notenbanken, vor allem aber die Bereitstellung von (noch) mehr Liquidität aus. Schon die geringste Andeutung in diese Richtung wird die Aktienkurse vermutlich zu einem Sprung nach oben beflügeln.

Mit dem Ziel einer langfristig positiven Entwicklung bietet es sich in dieem Umfeld an, die Aktienquote insgesamt zu senken, um die Volatilität im Gesamtvermögen zu reduzieren. Das wird dazu führen, dass Schwankungen nach unten nur mit einem Teil des Gesamtvermögens mitgenommen werden, Schwankungen nach oben jedoch auch eine positive Wirkung entfalten.

Zinssenkungen führen zu Kursgewinnen bei Anleihen – und umgekehrt

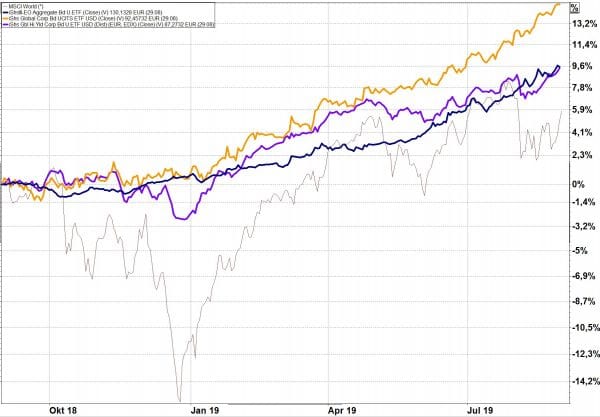

Seit Monaten wiederhole ich an dieser Stelle die Warnung: Zins-Erhöhungen führen zu Kursverlusten bei Anleihen. Umgekehrt gilt: Zins-Senkungen führen zu Kursgewinnen bei Anleihen. Genau dies ist seit Jahresbeginn 2019 zu beobachten. Die Grafik zeigt die Entwicklungen der letzten zwölf Monate bis zum 30. August 2019: Sowohl die Anleihen in der Eurozone als auch die Unternehmensanleihen weltweit lieferten seit Jahresbeginn erhebliche Kursgewinne.

- Braune Linie: Weltaktienindex, in Euro bewertet, zum Vergleich

- Dunkelblaue Linie: Anleihen der Eurozone, Investmentgrade (das bedeutet: nur Anleihen von Schuldnern mit guter Bonität)

- Ockerfarbene Linie: Unternehmensanleihen weltweit

- Lila Linie: Hochzinsanleihen weltweit (das bedeutet: Anleihen von Schuldnern minderer Bonität)

Quelle: vwd

Wenn die Notenbanken tatsächlich weitere Zinssenkungen in Gang setzen und darüber hinaus vielleicht sogar erneut beginnen, Anleihen aufzukaufen, kann sich diese Entwicklung noch einige Monate fortsetzen. Wenn sich jedoch die Gewinne der Unternehmen, wie von vielen erwartet, weiter reduzieren, dann würde ich gerne wissen, mit welchem Argument die „Hochzinsanleihen“, also Anleihen von Unternehmen minderer Bonität, weiter nachgefragt werden. Sinkende Gewinne reduzieren allgemein die Fähigkeit von Unternehmen, ihren Kapitaldienst zu leisten. Dies führt zu einer Erhöhung der Ausfallquoten und damit zu Verlusten in diesem Bereich des Anlagemarktes.

100-jährige Anleihen mit extremen Kursgewinnen …

Österreich begab vor zwei Jahren eine Anleihe, die erst am 20.09.2117 zur Rückzahlung fällig wird. Dies bedeutet: Investoren, die diese Anleihe kauften, müssen 100 Jahre warten, bis sie ihr Geld wieder zurückerhalten. Die Anleihe ist mit einem Zinscoupon von 2,1 % ausgetattet und erregte die letzten Wochen weltweit Aufmerksamkeit. Seit der Emission dieser Anleihe ist das Zinsniveau um über einen Prozentpunkt gefallen, was – bei dieser langen Restlaufzeit – zu einem extremen Kursgewinn führte: Die Anleihe notierte am 30.08.2019 mit einem Kurs von 203,09 %, somit 103,09 % über dem Nennwert.

… und extremen Risiken

Dies führte auch schon zu Empfehlungen in einigen Medien unter der Überschrift: Jetzt langlaufende Anleihen kaufen! Vermisst habe ich dabei den Hinweis, dass bei einer Erhöhung des allgemeinen Zinsniveaus genauso schnell ein extremer Kursverlust eintreten kann. Wer jetzt, auf dem gegenwärtigen Zinsniveau, so extrem langlaufende Anleihen kauft, geht eine Spekulation mit hohem Risiko ein. Es kann sein, dass das Zinsniveau – ausgehend von mittlerweile unter einem Prozentpunkt auch für langlaufende Anleihen von Schuldnern bester Bonität – noch weiter zurückgeht. Dann geht die Spekulation auf. Wenn das Zinsniveau jedoch steigt, entstehen schnell extreme Verluste.

Drei Möglichkeiten der Allokation für die kommenden Wochen

An meinen Empfehlungen, die eigene Allokation auf diese Verhältnisse einzustellen, hat sich nichts geändert. Ich verweise deswegen auf den Beitrag vom Juli, der die drei Alternativen nennt und näher erläutert:

Alternative 1:

Schwankungen in Kauf nehmen in Erwartung einer langfristig positiven Entwicklung

Alternative 2:

Das Erreichte sicherstellen und für eine gewisse Zeit alle Schwankungen ausschließen

Alternative 3:

Einen Kompromiss wählen und mit einen verringerten Betrag investiert bleiben

Hier der Link mit zusätzlichen Erläuterungen der drei Alternativen. (zum Ende des Beitrags scrollen)

- Ausblick auf die Anlagemärkte ab Juli 2025 - 27. Juni 2025

- LVL70 – Musterportfolio per Juni 2025: Plus 196 % - 24. Juni 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Niemand weiß es (schon wieder) - 31. Mai 2025