Der amerikanische S&P 500 – Index erlebte seit dem letzten Einbruch eine erstaunliche Rally. Anfang 2009 stand der Index noch auf ca. 800 Punkten. Im August dieses Jahres knackte er die 2000er-Marke (2000,49 per 29.08.2014). Dies entspricht 150 Prozent Kurssteigerung in nicht einmal sechs Jahren. Vor allem die letzten drei Jahre zeigten noch einmal zu einer deutlichen Wertzuwachs mit geringen Schwankungen. Wie lange kann diese Entwicklung noch anhalten?

Von 800 auf 2000 in weniger als sechs Jahren: das entspricht gesamt 150 Prozent Zuwachs und durchschnittlich über 16 Prozent jährlich.

Für diesen weit überdurchschnittlichen Kursauftrieb gibt es mehrere Ursachen. Lassen Sie uns einige dieser Ursachen näher untersuchen, um zu prüfen, welche Chance besteht, dass sich diese rasante Kursentwicklung noch lange fortsetzen kann.

Erholung nach dem scharfen Einbruch in 2008

Das Jahr 2008 ist uns noch als das Jahr mit dem massivsten Kurseinbruch seit langem in Erinnerung. Eine weltweite Banken- und Finanzkrise führte zum Zusammenbruch des Anleihemarktes und zum Ausverkauf von Aktien. Auch der S&P 500 verlor über 35 Prozent, das meiste davon in wenigen Wochen ab September 2008, dem Monat, in dem die Lehman-Bank in Insolvenz fiel.

Dieser Einbruch führte zu einer krassen Unterbewertung. Alle Aktienmärkte haben die Tendenz, solche Unterbewertungen wieder auszugleichen. So folgte auch beim S&P 500 alsbald eine Zurückpendeln in Richtung langfristigem Durchschnitt. Ein guter Teil der Kurssteigerungen von 2009 bis heute resultiert alleine aus Erholung von der krassen Unterbewertung Ende 2008.

Steigende Gewinne in Folge sinkender Arbeitskosten

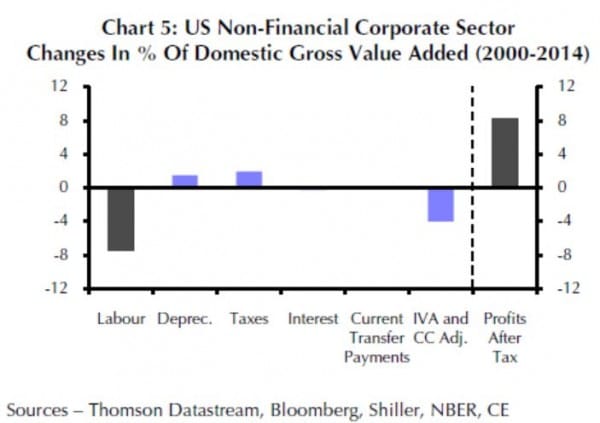

Die in der Krise gestiegene Arbeitslosigkeit führte in den USA zu einem geringeren Lohnniveau. Die Unternehmen profitierten davon durch sinkende Arbeitskosten. Die prozentualen Gewinnsteigerungen der US-Unternehmen sind von 2000 bis 2014 sind interessanterweise genauso hoch wie die prozentuale Reduzierung der Arbeitskosten im gleichen Zeitraum. Ein Teil der Gewinnsteigerungen wurde zu Lasten der Einkommen der amerikanischen Arbeitnehmer erreicht.

Die Arbeitskosten in den USA sanken von 2000 bis 2014 um knapp 8 Prozent. Dies ist einer der Ursachen für die Gewinnsteigerungen der US-Unternehmen von etwa 8 Prozent im gleichen Zeitraum.

Die Arbeitslosigkeit in den USA ist mittlerweile deutlich gesunken. Dies zu erreichen war ja auch ein erklärtes Ziel der Liquiditätspolitik der amerikanischen Notenbank. In jüngster Zeit erleben die US-Unternehmen eher einen Anstieg der Arbeitskosten, vor allem im Bereich der qualifizierten Arbeitskräfte. Damit dürfte die Gewinnsteigerung durch Reduzierung der Arbeitskosten künftig nicht mehr eine so bedeutende Rolle spielen.

Hohe Bewertungen wegen zu geringer Renditen im Anleihemarkt

Die Zinserträge für Anleihen bröckelten in den letzten Jahren fast kontinuierlich ab. Mitte 2007 lag der Zinscoupon für neue 10-jährige Staatsanleihen in den USA noch bei 5 Prozent. Mitte 2012 sank dieser Wert auf 1,5 Prozent. Ende August 2014 bieten neue US-Anleihen 2,5 Prozent. In anderen Staaten zeigt sich ein ähnliches Bild.

Investoren rund um den Globus wichen auf der Suche nach auskömmlicher Rendite auf andere Anlagemöglichkeiten aus, was zu einer erhöhten Nachfrage nach Aktien führte. Insbesondere Papiere, die eine stabile Dividende erwarten lassen, sind gefragt. Dies führte dazu, dass das von den Investoren akzeptierte KGV (Kurs-Gewinn-Verhältnis) von Aktien heute über dem langfristigen Durchschnitt liegt. Damit sind Aktien relativ zu Anleihen immer noch günstig bewertet: bei einem Zinsertrag von 2,5 Prozent zahlt der Investor den 40-fachen Preis im Verhältnis zum Ertrag, bei einem KGV von 20 zahlt er jedoch nur den 20-fachen Preis im Verhältnis zum grundsätzlichen Ertrag der Aktie. Über die Dividende erhält der Investor einen Teil davon als Einkommen ausbezahlt. Der einbehaltene Gewinn sollte zu einer Wertsteigerung des Unternehmens und damit der Aktie führen.

Absolut betrachtet liegt das KGV zahlreicher Aktien, in dieser Betrachtung auch der Aktien im S&P 500, trotzdem über dem langfristigen Durchschnitt.

Die Bewertung zahlreicher Aktien fiel zuletzt 2008 unter den langfristigen Durchschnitt. Seitdem stieg die Bewertung deutlich an und liegt heute bereits wieder in der Nähe des historischen Hochs vor dem Ausbruch der Banken- und Finanzkrise 2008.

Traditionelle Anleihe-Investoren, die vorübergehend wegen mangelnder Erträge im Anleihemarkt einen höheren Anteil Aktien gewählt haben, könnten ihre Aktienquoten wieder reduzieren, wenn es nach einer Phase von Zinssteigerungen wieder attraktivere Renditen im Anleihemarkt gibt. Dies würde die verstärkte Nachfrage nach Aktien und die damit verbundene Höherbewertung wieder abbauen.

Liquidität von der Fed trieb die Aktienkurse nach oben

Die amerikanische Notenbank hat seit 2009 mit mehreren QE-Programmen (QE = Quantitative Easing = Bereitstellung sehr hoher Liquidität durch Ankauf von Anleihen) beeindruckende Kapitalsummen in die Märkte gepumpt. Jede dieser Maßnahmen führte zunächst zu einem Ansteigen der Aktienkurse und nach dem Ende des jeweiligen Programms wieder zu einem Rückgang. Der Zusammenhang ist deutlich zu erkennen: diese Kapitalzufuhr durch die Fed trieb die Aktienkurse nach oben.

In diesem Jahr läuft das jüngste QE-Programm aus. Dieses Mal ist die Fed vorsichtiger. Sie stoppt die Kapitalzufuhr nicht abrupt wie bei den beiden vorhergehenden QE-Programmen, sondern reduziert das Volumen der Anleihekäufe in monatlichen Schritten von 10 Milliarden USD von ursprünglich 85 Milliarden USD monatlich bis zum Auslaufen des Programms. Diese als „Tapering“ (langsames Loslassen des Gaspedals) bezeichnete Vorgehensweise führte auch dazu, dass die Aktienkurse nicht wie zuvor auf breiter Front zurückgingen, sondern weiterhin anstiegen – bis zum jüngsten Überschreiten der 2000-Punkte-Märkte im S&P 500.

Wie entwickelt sich der S&P 500 nach QE3?

Wie werden sich die Kurse der US-Aktien weiter entwickeln, wenn im Herbst dieses Jahres das Anleihe-Kaufprogramm der Fed, das dem Markt laufend Liquidität zuführt, ausläuft? CAPIAL ECONOMICS (CE), der renommierte Analysedienst mit weltweitem Research, zweifelt daran, dass der breite S&P 500 weiterhin von einem Höchststand zum nächsten eilen wird. CE erwartet vielmehr, dass der S&P 500 Ende nächstes Jahr nahezu beim gleichen Stand liegen wird wie heute.

CE erwartet allerdings nicht, dass ein Anziehen der Geldpolitik seitens der Fed zu einem dramatischen Absturz der Kurse führt. Mit Rücksicht auf die aktuelle Bewertung der Aktien und dem Ausblick auf die weitere Gewinnentwicklung der Unternehmen werden jedoch weitere Kurssteigerungen nicht so einfach zu erreichen sein wie bisher.

Darüber hinaus lässt die anhaltend niedrige Volatilität in den Märkten nahe einem mehrjährigen Tief auf große Sorglosigkeit der Aktieninvestoren schließen. Dies erhöht das Risiko, dass eine überraschende Aktion der US-Zentralbank eine zumindest vorübergehende Korrektur in den US-Märkten (natürlich auch mit Auswirkungen auf andere Märkte) auslösen könnte.

Die Entwicklung des S&P 500 von 2009 bis 2014 im Vergleich zum Anstieg des angekauften Anleihe-Bestandes zeigt einen verblüffend engen Zusammenhang zwischen der Bereitstellung von Liquidität durch die Fed (QE 1 in 2009, QE 2 in 2011 und QE 3 seit 2013) und der Entwicklung der Aktienkurse. Im Herbst 2014 wird das letzte Anleihe-Ankaufprogramm auslaufen. Damit entfällt eine wesentliche Triebkraft für steigende Aktienkurse. Danach könnten weitere Maßnahmen zur Verschärfung der Geldpolitik folgen, insbesondere eine Erhöhung der Leitzinsen in den USA. Vor diesem Hintergrund ist zu erwarten, dass die weitere Entwicklung der Aktienkurse etwas moderater und auch etwas volatiler verlaufen wird als in den letzten drei Jahren.

- Ausblick auf die Anlagemärkte ab Juli 2025 - 27. Juni 2025

- LVL70 – Musterportfolio per Juni 2025: Plus 196 % - 24. Juni 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Niemand weiß es (schon wieder) - 31. Mai 2025