Seit Ende April bewegten sich die Aktienkurse wie erwartet unter heftigen Schwankungen tendenziell seitwärts. Tatsächlich schloss der Mai auf dem gleichen Kursniveau wie der April. Im Juni legte der Weltaktienindex um vier Prozent zu.

Die Grafik zeigt die Entwicklung des Weltaktienindex-ETF von iShares vom 1.1.2021 bis zum 24.06.2021, dargestellt in Euro. Die Monate Mai und Juni sind gelb hervorgehoben.

Quelle: infront

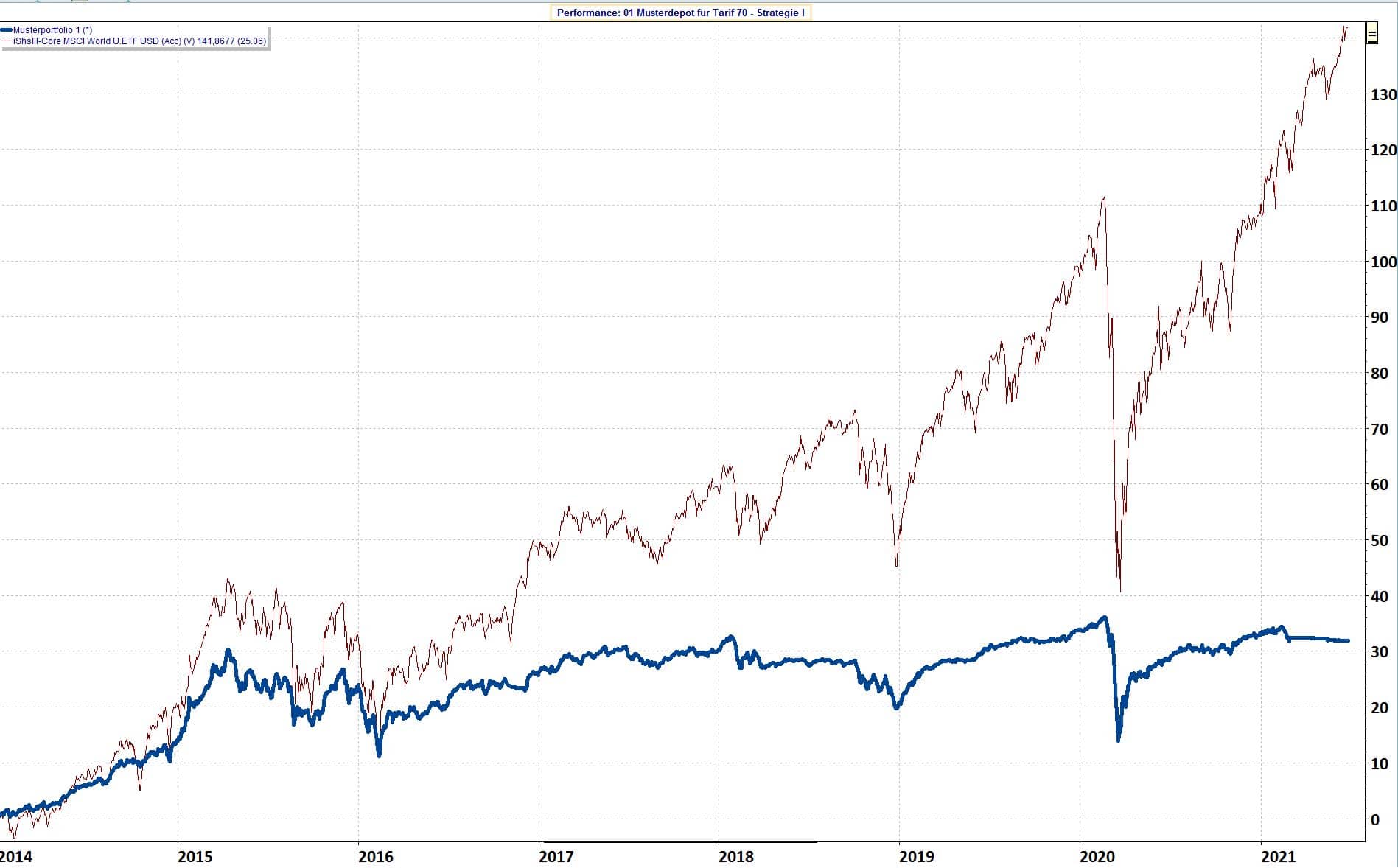

Das Ergebnis der drei Musterportfolios seit Auflegung am 1.1.2014 bis 28.06.2021

Die Wertentwicklung der drei Musterportfolios seit deren Auflegung Anfang Januar 2014 bis zum 29.04.2021 sieht nun so aus:

- Plus 32 % für Portfolio 1 (Ziel: geringe Schwankungen, blaue Linie)

- Plus 60 % für Portfolio 2 (Ziel: mäßige Schwankungen, grüne Linie)

- Plus 127 % für Portfolio 3 (Ziel: hoher Wertzuwachs auf lange Sicht, rote Linie)

Dies entspricht weiterhin einem durchschnittlichen Wertzuwachs von mehr als 11 % pro Jahr.

Die folgenden Grafiken zeigen nacheinander das Musterportfolio 1, 2 und 3, jeweils gemeinsam mit dem Weltaktienindex (dargestellt durch den iShares ETF auf den MSCI World) zur besseren Orientierung.

Musterportfolio 1: Ziel geringe Schwankungen

Musterportfolio 2: Ziel nur mäßige Schwankungen

Musterportfolio 3: Ziel langfristig hoher Wertzuwachs

Quelle für alle drei Charts: infront

Positionierung ab Juli 2021

Musterportfolio 1 bleibt weiterhin eine reine Parkposition

Unverändert: Das Musterportfolio 1 ist dazu gedacht, bei Erwartung einer anhaltenden Phase von Kursrückgängen das Versicherungsvermögen für eine gewisse Zeit außerhalb des Aktienmarktes zu parken. Mit einem ETF als „Save-Hafen“ in der Auswahlliste brauchte man dazu die Police nicht verlassen. Man schichtet einfach auf diese schwankungsarme Position um. Wenn die Aktienmärkte sich wieder beruhigt haben, kann man erneut in Aktien-ETFs zurückkehren.

Unsere Sicherheitsposition ist ein ETF auf sehr kurzfristige Staatsanleihen der Bundesrepublik Deutschland (Restanlagedauer 0 bis 1 Jahre). Diese liefern derzeit keinen Wertzuwachs und werden bis auf weiteres auch keine Chance auf Wertzuwachs bieten. Sie unterliegen jedoch kaum dem Risiko von Wertschwankungen. Damit haben wir eine Position, die sich gut als Parkposition eignet. Betrachten wir den erwartbaren Wertrückgang, der aus der negativen Verzinsung dieser Papiere resultiert, als „Parkgebühr“ dafür, dass wir Vermögenswerte sicher verwahrt für eine gewisse Zeit ohne Wertschwankungen parken können. Als Dauer-Investment ist diese Position definitiv nicht geeignet.

Musterportfolio 2 folgt weiterhin dem „Managed ETF-Portfolio Moderat“ von BlackRock

Unverändert: Musterportfolio 2 ist weiterhin zu 100 % in dem BlackRock Managed ETF Portfolio „Moderat“ investiert. Für ein Langfrist-Investment ist diese Position nur sehr bedingt geeignet, eher zur Vorbereitung alsbaldiger Entnahmen.

Musterportfolio 3 wird angepasst

Die Zusammensetzung des Musterportfolios 3 wird per Anfang Juli 2021 verändert, um die Chancen in aussichtsreichen Zukunftsmärkten konsequenter zu nutzen. Dies wird bestimmt dazu führen, dass die Schwankungsintensität im Musterportfolio 3 zunimmt. Wenn Sie dies nicht wünschen, ist gegen eine Fortsetzung der Allokation wie bisher nichts einzuwenden. Als Alternativen bieten sich an:

- Der ETF auf den Weltaktienindex mit 1.542 Positionen (Stand per Juni 2021)

- Der ETF von UBS mit Fokus auf „Socially Responsible“

- Das Managed Portfolio von BlackRock „Growth“ mit einer Aktienquote bis zu 90 %

Auch andere Positionen, die eine breite Streuung des Investments im Aktienmarkt ermöglichen, sehe ich für ein Langfrist-Investment als grundsätzlich geeignet an, z.B. ein ETF auf den S&P 500 (Aktien USA) oder eine breite Streuung in den Emerging Markets.

Investments in Anleihen dagegen werden langfristig kaum die Rendite des Aktienmarktes erreichen. Bei der in den kommenden Jahren möglichen leichten Erhöhung des Zinsniveaus sind außerdem Kursverluste vorhersehbar. Sie kennen den Zusammenhang: Ein steigendes Zinsniveau führt bei Anleihen mit langer (Rest-) Laufzeit stets zu einem Kursverlust.

Das Musterportfolio setzt ab Juli 2021 auf unterschiedliche Positionen wie folgt:

50 % (somit wie bisher) auf den UBS ETF „Socially Responsible“ als Core-Investment. Mit diesem kostengünstigen ETF (TER: 0,20 %) legen wir den Fokus auf „Sozial/Nachhaltige Welt“ mit einer sinnvollen Streuung auf 338 Positionen in den Industrieländern. Die Wertentwicklung liegt dicht beim Weltaktienindex. Damit fangen wir das Trendwachstum der Industrieländer in breiter Streuung ein, dies allerdings mit einem Fokus auf Nachhaltigkeit und sozialem Verhalten.

Grafik: infront

20 % (somit 5 % weniger als bisher) auf den iShares ETF auf den Nasdaq 100 (Tech-Werte USA). Das potentielle Risiko einer größeren Korrektur sehe ich jetzt nicht mehr. Die „BigTechs“ haben einen gewissen Rückgang hinter sich. Apple, Microsoft, Amazon, Netflix, Google & Co sind nicht gefährdet. Der Index erscheint mir insgesamt weiterhin aussichtsreich und ist bereits in eine weitere Aufwärtsbewegung eingeschwenkt.

Grafik: infront

10 % (15 % weniger als bisher) auf den CSI300 Harvest (China). Dieser Index, der die 300 größten Aktien des Inlandsmarktes von China abbildet, ist die letzten Monate etwas zurückgeblieben. China hat, nachdem die Pandemie überwunden war, seine Wirtschaft noch einige Monate massiv stimuliert. Diese Maßnahmen sind jedoch ausgelaufen. Ich erwarte, dass die 300 größten Aktien von China weiterhin – unter Schwankungen – eine positive Wertentwicklung erleben und das letzte hoch vom Februar 2021 wieder erreichen und mittelfristig übertreffen werden.

Grafik: infront

10 % in einen ETF, der den Index für eine Klimafreundliche Energieversorgung abbildet. Der iShares Global Clean Energy hat nach seinem fahnenstangenartigen Anstieg um den Jahreswechsel wieder eine investierbare Bewertung gefunden. Hier die Entwicklung in den letzten zwölf Monaten mit dem kometenhaften Anstieg bis Mitte Januar 2021, der darauf folgende Korrektur bis Mitte Mai 2021 und der jüngsten Entwicklung, im Vergleich zum MSCI World.

Grafik: infront

Die zehn größten Positionen in diesem Index, der durch den iShares Global Clean Energy ETF abgebildet wird, sind:

- Vestas Wind Systems

- Enphase Energy

- Orsted (ein Versorger in Dänemark)

- Plug Power

- Xcel Energy (ein Versorger in den USA)

- NextEra (ein Versorger in den USA)

- Iberdrola SA (Versorger in Spanien)

- Enel SpA (Versorger Italien

- SolarEdge (Technologie, USA)

- SSE (Versorger in UK)

Diese 10 Positionen repräsentieren per Juni 2021 48,41 % des Index. Der ETF wurde mit 4 von fünf ISS ESG Punkten und 5 von 5 Climetrics-Blättern bewertet.

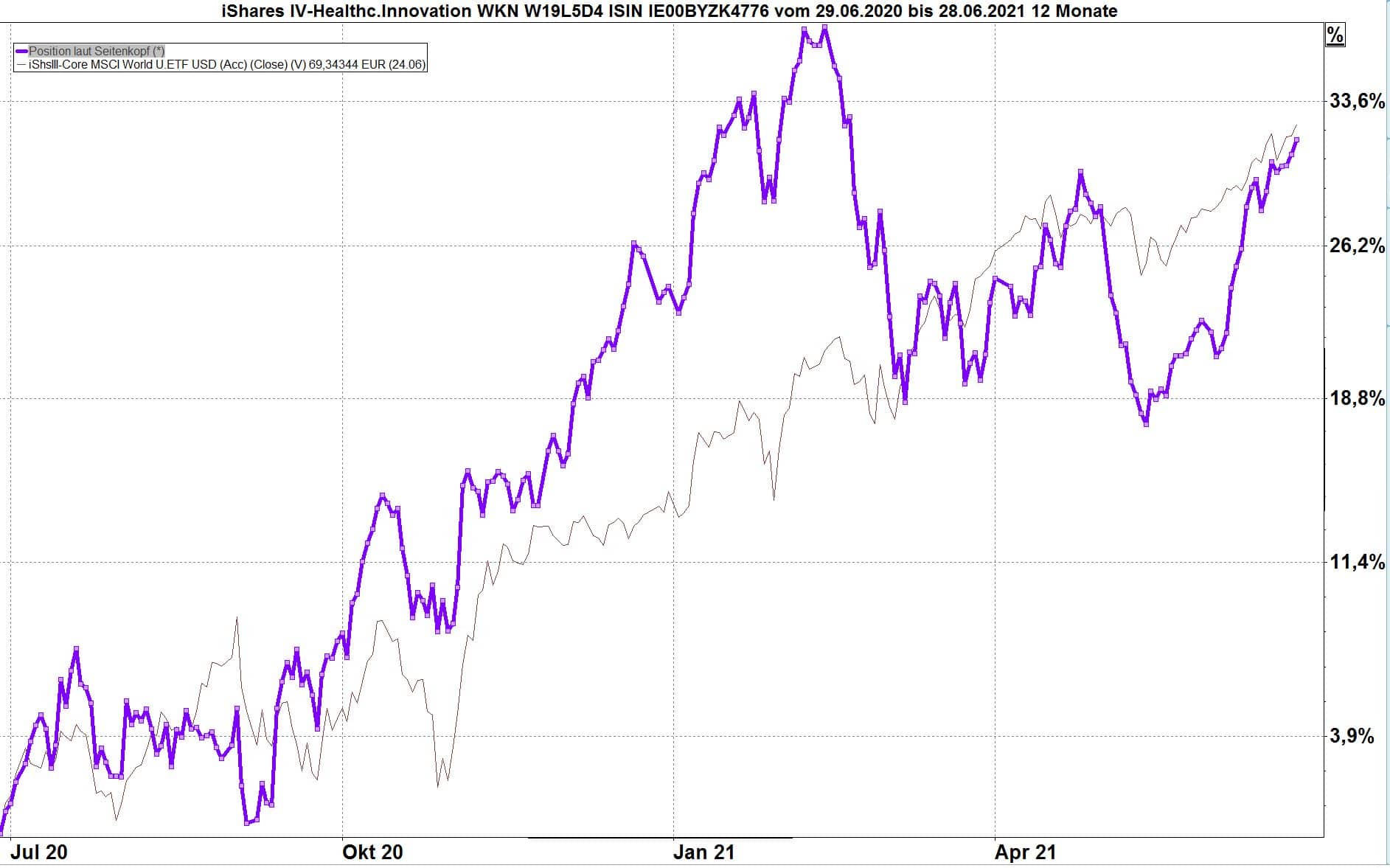

10 % in einen ETF, der den Index für Innovative Gesundheitstechnik abbildet. Der iShares Healthcare Innovation ETF investiert breit gestreut (jede Position unter 1 %) in Unternehmen, die umfangreiche Erträge aus Innovationen der Gesundheitsversorgung erzielen. Auch hier gab es bis Mitte Februar 2021 einen Hype. und darauf eine schnelle Korrektur. Seit Mitte Mai bewegt sich dieser ETF wieder aufwärts.

Grafik: infront

Vorgemerkt: Automation und Robotic

Der iShares Automation und Robotic ETF bildet den Index für Unternehmen, die umfangreiche Erträge aus der Automatisierung- und Robotikindustrie erzielen, ab. Auch dieser Index erlebte einen starken Anstieg im vierten Quartal 2020, korrigierte sodann ab Februar 2021 und läuft seitdem mit Schwankungen tendenziell seitwärts. Zum Monatsende Juni 2021 steht der Index wieder auf historischem Hoch. Wir warten auf einen günstigeren Einstieg für eine Investition.

Grafik: infront

Tiefere Informationen über sämtliche für Tarif LVL70 – Private Insuring verfügbaren Fonds und ETFs und deren Wertentwicklung die letzten fünf Jahre bis zum Ende des ersten Quartals 2021 sind unter diesem Link aufrufbar.

Alternative Allokation nach eigenen Schwerpunkten nutzen

Sie können jederzeit andere Schwerpunkte setzen, vielleicht auch als Ergänzung / Abrundung der bereits anderweitig bestehenden Investments. Die Auswahl der ETFs öffnet Ihnen Investments in jedem Kontinent und in zahlreichen Branchen.

Übersicht zu allen wählbaren ETFs steht bereit

Die per 26.06.2021 aktualisierte Übersicht über alle ETFs, die für Tarif Private-Insuring LVl70 zur Auswahl stehen, steht inklusive Kommentierung zum Download bereit. Dies ist der Link.

Erinnerung: Fünf ETFs wurden neu zur Auswahl hinzugefügt

Seit April stehen fünf weitere ETFs zusätzlich zur Auswahl:

- iShares Edge MSCI World Momentum Factor, ISIN: IE00BP3QZ825

- iShares Healthcare Innovation, ISIN: IE00BYZK4776

- iShares Global Clean Energy, ISIN IE00B1XNHC34

- iShares Automation & Robotics, ISIN IE00BYWZ0333

- iShares Edge MSCI World Multifactor, ISIN IE00BZ0PKT83

Diese fünf ETFs können nun ebenfalls für Umschichtungen genutzt werden. Zwei davon sind ab Juli 2021 im Musterportfolio enthalten.

Ausblick auf die weitere Entwicklung der Börsen

Den Ausblick auf die weitere Entwicklung der Börsen und Hinweise zu besonderen Anlagethemen ist wie gewohnt auf der Webseite der IhrKonzept GmbH unter „News“ veröffentlicht.

- Ausblick auf die Anlagemärkte ab Juli 2025 - 27. Juni 2025

- LVL70 – Musterportfolio per Juni 2025: Plus 196 % - 24. Juni 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Niemand weiß es (schon wieder) - 31. Mai 2025