Das Ergebnis der drei Musterportfolios seit Auflegung

Die Grafik zeigt die Ergebnisse der drei Musterportfolios seit deren Auflegung zu Jahresbeginn 2014 bis zum 01.03.2019. Auf volle Prozent gerundet wurden in diesen fünf Jahren und zwei Monaten folgende Ergebnisse erreicht:

- Plus 27 % für Portfolio 1 (Ziel: geringe Schwankungen, blaue Linie)

- Plus 37 % für Portfolio 2 (Ziel: mäßige Schwankungen, grüne Linie)

- Plus 69 % für Portfolio 3 (Ziel: hoher Wertzuwachs auf lange Sicht, rote Linie)

Dies entspricht einer durchschnittlichen Rendite von 10,67 %.

Der Rückgang vom Dezember ist damit fast vollständig aufgeholt. Jetzt blicken wir vorwärts auf das Jahr 2019.

Kontroverse Markteinschätzungen

Im CIO View der DWS per 19.02.2019 berichtet Chefanlagestratege Stefan Kreuzkamp von den kontroversen Diskussionen unter den Marktstrategen der DWS. Gönnen Sie sich das extrem hochwertig erstellte Video (2:46 Minuten).

Meine Empfehlung: Prüfen Sie Investments in Immobilien. Mieteinnahmen von über 6 % (bezogen auf den Kaufpreis der Immobilien) und Zinsen von unter 1,5 % sind die besten Voraussetzungen für ein langfristig sicheres Investment mit einer stabilen Rendite – ohne die Schwankungen der Aktienmärkte.

Das Wachstum lässt nach – bleibt jedoch auf hohem Niveau

Dr. Axel Cron, Chief Investment Officer bei der HSBC Global Asset Management (Deutschland) GmbH, meint, dass die Anleger derzeit mehr auf die negativen Entwicklungen achten als auf die Maßnahmen, die zu einer Lösung der gegenwärtigen Probleme führen können. Ich zitiere aus dem Editorial der jüngsten HSBC Markets Insight vom Februar 2019:

„Die Märkte signalisieren ein deutlich nachlassendes globales Wachstum und damit einhergehend fallende Unternehmensgewinne, markant rückläufige Inflationserwartungen und zuletzt eine deutlich zurückhaltendere Geldpolitik bis hin zu möglichen Zinssenkungen seitens der US-Notenbank Fed. …

Politische Risiken überlagern unverändert das makroökonomische Bild. Jüngst ist der Global Economic Policy Index auf einen historischen Höchststand gestiegen. Nicht zuletzt daran wird deutlich, wie entscheidend Geld- und Fiskalpolitik aktuell sind. Von der Geldpolitik droht kein Ungemach. Und die Fiskalpolitik, gerade in der Eurozone, scheint dem Druck der Wähler nachzugeben und agiert expansiver als zuvor. In Verbindung mit robusten Arbeitsmärkten und niedrigen Ölpreisen könnte eine Erholung bevorstehen. Diese Aspekte scheinen in dem trüben Bild, das die Märkte von der Welt malen, noch nicht verarbeitet worden zu sein.“

Babak Kiani, Head of Portfolio Management im gleichen Unternehmen, meint dagegen in derselben Veröffentlichung:

„Auch wenn keine breite Konjunkturschwäche zu erkennen ist, so sind die Aktienmärkte doch technisch angeschlagen. Das ist kein Umfeld für eine offensive Positionierung.“

Er empfiehlt eine neutrale Gewichtung von Aktien.

Notenbanken stützen Konjunktur weiterhin

Im Dezember hat Jerome Powell, Chef der US-Notenbank, die Anleger zunächst noch erschreckt. Er wolle die Geldpolitik im „Autopilot-Modus“ fortsetzen. In einem Video vom 18.12.2018 erläutert Markus Koch, was die Anleger Mitte Dezember so beunruhigt hat. Prompt gingen die Aktienkurse stark zurück. Mittlerweile versöhnte Powell die Märkte mit gegenteiligen Ankündigungen: Die Geldpolitik solle unter Berücksichtigung der Konjunkturentwicklung „situationsbedingt“ angepasst werden. Die Aktienkurse stiegen fast genauso schnell wieder an wie sie im Dezember gefallen waren. Der S&P 500 liegt wieder in der Nähe des Höchststandes vom Oktober 2018.

Im Euroland denkt die EZB hörbar darüber nach, den europäischen Banken mit zusätzlichen Finanzhilfen unter die Arme zu greifen. Es solle ein neues LTRO-Programm (Long Term Refinancing Operations) aufgelegt werden, mit dem sich die Banken im Euroland günstig refinanzieren können. Schon lange angedachte Erhöhungen des Leitzinses könnten noch weiter in die Zukunft verschoben werden.

In China hat die Zentralregierung zahlreiche Maßnahmen in Gang gesetzt, die Konjunktur gezielt zu fördern. Das Paket ist umfangreich und umfasst unter anderem höhere Steuerfreibeträge, verbesserte Abschreibungsmöglichkeiten, höhere Erstattung von Exportabgaben, Senkung von Importzöllen, Senkung der Mehrwertsteuer, Senkung der Sozialversicherungsbeiträge und eine gezielte Förderung des Immobilienmarktes in den Städten, bei denen die Preisentwicklung unterdurchschnittlich war. Während in unseren Medien fortlaufend neue Meldungen über eine zurückgehende Wachstumsdynamik erscheinen, legten die Aktienkurse im CSI300 seit Anfang Januar um 25 % zu. Die 15 % Beimischung „Asien“ im Musterportfolio 3, die auch in China investiert, hat seit Jahresbeginn um 14 % zugelegt.

11 Milliarden Anleihen mit Negativ-Zinsen

Die Dr. Jens Erhardt AG weist im Marktkommentar der KW 8 darauf hin, dass wir nach den jüngsten Zinsrückgängen jetzt wieder Anleihen im Gegenwert von 11 Milliarden USD im Umlauf haben, für die die Anleger einen Negativ-Zins in Kauf nehmen. Das heißt: Die Anleger zahlen dafür, dass sie ihr Geld bei einer guten Adresse parken dürfen!

Der börsentäglich erscheinende „Wellenreiter“ zeigt mit einer Grafik deutlich, welche dramatische Abwärts-Entwicklung die Renditen von „sicheren Staatsanleihen“ durchgemacht haben. in der Schweiz, in Japan und in Deutschland gibt es sogar für 10-jährige (!!) Anleihen keinen Zinsertrag mehr. Im Jahr 2000 lagen die Zinserträge für solche Anleihen in Deutschland noch bei über fünf Prozent.

Der fehlende Ertrag auf sichere Anleihen führt dazu, dass die seit Jahrzehnten gewohnte Vermögensanlage in „Renten“ heute vollständig ausfällt. Nur Investoren, die wegen bestehender Vorschriften gezwungen sind, in solche Anleihen zu investieren, tun dies noch – in vollem Bewusstein, dass eine künftige Anhebung des Zinsniveaus bei diesen Anleihen zu Verlusten führen wird. Sie aber unterliegen keinem Zwang, in ertraglose Anleihen zu investieren. Ich empfehle, dass Sie alle Investments prüfen, wo hier – vielleicht bisher nicht bewusst wahrgenommen – solche Anleihen enthalten sind. Stichworte hierzu sind unter anderem Mischfonds und konventionelle Rentenversicherungen.

Über Alternativen sprechen wir Anfang Mai auch auf den Seminaren auf der Burg.

Positives Börsenumfeld hält an

Die DJE Kapital AG meint, dass die Markttechnik für eine Börsenerholung spricht und steht mit dieser Einschätzung genau entgegen der Meinung von Babak Kiani (HSBC, siehe oben). Die Börsenstimmung ist weit schlechter als die Lage, meint DJE. Wenn die US-Konjunktur schwächelt, sieht DJE dies als mittelfristig positiv für die Aktienmärkte. Klingt zunächst erstaunlich, wird jedoch verständlich, wenn man in Betracht zieht, wie die Fed reagieren könnte: Ein Rückgang des Wachstums in den USA wird höchstwahrscheinlich zu einer stimulierenden Geldpolitik der Fed führen – und dies treibt erfahrungsgemäß die Aktienkurse an.

DJE kommt zu dem Schluss: „Durch dieses ungeschickte Taktieren der Notenbank entstand viel zu viel Pessimismus und die völlig überverkaufte Welt-Börsensituation. Die jetzt (Stand 22.02.2019) laufende Gegenbewegung nach oben dürfte noch nicht zu Ende sein. Erst wenn zu großer Optimismus herrscht und die Barreserven der Fondsmanager auf kritische Niveaus zurückgefahren worden sind (was noch nicht der Fall ist), wird die markttechnische Erholung enden.“

Die Fed hält die Leitzinsen tief

Chris-Oliver Schickentanz, Chefanlagestratege der Commerzbank, schreibt in der Wertpapierstrategie kompakt vom März 2019: „Die US-Notenbank dürfte ihre 180-Grad-Wende bestätigen und 2019 keine Zinserhöhungen vornehmen. Gleiches gilt für die EZB, die allerdings anders als die US-amerikanischen Kollegen von einem deutlich niedrigeren Niveau startet. Die Nullzinsphase bleibt uns also – wohl oder übel – noch ein bisschen erhalten.“

Zum Thema Aktien lesen wir in dem Strategiepapier: „Privatanleger tendieren gerne dazu, prozyklisch Aktien zu kaufen. Nach einem schwachen Aktienjahr wie 2018 verlieren sie oftmals die Nerven und stellen ihre Positionen glatt. Dabei spricht die Statistik eine andere Sprache: auf Verlustjahre bei Aktien sollte man eigentlich mit verstärkten Investments reagieren – insbesondere dann, wenn konjunkturell kein Einbruch zu erwarten ist.“

Die DWS greift im CIO-View (Einschätzungen des Chief Investment Officers = Oberster Entscheidungsträger für Investments) vom 22.2.2019 den Gesinnungswandel der Anleger bezüglich der Geldpolitik der Fed auf. Die Einschätzungen veränderten sich in wenigen Monaten wie folgt:

- Erwartung per 31.10.2018: Leitzinsen liegen Jahresende 2019 bei 2,9 %

- Erwartung per 18.12.2018: Leitzinsen liegen Jahresende 2019 bei 2,4 %

- Erwartung per 19.02.2019: Leitzinsen liegen Jahresende 2019 bei 2,2 %

Gleichermaßen sanken auch die Erwartungen für längerfristige Anleihen. Dies hat mehrere Auswirkungen auf die Aktienmärkte:

- Die Attraktivität von Anlagen in „Geld“ sinkt. Dies treibt wieder mehr Anleger in Aktien

- Die Zinsbelastung von Unternehmen sinkt. Dies senkt die Kosten und erhöht die Gewinne.

- Die Finanzierungskosten für Unternehmen und private Konsumenten sinken. Dies erhöht die Nachfrage.

Niedrige Zinsen sind gut für Aktien

Weiterhin niedrige Zinsen stützen die Aktienmärkte. Die fehlenden Erträge im Bereich der Anleihen veranlassen viele Anleger, statt der traditionellen Anlage in den Rentenmärkten mehr Aktien und Aktienfonds zu kaufen. Irgendwie setzt sich die Erkenntnis durch, dass alleine die Dividenden aus einem Portfolio von Qualitätsaktien, das einfach und bequem über Fonds und ETFs zu kaufen ist, höhere Erträge liefern als Anleihen ohne spürbaren Zinsertrag.

Niedrige Zinsen sind gut für Immobilien

Ich möchte allerdings einen Schritt weiter gehen: Niedrige Zinsen für Anleihen führen auch zu niedrigen Zinsen für Darlehen. Letzte Woche lag das Angebot für ein Darlehen mit einer Festschreibungszeit von 15 Jahren bei 1,55 % Zins. Das ist weniger als die langfristig erwartete Inflationsrate! Wenn Sie je darüber nachgedacht haben, eine Immobilie zu kaufen, so ist jetzt ein günstiges Zinsumfeld hierzu. Wenn Sie die Immobilie nicht selbst nutzen wollen, sondern einfach nur eine gute und stabile Rendite suchen, dann nutzen Sie die bequeme Möglichkeit über ein Anleger-Kollektiv (im Volksmund „Fonds“ genannt).

Asien als Favoritenmarkt für 2019

DJE meint zu China im Marktkommentar vom 01.03.2019: „Die für die Weltkonjunktur (auch Deutschland) wichtige chinesische Konjunktur nimmt wieder Fahrt auf. Amerikanische und europäische multinationale Unternehmen berichten, dass ihr Wachstum in China anzieht“ und bezeichnet Asien als Favoriten-Aktienmarkt 2019.

Mit Blick auf die US-Konjunktur meint DJE, dass die US-Notenbank bei einem Rückgang das Steuer stärker herumwerfen und schneller als erwartet bald lockern dürfte.

Keine Rezession in Sicht

Die Wertpapierstrategie der Commerzbank vom März 2019 meint: „Auch wenn die kommenden Wochen etwas wacklig werden, rechnen wir im Verlauf des zweiten Quartals mit einer Stabilisierung der konjunkturellen Frühindikatoren. Rezessionsängste sind vor diesem Hintergrund unbegründet.“

Andreas Wenx, Leiter Investmentstrategie, dämpft überzogene Erwartungen allerdings mit den Hinweisen: „Viele Investoren preisen eine Einigung im Handelsstreit zwischen den USA und China und einen weichen Brexit ein. Insgesamt ist damit das Risiko von Enttäuschungen mit den Kursgewinnen gestiegen. Für eine dynamische Fortsetzung der jüngsten Bewegung fehlen die konjunkturellen, geldpolitischen und auch bewertungstechnischen Voraussetzungen.“

Wenx empfiehlt aus taktischer Sicht eine Reduzierung der Bestände und erneuten Zukauf bei künftig passender Gelegenheit. Meine Erfahrung zeigt allerdings, dass dieses Market-Timing nahezu nie zu einem überdurchschnittlichen Ergebnis führt. Meist erfolgt der Ausstieg zu früh. Wenn dann – irgendwann danach, nach weiteren (verpassten) Kursgewinnen tatsächlich ein Rückgang folgt, unterbleibt der erneute Einstieg „bei günstiger Gelegenheit“.

Positives Börsenumfeld bis in den April hinein

Die DJE Kapital AG, die bei den Euro FundAwards den Goldenen Bullen als Fondsboutique des Jahres gewann, vertrat im Anlegerwebinar vom 20. Februar den Standpunkt:

- Die Fed wird Zinsen nicht erhöhen.

- Trump wird alles tun, um die Wahl 2020 zu gewinnen. Dazu braucht er positive Börsen.

- Deutschland hat den größten Hebel, wenn der Handelskrieg in eine Entspannung mündet.

- Bis zum April sind freundliche Börsen zu erwarten. Danach folgt, wie saisonal üblich, eine erhöhte Gefahr von Rückgang.

- Der Brexit mutiert zum Non-Event

DJE kommt dann zu dem Schluss: „Wir sehen die Wahrscheinlichkeit hoch, dass wir einen üblichen Saisonrhythmus bekommen, bei dem es bis April freundliche Börsen gibt. Ab Mai sollte man sich vorsichtiger aufstellen.“

Musterportfolio 3 geht voll investiert in den März

Ich schließe mich – nicht nur wegen der Einschätzung von DJE, sondern nach Lektüre zahlreicher weiterer Analysen – dieser Erwartung an. Der täglich erscheinende Börsendienst „Wellenreiter“, als Beispiel, erkennt per 27.02. „Hinweise, dass im März ein weiterhin positiver Börsenmonat folgt.“ Das Musterportfolio 3 geht voll investiert in den März.

Erneute Prüfung Anfang April

Per Anfang April prüfen wir erneut, wie die weitere Entwicklung dann eingeschätzt wird. Warnende Stimmen gibt es bereits heute, z.B. von dem auf dieser Webseite schon häufig zitierten Dienst Capital Economics. Die Analysten weisen darauf hin, dass eine Vielzahl von guten Nachrichten in den jetzigen Kursen bereits eingepreist sind und sehen den S&P 500 zum Jahresende 2019 bei 2.300. Zum Vergleich: per Anfang März liegt der S&P 500 bei rund 2.800.

Trotzdem: Drei Handlungsalternativen zur Wahl

Unverändert gegenüber den Vormonaten möchte ich darauf hinweisen: Die Entwicklung der Weltwirtschaft und damit die Stimmung der Investoren hängt weiterhin sehr stark von politischen Entscheidungen (Handelskrieg, Brexit, opportunistiche Regierungsentscheidungen in Italien und Frankreich, … …) ab. Die Entscheidung, in welchem Umfang Investments aufrechterhalten bleiben, hängt deswegen wesentlich von der persönlichen Risikobereitschaft des einzelnen Anlegers ab und von dem Zeithorizont, den er für seine Investmententscheidungen zu Grunde legt. Ich wiederhole deswegen meine Hinweise auf drei Handlungsalternativen fast wortgleich zum letzten Monat:

Alternative 1: Schwankungen aussitzen

Wir haben jetzt schon eine gute Erholung erlebt. Ein Ausstieg mit dem Versuch, den Markt zu „timen“, führt langfristig erfahrungsgemäß zu keinem positiven Ergebnis. Niemand kann genau den richtigen Zeitpunkt für einen Wiedereinstieg vorhersagen. Deswegen bleibe ich investiert in der Erwartung, dass 2019 per Saldo ein positives Börsenjahr wird. Die Schwankungen nehme ich in Kauf. – Diese Entscheidung könnten vor allem alle Anleger treffen, die noch eine sehr lange Anlagezeit vor sich haben.

Alternative 2: Weitere Schwankungen nach unten vermeiden

Die wirtschaftlichen Aussichten 2019 sind von Unsicherheiten geprägt. Es können negative Überraschungen folgen, was die Aktienkurse wieder nach unten treiben kann. Dies soll vermieden werden durch den vollständigen Abbau der Aktieninvestment, solange, bis sich wieder klare Signale für eine Erholung ergeben. – Das Risiko, den Wiedereinstieg zu verpassen und dann steigenden Kursen „hinterherzulaufen“, nehme ich in Kauf. – Diese Alternative könnten vor allem Anleger wählen, die ihre bisherigen Investment bereits in Kürze anderweitig verwenden möchten oder – z.B. zur Finanzierung des Ruhestandes – verwenden müssen.

Alternative 3: Wertschwankungen abmildern:

In Zeiten erhöhter Unsicherheit sollen auch die Langfristinvestments nicht die vollen Wertschwankungen der Märkte mitmachen. Ich nehme deswegen einen Teil der Aktieninvestments aus dem Markt und warte sodann, bis sich wieder klare Zeichen für einen starken Anstieg der Kurse ergeben. Damit wird die Schwankungsbreite (Volatilität) in beide Richtungen bis auf weiteres halbiert. – Wenn die aus dem Aktienmarkt zurückgenommene Summe nicht in Kürze anderweitig verwendet werden muss, könnten damit die Investments in renditestarken Immobilien (z.B. Immobilienfonds mit mehr als sechs Prozent Rendite über die Haltezeit) investiert werden.

Geben Sie Ihrem Investment eine klare Struktur

Meine Empfehlung ist, Ihr Gesamtinvestment gemäß einer klaren Struktur zu gestalten.

- Eine Teilsumme sollte überhaupt kein Schwankungsrisiko aufweisen.

Daraus finanzieren Sie die laufenden Entnahmen für drei bis fünf Jahre. - Eine zweite Teilsumme trimmen Sie auf nur mäßige Schwankungen.

- Für die dritte Teilsumme akzeptieren Sie die Wertschwankungen mit Blick auf das langfristige Ergebnis.

Damit können Sie eine gute Rendite erzielen (siehe Musterportfolio: 69 % plus in fünf Jahren und zwei Monaten) - Als Ergänzung fügen Sie ein Investment in Immobilien hinzu.

Bei Mieterträgen von über sechs Prozent und einer Innenfinanzierung mit Zinsen unter 1,5 % erscheint es plausibel, dass hieraus eine gute Rendite und regelmäßige Ausschüttungen zu erwarten sind.

Musterportfolio 1 und 2 werden angepasst

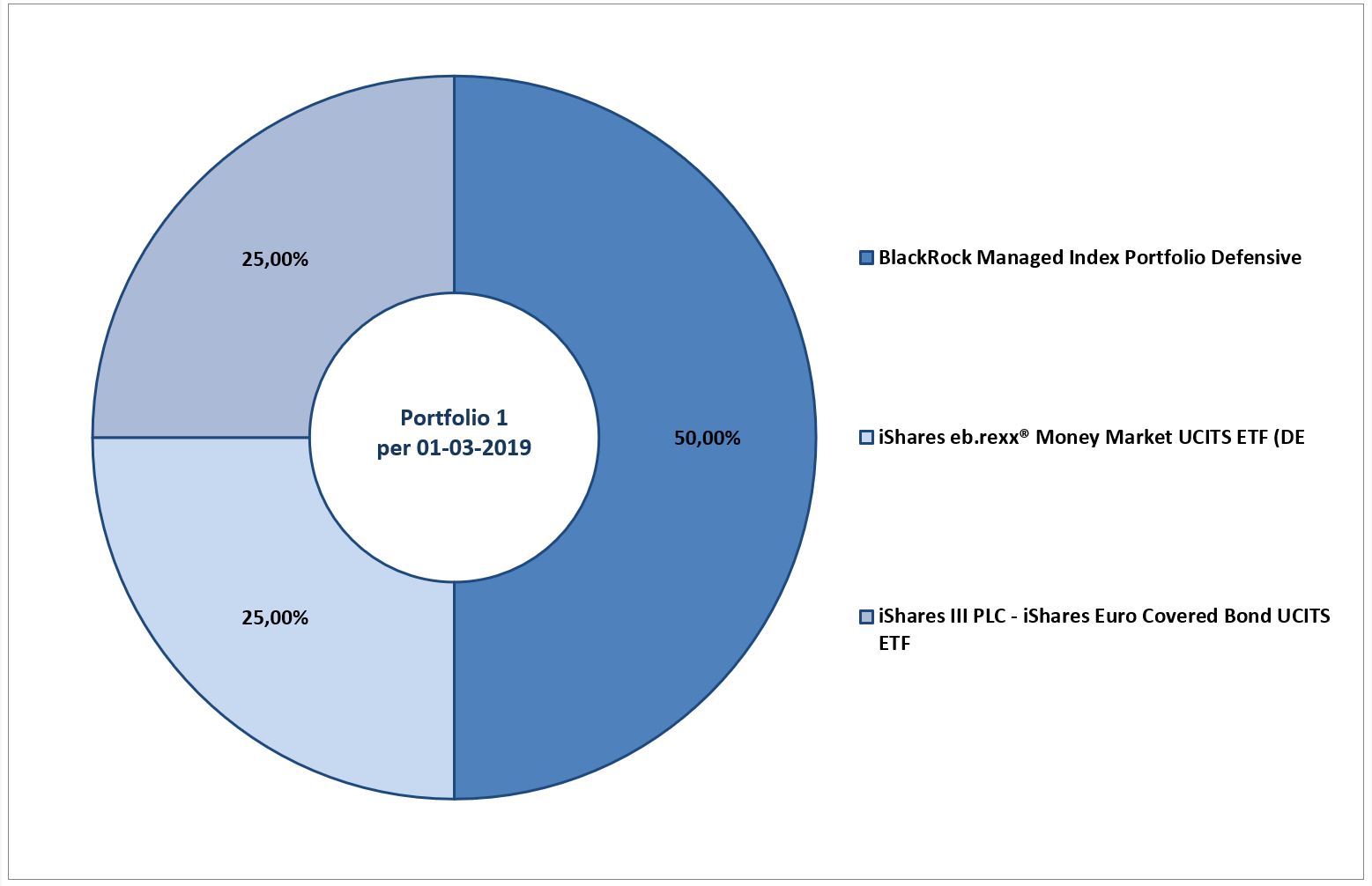

Musterportfolio 1 für sehr geringe Wertschwankungen

Wie schon in den Vormonaten ausgeführt, sollten für die Zukunft das Risiko von Wertschwankungen nach unten im Musterportfolio 1 noch konsequenter reduziert werden. Nach der weiteren Erholung der Kurse im Februar habe ich diese Maßnahme per 1.3.2019 umgesetzt: Es ist nun kein Anteil vom „Weltindex“ mehr enthalten. Das Portfolio ist noch konsequenter auf „geringe Wertschwankungen“ ausgerichtet.

- 50 % liegen in der Entscheidung von BlackRock mit dem BlackRock Managed Index Portfolio Defensive. Mit diesem auf ETFs basierenden, jedoch aktiv verwalteten Portfolio will BlackRock innerhalb einer Bandbreite von nur 5 % Wertschwankungen bleiben. Lassen wir Aladdin, den Supercomputer von BlackRock, als Ratgeber wirken und die Fondsmanager von BlackRock die Entscheidungen treffen.

- 25 % liegen in einem ETF auf deutsche Staatsanleihen mit sehr kurzer (Rest-) Laufzeit. Damit ist im jetzigen Zinsumfeld definitiv kein Geld zu verdienen. Im Gegenteil: für diese kurzen Laufzeiten liegt derzeit sogar ein Negativzins an. Dieser ETF produziert somit vorhersehbar einen Wertverlust von ca. 0,5 bis 0,7 % jährlich. Dafür ist das Risiko eines schnellen Wertrückgangs nahezu ausgeschlossen.

- 25 % liegen in einem ETF für Covered Bonds (Pfandbriefe = mit Sicherheiten hinterlegte Anleihen). Auch damit ist kaum etwas zu verdienen. Dafür verläuft die Wertentwicklung sehr stabil und ohne große Einbrüche.

Dieses Portfolio ist nicht für eine langfristige Anlage geeignet. Es ist ausschließlich dazu gedacht, zur Vorbereitung von größeren Entnahmen das Risiko eines Wertrückgangs einzuschränken.

Musterportfolio 2 für nur mäßige Wertschwankungen

Auch für Portfolio 2 gilt: Wie in den Vormonaten schon angekündigt, sollte das Risiko von Wertschwankungen auch in diesem Portfolio noch weiter reduziert werden. Die Zusammensetzung ab März 2019 ist deswegen angepasst worden wie folgt:

- 50 % BlackRock Managed Index Portfolio Moderate. Auch hier liefert das Informationssystem Aladdin die Impulse, und die Fondsmanager von BlackRock entscheiden.

- 25 % sind in einen ETF auf den Weltaktienindex investiert. Damit versuchen wir, bei weiter steigenden Kursen noch etwas Wertzuwachs einzufangen – nehmen jedoch gleichzeitig das Rückgangsrisiko in Kauf.

- 25 % sind konsequent auf geringe Wertschwankungen ausgerichtet über einen ETF auf Covered Bonds (Pfandbriefe, das sind mit Sicherheiten hinterlegte Anleihen)

Damit sollte dieses Portfolio in steigenden Märkten etwas mehr Wertzuwachs erreichen können als Portfolio 1, nimmt jedoch auch ein etwas höheres Risiko von Wertrückgängen in Kauf.

Auch dieses Portfolio halte ich nicht für eine langfristige Anlage geeignet. Die Wertzuwachs-Chancen sind eingeschränkt mit dem Ziel, das Risiko eines Wertrückgangs zu reduzieren. Man kann dieses Portfolio einsetzen als Vorbereitung einer mittelfristig geplanten größeren Entnahme.

Musterportfolio 3 für langfristig gute Performance

Das Musterportfolio 3 strebt an, langfristig eine überdurchschnittliche Wertentwicklung zu erreichen. Langfristig: das bedeutet 10 Jahre, 15 Jahre, … und deutlich länger. Kurzfristige Wertschwankungen werden in diesem Portfolio akzeptiert. Per Ende Februar 2019 ist der heftige Einbruch der Aktienkurse, der im dritten Quartal 2018 in zwei Wellen nach unten führte, bis auf einen kleinen Rest wieder aufgeholt. Zum historischen Höchststand im Januar 2018 fehlen noch etwa vier Prozent.

Die Einschätzungen über die weitere Entwicklung die nächsten Monate sind geteilt. Mit Blick auf die sehr langfristige Ausrichtung dieses Portfolios bleibe ich im Markt. Das Portfolio 3 bleibt somit auch per Anfang März 2019 unverändert.

- 50 % liegen mit dem BlackRock Managed Index Portfolio Growth in der Hand von BlackRock

- 35 % bleiben in einem ETF auf den Weltaktienindex investiert

- 15 % setzen auf einen ETF „Far East“ und damit auf eine positive Entwicklung in Asien (ohne Japan)

Dieses Portfolio wird immer wieder einen Wertrückgang erleben, der auch 10 % überschreiten kann. Solange keine deutliche Störung in der Weltwirtschaft eintritt (wie dies während der Banken- und Finanzkrise 2008 der Fall war), erwarte ich keinen extremen Rückgang. Die in den Aktienmärkten üblichen Kursschwankungen sind nicht zuverlässig vorherzusehen. Der Versuche von „Timing“ (kurzfristig raus, kurzfristig wieder rein) führt erfahrungsgemäß langfristig nicht zum Erfolg. Das Portfolio bleibt deswegen voll investiert und nimmt die Kursschwankungen mit – in beide Richtungen.

Tiefere Informationen über sämtliche für Tarif LVL70 – Private Insuring verfügbare Fonds und ETF und deren Wertentwicklung die letzten fünf Jahre sind unter folgendem Link aufrufbar:

Infos für ERGOLife-Kunden auf www.ihrkonzept.de (Private-Insuring Tarif LVL70 )

- Ausblick auf die Anlagemärkte ab Juli 2025 - 27. Juni 2025

- LVL70 – Musterportfolio per Juni 2025: Plus 196 % - 24. Juni 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Niemand weiß es (schon wieder) - 31. Mai 2025