Per 1. November hatte ich alle drei Musterportfolios radikal auf „Sicherheit“ umgebaut: Alle Positionen wurden herausgenommen und auf einen geldmarktnahen ETF, der ausschließlich sichere Staatsanleihen mit kurzen Restlaufzeiten investiert, umgeschichtet. Dies führte zur größtmöglichen Sicherheit, die in diesen Musterportfolios erreichbar ist:

- Sicherheit gegen Ausfälle, da die Emittenten dieser Anleihen höchste Bonitätseinstufungen aufweisen

- Sicherheit gegen Kursverluste, da die kurzen Restlaufzeiten dieser Anleihen auf Zinssteigerungen nur minimal reagieren

- Sicherheit gegen Kursverluste im Aktienmarkt, da diese Allokation keine Aktien beinhaltet

Nur in Musterportfolio 1 verblieb eine Position, die auf Absolute-Return-Strategien setzt.

Damit folgte ich dem Grundsatz, den ich schon vor Jahren mit meinen Kollegen formuliert hatte: „Wenn Nebel aufzieht und Du nichts mehr klar erkennen kannst, dann musst Du den Ferrari in der Garage lassen!“

Prognosen über Wahlausgang USA führten in die Irre

Anfang November war der Nebel tatsächlich dicht. Die Ergebnisse der Umfragen vor der US-Wahl wechselten fast stündlich. Auch die Richtung des Trends wechselte mehrfach. Am Morgen nach dem Wahltag folgte dann die Überraschung Nr. 1: Donald Trump hatte die Wahl – in klarem Widerspruch zu den letzten Prognosen – gewonnen.

Überraschung Nr. 2 folgte binnen Stunden: Die Kurse der US-Aktienbörsen kletterten nach einem anfänglichen Schock-Absturz rasant nach oben. Hunderte von Spezialisten hatten für den Fall, dass Donald Trump die Wahl gewinnen würde, genau das Gegenteil vorhergesagt. Gleichzeitig wertete der USD gegen den Euro und fast alle anderen Währungen in der Welt auf. Beides zusammen katapultierten die Bewertungen der US-Börsen aus Sicht des Euro-Anlegers ausgehend vom Tief am 4.11. innerhalb von zwei Wochen um bis zu zehn Prozent nach oben.

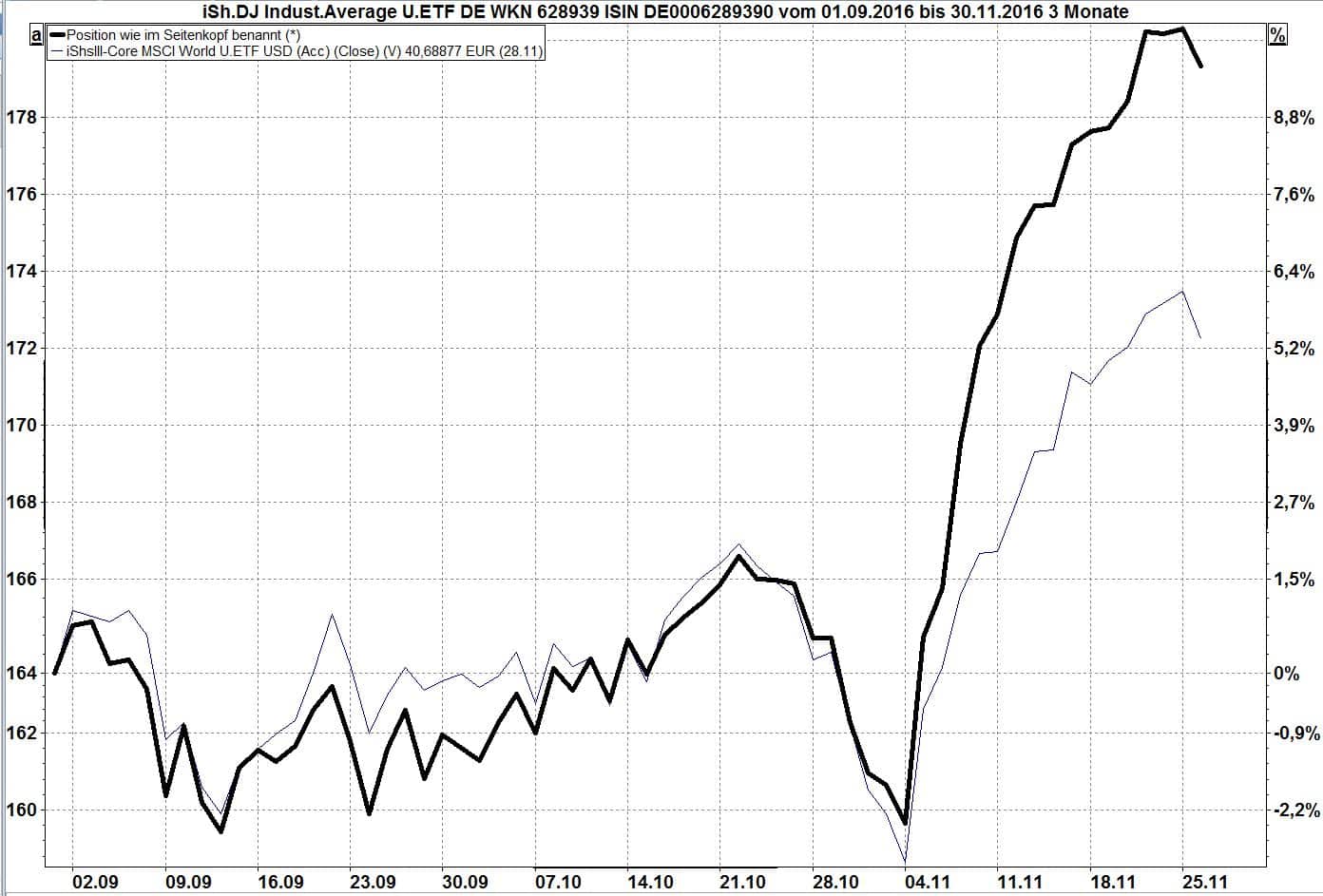

Grafik: ETF auf den Dow Jones Industrial Index letzte drei Monate (schwarze Linie) und ETF auf Weltaktienindex (dünnere blaue Linie). Nach der Wahl stieg dieser Index explosionsartig an.

Ein großer Teil dieses (aus Sicht des Euro-Anlegers) außergewöhnlichen Kursanstiegs resultierte aus der schnellen Aufwertung des USD gegen den Euro. Die Investoren erwarten nun eine zügige Zinserhöhung in den USA, was die Nachfrage nach USD anschob.

Im Anleihenmarkt waren die Vorzeichen auf Minus getrimmt:

- Staatsanleihen in Europa beschleunigten ihre Kursverluste

- Anleihen in lokalen Währungen der Emerging Markets stürzten schnell ab

- Einzig die HighYield-Anleihen lieferten Kursgewinne

Die Grafik zeigt die Entwicklung eines breit gestreuten Portfolios von europäischen Anleihen hoher Bonität seit Anfang September im Vergleich zum Weltaktienindex. Die Kursverluste, die sich schon ab September abzeichneten, beschleunigten sich im November deutlich. Die Investoren erwarten im Schlepptau der Zinserhöhungen in den USA auch einen Anstieg der Zinssätze für Euro-Anleihen guter Bonität. Zinserhöhungen führen bei Anleihen, wie auf dieser Webseite schon häufig betont, stets zu Kursverlusten.

So führte die konsequente Sicherstellung des bis zum 1.11. 2016 erreichten Wertzuwachses in den Musterportfolios bei den Aktien-orientierten Positionen zu einem Nachteil (… einen Teil des Wertzuwachses verpasst), bei den defensiven Positionen mit Anleiheanteil jedoch zu einem Vorteil (… Verluste vermieden).

Der EuroStoxx lieferte im November keinen positiven Beitrag, auch DAX und Co. holten gerade mal die Verluste auf, die sie in den ersten Novembertagen kurz vor der US-Wahl erlitten hatten. Zahlreiche Fonds, die für sich geltend machen, als „Vermögensverwaltende Fonds“ die Marktschwankungen auszugleichen, beendeten den Monat November nur mit einem leichten Plus oder gar mit einem Minus.

In der Rückschau können wir feststellen: Hätten wir uns vor der Wahl auf die US-Börsen konzentriert, wäre für uns als Euro-Anleger in der Kombination von Kursgewinn an den Börsen und Aufwertung des USD gegen Euro ein guter Gewinn entstanden. Wer hatte diese Entwicklung treffsicher vorhergesehen? So bleibt die Erkenntnis, dass die Börsen kurzfristig immer wieder Überraschungen liefern.

Die Entwicklung der drei Musterportfolios bis Ende November 2016

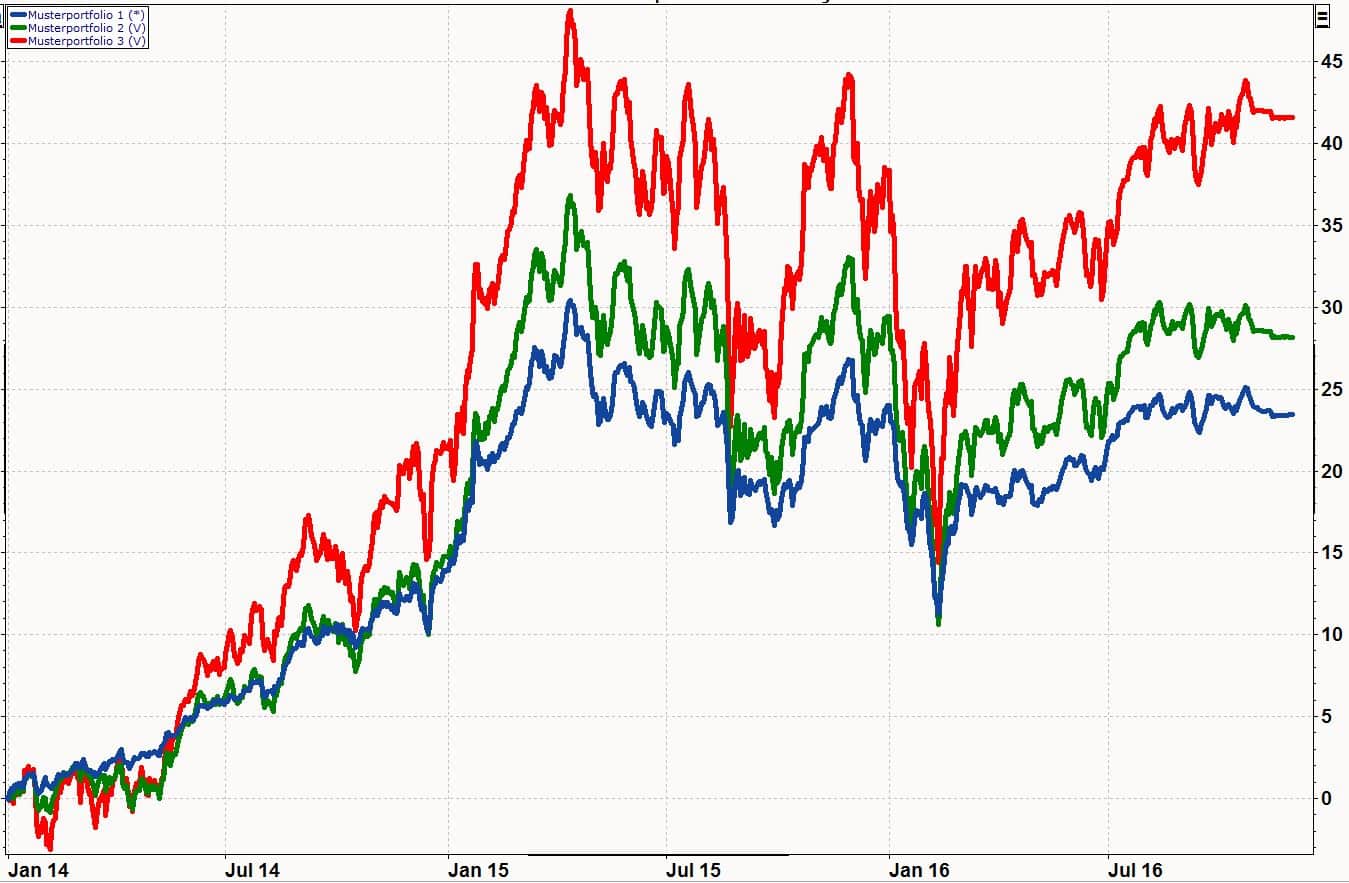

Die Grafik mit der Übersicht über alle drei Musterportfolios zeigt die „Sicherstellung“ im November deutlich an. Alle drei Portfolios liefen seitwärts. Sie hielten damit den Wertzuwachs, der bis Anfang November erreicht war:

- Plus 23,7 % für Portfolio 1 (Ziel: geringe Schwankungen)

- Plus 27,8 % für Portfolio 2 (Ziel: mäßige Schwankungen)

- Plus 40,6 % für Portfolio 3 (Ziel: hoher Wertzuwachs auf lange Sicht)

Quelle für alle Grafiken: vwd

Jetzt kommt es darauf an, die Musterportfolios auf die mittel- und langfristig erwartete Entwicklung auszurichten.

Mein Weltbild per Anfang Dezember 2016

Das weltweite Wirtschaftswachstum wird sich die nächsten Quartale im Verhältnis zu den bisherigen Erwartungen etwas beschleunigen.

Schrittweiser Schwenk von Geldpolitik zu Fiskalpolitik

Die Austerität (sparsame Haushaltsführung der Staaten) wird zuerst in den USA, dann auch in Europa und in Ländern der Emerging Markets aufgegeben. Die Staaten stimulieren ihre Wirtschaft, indem sie die Staatsausgaben hochfahren, natürlich unter Inkaufnahme von (noch höheren) Defiziten. Im Vordergrund stehen Infrastrukturmaßnahmen. Dies wird zu Kurssteigerungen an den Börsen, vor allem im Bereich der Industrie, führen.

Zinserhöhungen führen zu Kursverlusten bei Anleihen und treiben Investoren in Aktien

Die Leitzinsen werden zuerst in den USA und dann auch in anderen Staaten steigen. Die erste Zinsanhebung in den USA wird im Dezember dieses Jahres vorgenommen, weitere im Jahr 2017. Dies führt auch zu einem Anstieg der Zinsen für langfristige Anleihen und damit zu Kursverlusten bei diesen Papieren.

HighYield-Anleihen mit Risiken

Die häufig als Empfehlung gehandelten HighYield-Anleihen meide ich. Ja, der stetige Gewinn der letzten Wochen ist verlockend. Jedoch werden diese „Hochzins-Anleihen“ nicht umsonst auch als Junk-Bonds oder Schrott-Anleihen bezeichnet. Genau die mangelnde Bonität der Schuldner ist ja der Grund, warum die Emittenten für ihre Anleihen so hohe Zinsen bieten müssen. Wenn in diesem Marktsegment eine Störung eintritt (z.B. die Insolvenz eines großen Emittenten), wird erfahrungsgemäß eine Verkaufswelle einsetzen.

Im Gegensatz zu früher sind heute jedoch in der Bankenwelt kaum noch Reserven vorhanden, diese Verkaufswelle zu nutzen und bei gedrückten Kursen einzukaufen. Die Vorschriften der Regulierungsbehörden haben diesen in früheren Zeiten gut funktionierenden Mechanismus außer Kraft gesetzt. So wird es bei beginnenden Kursrückgängen kaum potente Käufer geben. Die Folge: vollautomatische Stop-Loss-Orders führen zu kaskadenartigen Verkaufswellen. Immer mehr Anleger werden nervös und verstärken die Verkäufe. Wenn alle gleichzeitig durch die enge Ausgangstür raus wollen, möchte ich nicht mitten im brennenden Casino stehen. HighYields kommen deswegen nicht ins Musterportfolio

Kurzfristige Konsolidierung möglich

Sehr kurzfristig könnten die Börsen nach der rasanten Rally der letzten drei Wochen etwas zurückgehen. Noch vor dem Jahresende sollte jedoch wieder ein Aufwärtstrend einsetzen, der vor allem in den USA zu steigenden Kursen führt.

Etwas mehr Vorsicht bei den Emerging Markets

Die Wirtschaft in den Emerging Markets wird auch weiterhin etwas schneller wachsen als in den Industrieländern. Die Aktienkurse könnten jedoch etwas zurückgehen, vor allem, weil die Anleger derzeit ihr Kapital von den EM abziehen und eher in den USA investieren.

Neue Komposition der Musterportfolios

Die Schlussfolgerung aus dieser Einschätzung für die drei Musterportfolios ist:

Musterportfolio 1 (Ziel: geringe Schwankungen)

- Wenig Anleihen. Staats- und Unternehmensanleihen bester Bonität liefern keinen Zinsertrag, stattdessen jedoch das Risiko, mit steigenden Zinsen Kursverluste zu produzieren.

- Einbau von Fonds mit Wertsicherungs- und Absicherungs-Strategien. Dies ist ganz sicher ein Notbehelf in der Hoffnung, dass die Manager dieser Fonds den erwarteten Wertzuwachs in den Aktienmärkten vorsichtig mitnehmen, bei Kursverlusten jedoch schnell die Notbremse ziehen.

- Beimischung von etwas Aktien. Dax- und Dividendenwerte sowie die stark zurückgebliebenen Positionen im Bereich Nahrungsmittel und Getränke sind die Hoffnungsträger für etwas Kursgewinne in den nächsten Monaten.

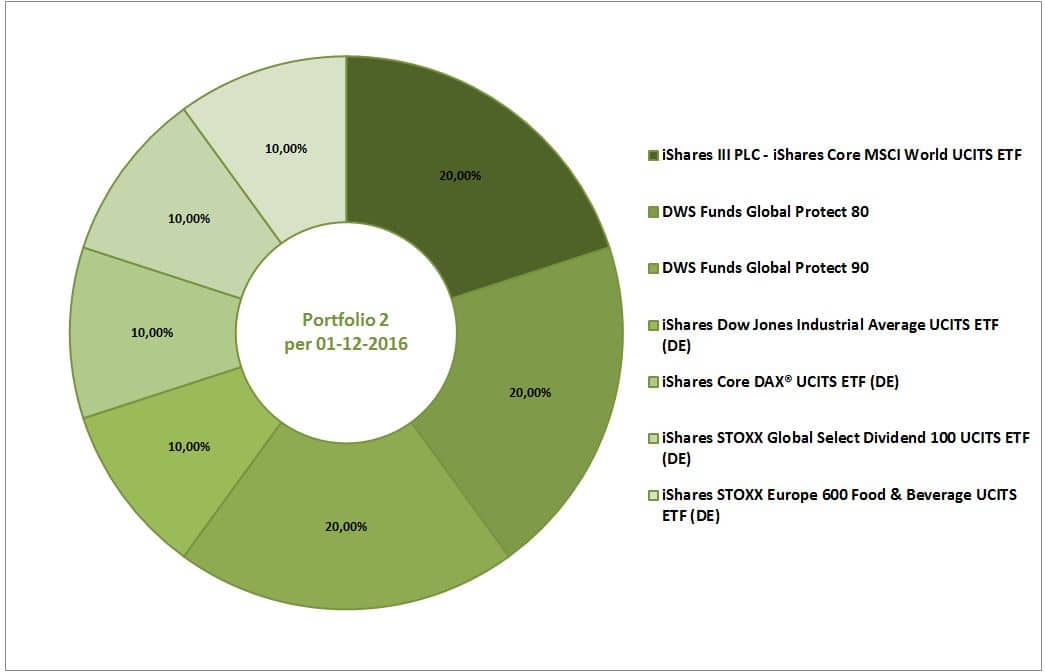

Musterportfolio 2 (Ziel: Rendite mit mäßigen Schwankungen)

- Wie in Musterportfolio 1 auch einen hohen Anteil von Positionen mit Wertsicherungs-Strategien.

- Mit 20 Prozent dem MSCI World fangen wir die erwartet positive Wertentwicklung der Aktienbörsen ein.

- US-Industrieaktien, Dax- und Dividendentitel runden die Allokation ab.

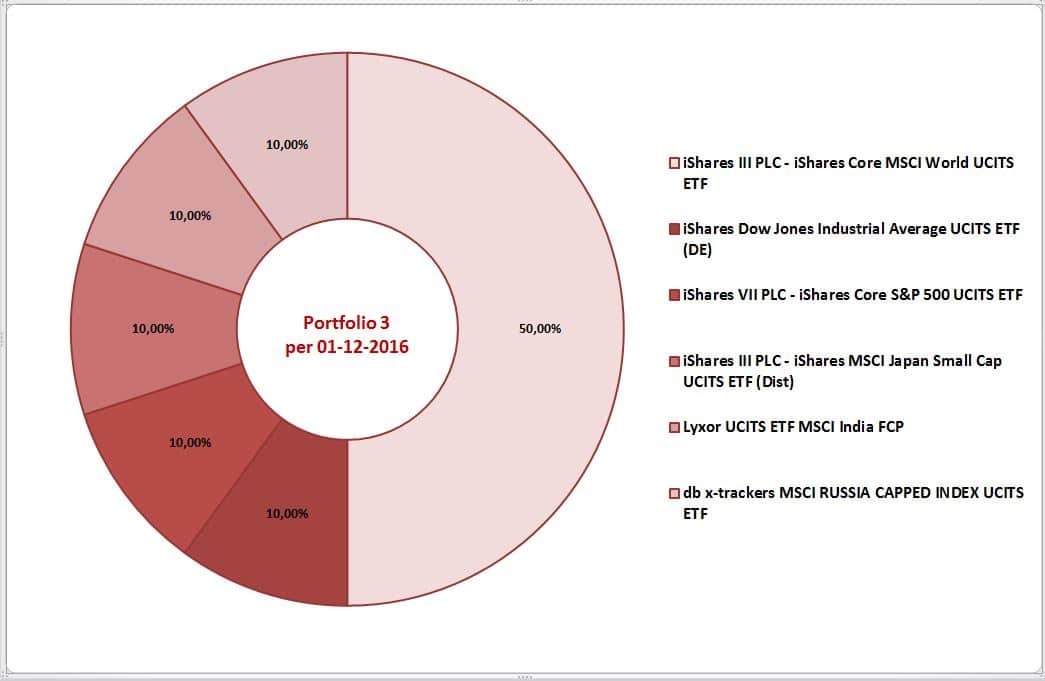

Musterportfolio 3 (Ziel: langfristig überdurchschnittlicher Wertzuwachs)

- Das Portfolio 3 setzt auf 50 Prozent Weltaktienindex.

- Pointierte Aktien-Allokationen mit Industrieaktien in den USA und dem breiten Index S&P 500 erhöhen den US-Anteil der Erwartung, dass diese Börse die nächsten Quartale überdurchschnittlich performt.

- eine Beimischung von Aktien an den Börsen in Indien (Erwartung: mittelfristig deutlich positiv) und Russland (Erwartung: weitere Erholung mit Stabilisierung des Ölpreises und einem alsbaldigen Ende der Rezession) könnten zu einer Outperformance führen, bringen jedoch auch eine höhere Schwankungsanfälligkeit in das Portfolio.

Vorschau auf die nächsten Tage

Der starke Anstieg der letzten Wochen könnte die nächsten Tage auch zu einem leichten Rückgang bei den Aktienkursen führen. Eine Einigung der OPEC in Richtung Begrenzung der Ölforderung könnte die Aktienkurse der US-Fracking-Industrie stark nach oben treiben. Das Ergebnis der Abstimmung in Italien könnte für eine Verunsicherung der Anleger führen – oder zu einer Erleichterungsrally. Auf Sicht des gesamten Monats Dezember erwarte ich einen weiteren Anstieg der Kurse an zahlreichen Börsen, vor allem in den USA.

Kein Cent Abgeltungsteuer für die Sicherstellung vor der US-Wahl

Die Überbrückung der nebelreichen Phase (die letzten Tage vor der US-Wahl lagen nahezu alle Vorhersagen falsch!) im Rechtsrahmen einer steuerbegünstigten Versicherung hat nicht zu einer Steuerzahlung geführt. Darin zeigt sich der besondere Vorteil einer solchen Vermögensanlage: Per Anfang Dezember stellen wir die Portfolios neu auf, ohne durch die zwischenzeitliche Sicherstellung einen einzigen Cent Steuerabzug erlitten zu haben.

- Ausblick auf die Anlagemärkte ab Juli 2025 - 27. Juni 2025

- LVL70 – Musterportfolio per Juni 2025: Plus 196 % - 24. Juni 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Niemand weiß es (schon wieder) - 31. Mai 2025