Das Ergebnis der drei Musterportfolios seit Auflegung

Die Grafik zeigt die Ergebnisse seit Auflegung der drei Portfolios zu Jahresbeginn 2014 bis zum 31.10.208. Auf volle Prozent gerundet wurden seit Auflegung folgende Ergebnisse erreicht:

- Plus 24 % für Portfolio 1 (Ziel: geringe Schwankungen, blaue Linie)

- Plus 30 % für Portfolio 2 (Ziel: mäßige Schwankungen, grüne Linie)

- Plus 60 % für Portfolio 3 (Ziel: hoher Wertzuwachs auf lange Sicht, rote Linie)

Das Ergebnis aller drei Portfolios liegt deutlich unter dem Vormonats-Stand. In der Rückschau ist klar, dass es zielführend gewesen wäre, sämtliche Portfolios zum Beginn des Oktober auf reine geldmarktnahe ETFs umzustellen. Zu diesem Zweck ist in der Auswahlliste für die fondsgebundene Versicherung „Private Insuring LVL70“ der ETF „iShares eb.r.Money Market“ enthalten. Damit hätte man den starken Rückgang in allen Aktienmärkten aus den Portfolios heraushalten und jetzt – nach dem Oktober-Rückgang – in die Aktienmärkte zurückkehren können. Hätte …, habe ich aber nicht. Tatsächlich habe ich für den Monat Oktober keinen so starken Rückgang erwartet.

Portfolio 3 mit durchschnittlich 10 % plus jährlich

Ein Ergebnis von plus 60 % per Ende Oktober 2018 nach vier Jahren und zehn Monaten entspricht einer durchschnittlichen Wertzuwachsrate von über 10 %. Dies unterstreicht, dass für eine langfristige Vermögensanlage die Investition in den Aktienmärkten positiv ist, auch wenn zwischenzeitlich Rückschläge wie schon einmal zu Jahresbeginn und jetzt noch einmal im Oktober eintreten. Dieses Ergebnis ist positiv für Anleger, die schon längere Zeit in den Aktienmärkten investiert sind. Anleger, die erst vor kurzem mit Aktieninvestments begonnen haben, erlebten nun gleich zu Beginn erst einmal den Rückgang. Es wird auch wieder anders laufen!

Musterportfolios 2 und 1 in schwierigem Fahrwasser

Die Musterportfolios 2 und 1 verfolgen das Ziel, die Wertschwankungen einzugrenzen. Die Wertentwicklung unterstreicht einmal mehr, wie schwierig es ist, zwei Ziele gleichzeitig zu erreichen:

- einen akzeptablen Wertzuwachs

- nur mäßig oder geringe Wertschwankungen

Die Aktienmärkte unterliegen nun mal Wertschwankungen. Diese resultieren nicht nur aus den wechselnden Erwartungen bezüglich der Konjunktur und der Unternehmensgewinne, sondern auch aus den teilweise hoch spekulativen Maßnahmen einzelner Marktteilnehmer. Kurzfristig führt dies immer wieder zu teilweise heftigen Schwankungen – in beide Richtungen. Langfristig spielen diese Kursschwankungen kaum eine Rolle.

Der Versuch, diese Schwankungen mit einem geschickten „Timing“ positiv zu nutzen und im übrigen die Schwankungen gering zu halten, gelingt höchst selten. Die Entwicklung der beiden Portfolios seit Mitte 2015 zeigt, dass es auch hier nicht gelungen ist: Der Stand per Ende Oktober liegt in Portfolio 2 und 1 nicht über dem Höchststand von Mitte 2015. Portfolio 3 mit dem Ziel, „langfristig einen überdurchschnittlichen Wertzuwachs unter Inkaufnahme von zwischenzeitlichen Schwankungen“ zu erreichen, liegt jedoch auch nach dem jüngsten Rückgang noch deutlich über dem Stand von Mitte 2015.

Grafik: vwd

Kurserholung bis Jahresende erwartet

Der Analysedienst „Capital Economics“ erwartet bis zum Jahresende eine deutliche Erholung der Aktienkurse. Die Prognosen für den Jahres-Endstand sind im Einzelnen:

- Für den marktbreiten Index S&P 500 in den USA: 2.900 (Stand per 1.11. ca. 09:00 Uhr: 2.712)

- Für den Index DAX (30 größten Werte in Deutschland): 12.250 (Stand per 1.11. ca. 09:00 Uhr: 11.450)

- Für den japanischen Index Nikkei 225: 23.750 (Stand per 1.11. ca. 09:00 Uhr: 21.530)

Sämtliche bei mir vorliegenden Informationen, Kommentare und Einschätzungen münden in die Aussage, dass der Einbruch im Oktober zu einer über-verkauften Marktlage geführt hat, auf die kurzfristig wieder eine „technische Erholung“ folgen wird. Auf Grundlage dieser Einschätzungen verändere ich die Zusammensetzung der drei Portfolios zum Monatsbeginn November nicht. Ich halte es für sinnvoll, die allseits erwartete technische Erholung mitzunehmen und sodann zum Monatsbeginn Dezember erneut zu prüfen, wie weit die Märkte gekommen sind und wie die Einschätzungen zu diesem Zeitpunkt lauten.

In 2019 wird ein stärkerer Rückgang erwartet

Der gleiche Analysedienst weist schon seit Monaten darauf hin, dass die Zinserhöhungen der Fed zu einer Abschwächung der Konjunktur in den USA und darüber hinaus führen werden. Gleichzeitig werden bei höheren Zinsen die Anlagen in „Geld“, also Staats- und Unternehmensanleihen, im Verhältnis zu Aktien wieder attraktiver. Dies wird Kapital aus den Aktienmärkten abziehen und in die Anleihemärkte leiten. Die Stimuli durch die Steuersenkungen in den USA Anfang 2018 werden auslaufen. Aktienrückkaufprogramme werden reduziert. Diese Punkte zusammengenommen werden dazu führen, dass die Aktienkurse im Jahr 2019 zurückgehen.

Ich werde diese Einschätzungen und deren Updates verfolgen und an dieser Stelle monatlich erneut darüber berichten.

Allokationen aller drei Musterportfolios per November 2018 unverändert

Die drei Musterportfolios wurden Anfang Oktober auf mehr „Aktien“ ausgerichtet. Dies erwies sich in der Rückschau als nicht zielführend. Ich halte es jedoch für falsch, unmittelbar nach einem starken Rückgang die Aktienquote zu reduzieren. In der Regel folgt in einer derart über-verkauften Marktlage zumindest eine „technische Erholung“. Die drei Portfolios bleiben deswegen per Anfang November 2018 unverändert.

Die Musterportfolios im Detail

Alle Angaben mit gerundeten Werten

Musterportfolio 1 für sehr geringe Wertschwankungen

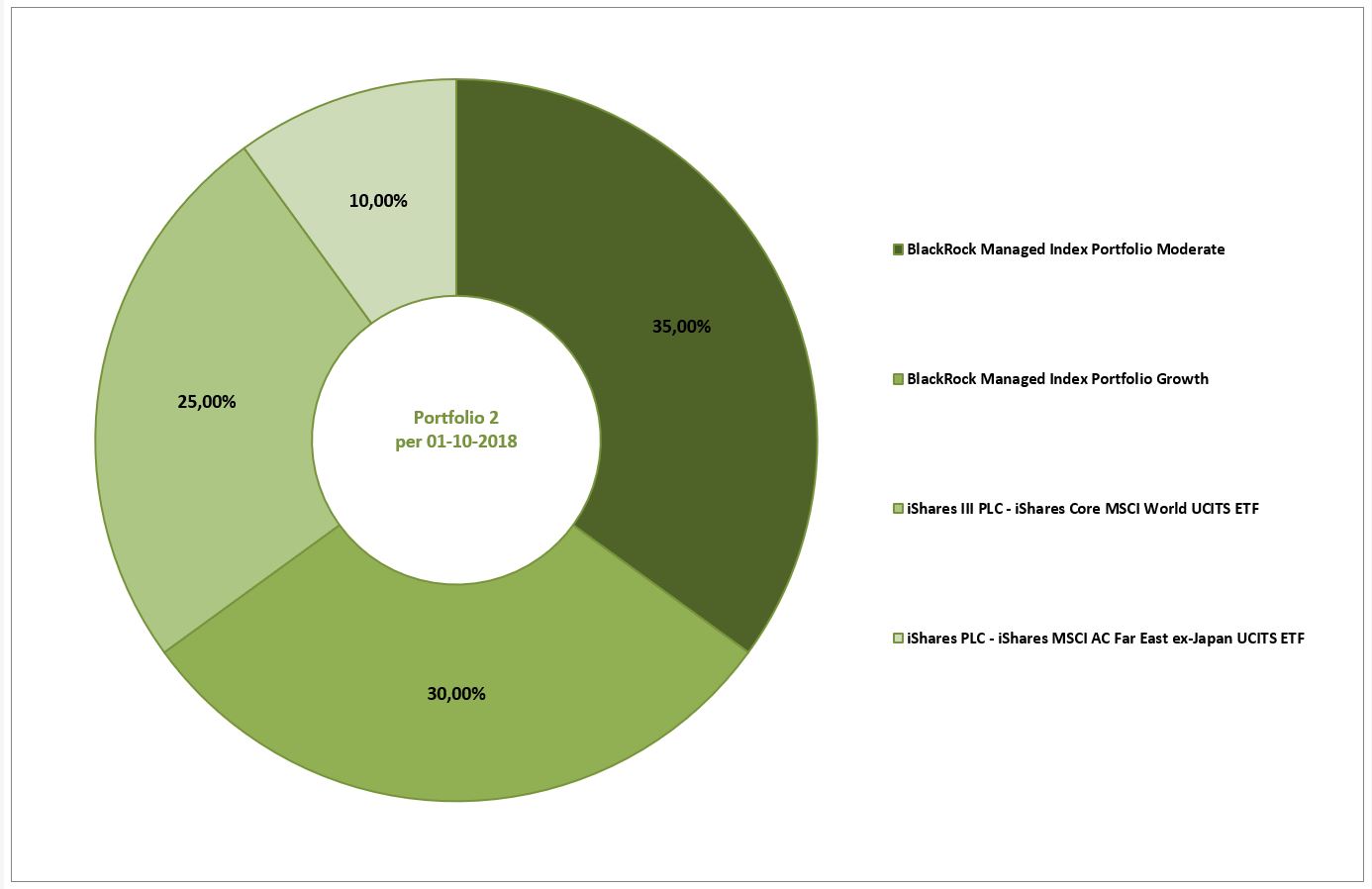

Musterportfolio 2 für nur mäßige Wertschwankungen

Musterportfolio 3 für langfristig gute Performance

Tiefere Informationen über die Zusammensetzung und Entwicklung dieses Portfolios sind in einer Fondsübersicht, die alle verfügbaren Fonds und ETFs für den Tarif „Private-Insuring LVL70“ kommentiert, enthalten. Die BlackRock – Allokation „… Growth“ ist auf den Seiten 13 bis 15 und 32 bis 37 erläutert.

- IhrKonzept-KAPITALMARKTAUSBLICK: Aktienmärkte weiterhin positiv – US-Börsen führen das Feld an - 30. Juni 2024

- LVL70 – Musterportfolio: Plus 182 % - 28. Juni 2024

- Kapitalmarktausblick für Juli 2024 - 28. Juni 2024