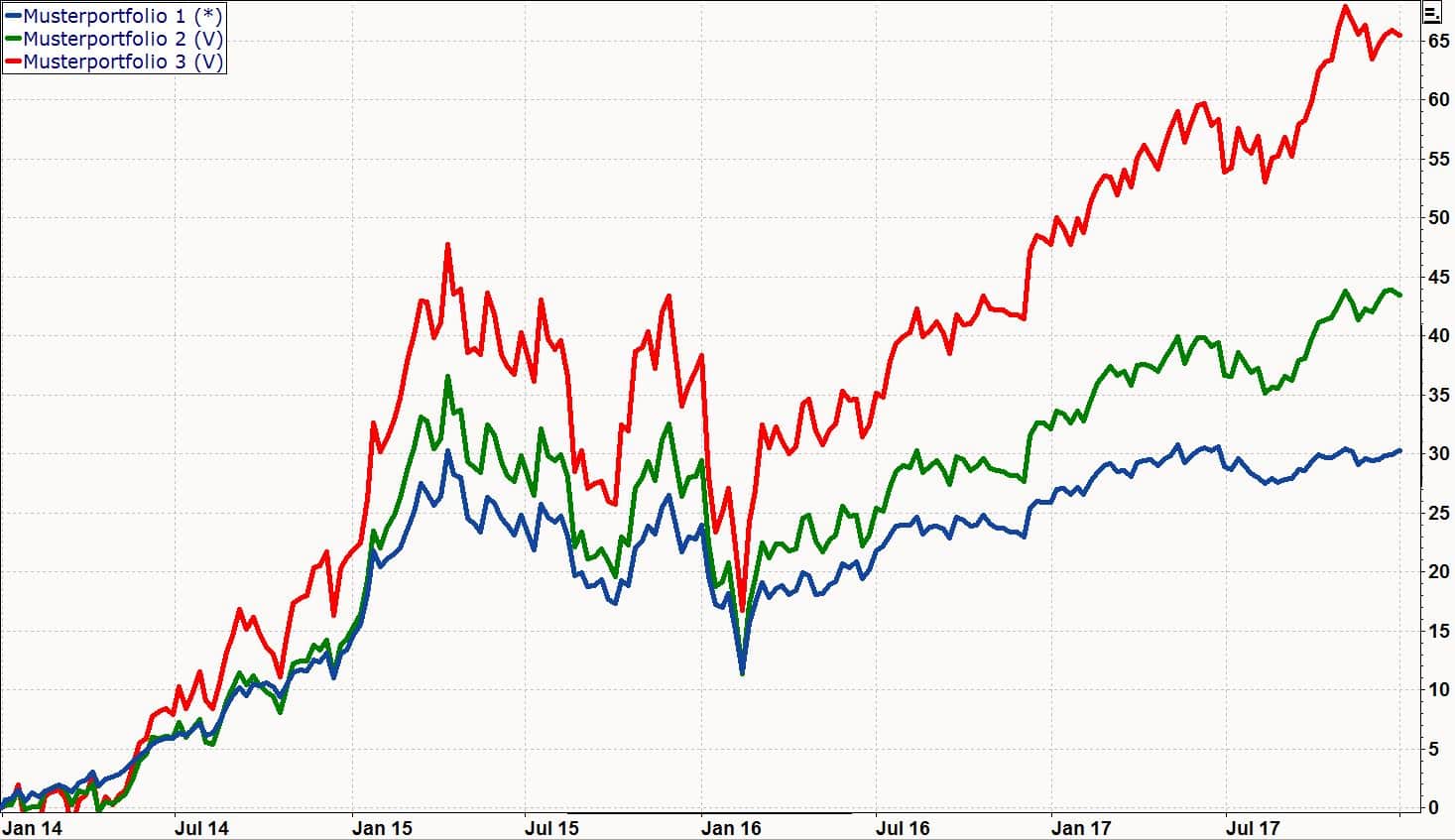

Das Ergebnis der drei Musterportfolios seit Auflegung

Die Grafik zeigt die Ergebnisse seit Auflegung der drei Portfolios zu Jahresbeginn 2014 bis zum 1. Januar 2018:

- Plus 30 % für Portfolio 1 (Ziel: geringe Schwankungen, blaue Linie)

- Plus 44 % für Portfolio 2 (Ziel: mäßige Schwankungen, grüne Linie)

- Plus 65 % für Portfolio 3 (Ziel: hoher Wertzuwachs auf lange Sicht, rote Linie)

Diese Ergebnisse entsprechen einer durchschnittlichen Verzinsung von:

- jährlich 6,779 % für Musterportfolio 1

- jährlich 9,545 % für Musterportfolio 2

- jährlich 13,33 % für Musterportfolio 3

Zum Vergleich:

Die Investition in einen ETF (Exchange Traded Fund = börsengehandelter Indexfonds), der den Weltaktienindex abbildet, hätte im gleichen Zeitraum einen Wertzuwachs von 59 % ergeben, was einer durchschnittlichen jährlichen Wertsteigerung von 12,29 % entspricht. Die folgende Grafik zeigt den direkten Vergleich zu den Musterportfolios.

Dieser Vergleich zeigt deutlich, dass es zunächst darauf ankommt, in einer erfolgversprechenden Assetklasse (hier: Aktien, breit gestreut auf über 1.600 Unternehmen rings um den Globus) investiert zu sein. Damit wurde ein deutlich besseres Ergebnis erzielt als mit den Alternativen „Musterportfolio 2 und 1“, die das Ziel verfolgen, die Wertschwankungen zu reduzieren. Für ein langfristig positives Ergebnis sind die zwischenzeitlichen Wertschwankungen unerheblich.

Musterportfolios 2 und 1 zur Vorbereitung von Entnahmen nützlich

Die Musterportfolios 2 und 1 sind allerdings hilfreich, wenn in absehbarer Zeit Entnahmen aus dem Portfolio geplant sind. So kann durch Umschichtungen in einer günstigen Marktphase das bisher Erreichte für die demnächst geplante Entnahme sichergestellt werden.

Geldmarktnahe ETFs als Alternative

Dieses Ziel kann allerdings auch erreicht werden, indem nur ein oder zwei Positionen aus den für den Tarif „Private Insuring LVL70“ investierbaren ETFs gewählt werden. Ein ETF zur Investition in ein geldmarktnahes Portfolio könnte hierzu eingesetzt werden.

Langfristig guter Wertzuwachs oder kurzfristig geringe Schwankungen?

Der Vergleich der drei Musterportfolios zeigt jedenfalls auch: Jeder Versuch, die Wertschwankungen zu begrenzen, führte im Betrachtungszeitraum zu einem schlechteren Anlageergebnis. Dies führt zu der Überlegung: solange die Konjunktur wie im Jahr 2017 und auch gemäß dem Ausblick für 2018 rund um den Globus brummt, sind Investments in Aktien die erste Wahl. Eine Reduzierung der Aktienquote – auch bis auf null – ist (erst) angesagt, wenn sich Anzeichen ergeben, die auf eine beginnende Rezession hindeuten. In solchen Situationen wird sich dann auch erweisen, dass ein aussteig aus den Aktienmärkten umso leichter fällt, je höher der Wertzuwachs in den zurückliegenden Jahren war.

Rückblick auf die Wertentwicklung im Dezember 2017

Die Aktienmärkte im Dezember erfüllten die traditionellen Erwartungen einer Jahresend-Rally nur teilweise. Die Kurse von Unternehmen im Rohstoff-Sektor und in den Emerging Markets legten teilweise kräftig zu, die Kurse der Börsen an den Börsen der Industrieländer nur verhalten. Die drei Musterportfolios profitierten davon mit einem Wertzuwachs zwischen einem und zwei Prozent im Monat Dezember 2017.

Erwartungen zur Entwicklung der Anlagemärkte ab Januar 2018

Es mag mittlerweile fast langweilig klingen, weil an dieser Stelle seit geraumer Zeit keine „neue heiße Story“ veröffentlicht wird. Glücklicherweise bin ich nicht gezwungen, meine Leser jeden Monat mit einer anderen, spannenden Entwicklung zu unterhalten. Investoren mit dem Ziel, langfristig einen guten Wertzuwachs zu erreichen, werden allerdings nicht unglücklich darüber sein, dass die grundsätzlichen Rahmenbedingungen weiterhin unverändert sind: Die wesentlichen Faktoren, welche die Aktienkurse beeinflussen, lassen weiterhin steigende Kurse erwarten. Ich wiederhole deswegen fast unverändert:

- Es ist weiterhin viel Liquidität im Markt

Die Notenbanken von Europa und von Japan kaufen nach wie vor Anleihen auf. Diese Liquiditäts-Infusionen, verbunden mit den weltweit niedrigen Zinsen, fließen zu einem großen Teil in den Aktienmarkt und führen damit zu weiterhin steigenden Kursen. - Die Unternehmensgewinne steigen noch weiter an.

An der Börse werden Erwartungen gehandelt. In Europa und den USA steigen die Unternehmensgewinne weiter an. In Japan und in zahlreichen Ländern Asiens hat das Tempo der Gewinnsteigerung in jüngster Zeit sogar zugenommen. Steigende Gewinne führen zu steigenden Aktienkursen. - Sondereffekte wirken sich positiv aus

China investiert Monat für Monat viele Milliarden in sein ehrgeiziges Projekt „Neue Seidenstraße“. Gemäß seinen wirtschaftlichen Schwerpunkten fördert China gleichzeitig das Wachstum seiner technologie-orientierten Wirtschaftsunternehmen. Die Steuerreform in den USA nimmt mittlerweile Gestalt an. Unternehmen werden entlastet und im Ausland geparkte Liquidität (aus dort niedrig besteuerten Gewinnen) soll zu Sonderkonditionen in die USA zurückgeholt werden. Dies erhöht die inländischen Gewinne und führt vermutlich zu verstärkten Investitionen.

Aus allen diesen Gründen erwarte ich weiterhin steigende Gewinne bei den Unternehmen und damit bis tief in das Jahr 2018 hinein tendenziell steigende Aktienkurse.

Anleihen stehe ich weiterhin sehr reserviert gegenüber. Investmentgrade-Anleihen bieten keine aktzeptablen Zinserträge, Anleihen mit höheren Risiken könnten zu schnellen Kursverlusten führen – und Anleihen mit langen Restlaufzeiten werden ganz bestimmt zu Kursverlusten führen, sobald das Zinsniveau wieder anzieht.

Die Musterportfolios bleiben zu Beginn des Jahres 2018 unverändert.

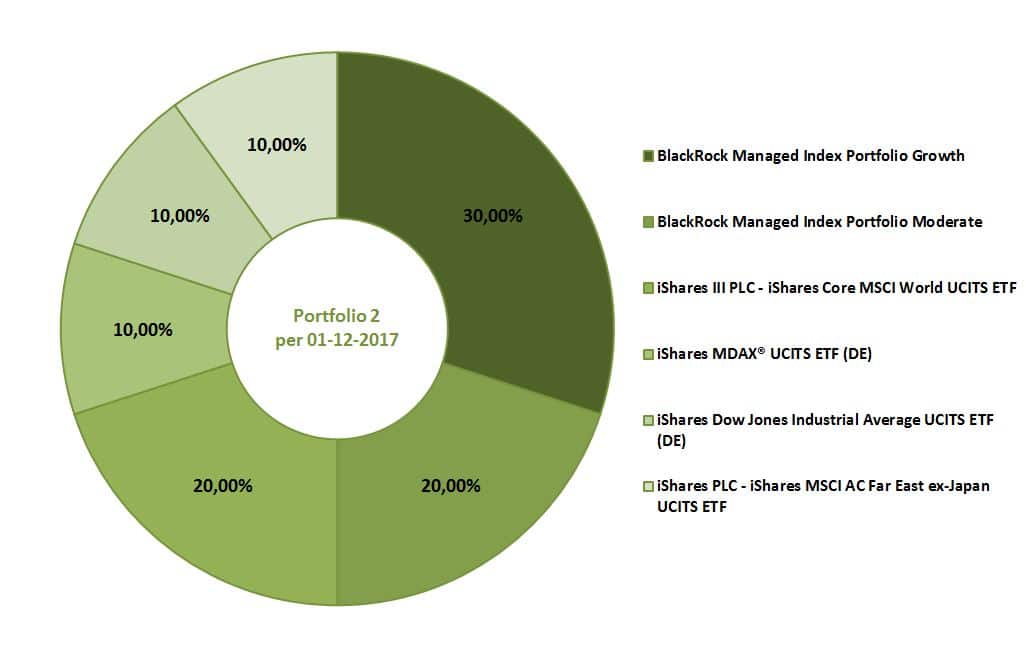

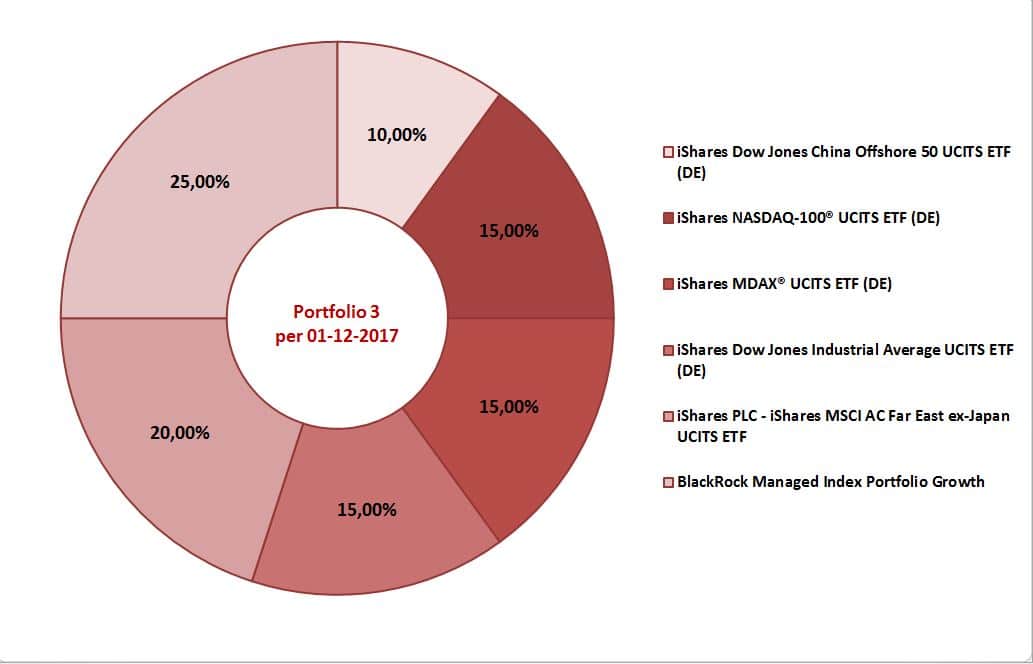

Alle Angaben mit gerundeten Werten wie per Anfang Dezember 2017:

- Ausblick auf die Anlagemärkte ab Juli 2025 - 27. Juni 2025

- LVL70 – Musterportfolio per Juni 2025: Plus 196 % - 24. Juni 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Niemand weiß es (schon wieder) - 31. Mai 2025