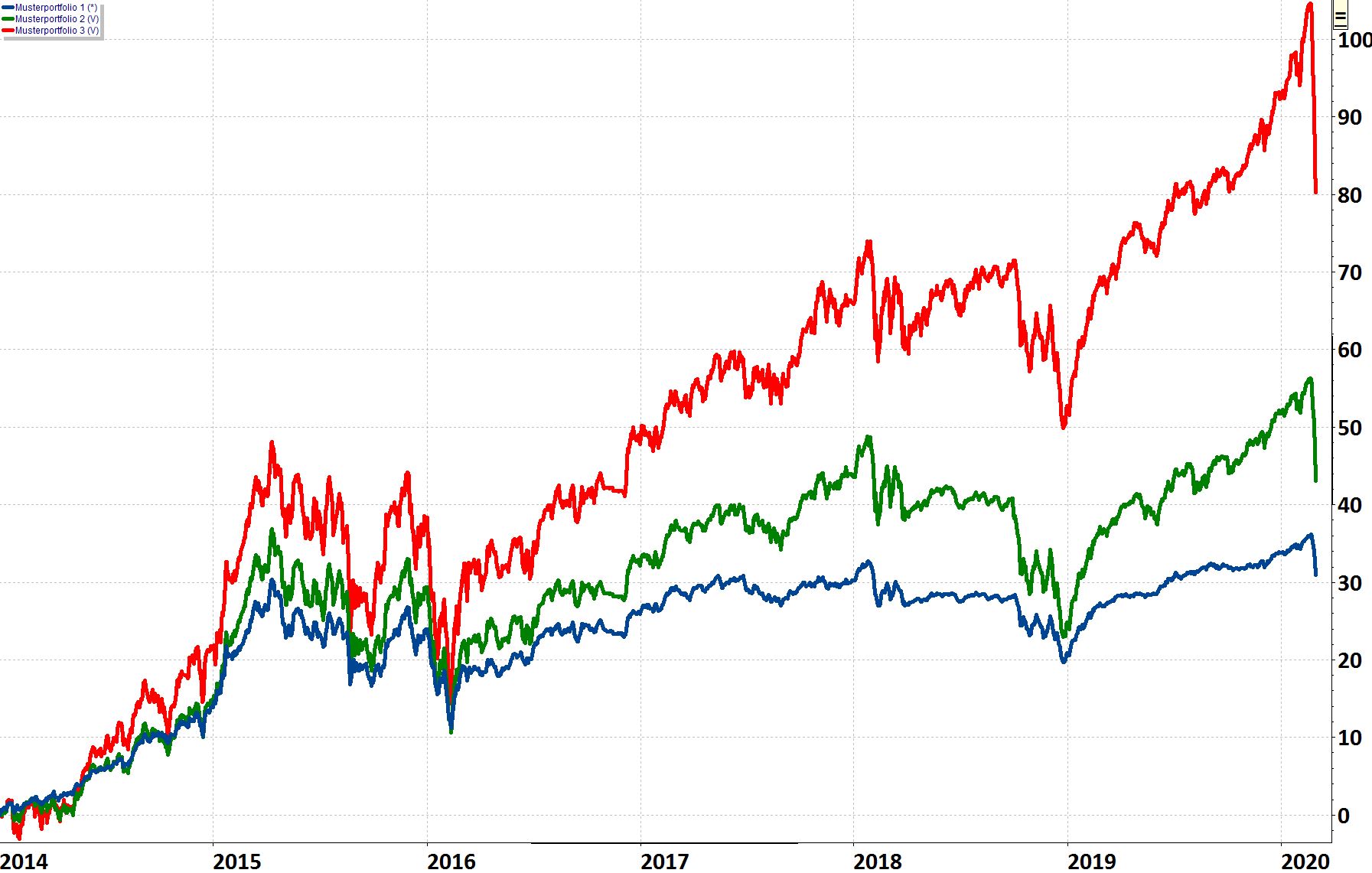

Das Ergebnis der drei Musterportfolios seit Auflegung

Alle drei Portfolios haben im Februar vor dem Hintergrund der allgemeinen Verunsicherung wegen der Ausbreitung des Covid-19-Virus einen Wertrückgang erlitten.

Anfang Februar gewannen die Portfolios zunächst mit beschleunigtem Tempo an Wert, nachdem die Investoren ihre Besorgnisse bezüglich der Ausbreitung des Virus abbauten. Der tägliche Anstieg der neuen Infektionen in China verlangsamte sich, die Anzahl der als geheilt entlassenen Patienten nahm täglich zu. Die Prognosen zur wirtschaftlichen Entwicklung in China wurden wieder positiver. Das Wirtschaftsleben in China würde schrittweise wieder hochgefahren, die Lieferketten wieder in Gang gesetzt, … in einigen Monaten würde wieder Normalität einkehren. Die PBoC (Chinesische Zentralbank) lockerte ihre Geldpolitik, senkte die Zinsen und weitete die Kreditvergabe aus. Die politische Führung Chinas verfügte zahlreiche Maßnahmen, um vor allem die KMUs (kleinere und mittlere Unternehmen), die wegen der Umsatzausfälle vor massiven Zahlungsproblemen standen (und immer noch stehen …) zu unterstützen. Die Investoren rings um den Globus atmeten auf. Der Weltaktienindex legte von 31.01. bis 19.02.2020 um mehr als 6 % zu.

Chart: Weltaktienindex vom 31.01.2020 bis 19.02.2020

Dann kam die Nachricht, dass Infektionen mit dem Corid-19-Virus in Italien festgestellt wurden. Das Virus war nun nicht mehr „weit weg“, sondern mitten in Europa! Die Anleger reagierten geschockt und schalteten von einer Minute zur anderen auf RISK-OFF. Die Stimmung schlug um. Die Verkaufsorders stiegen sprunghaft an. Potentielle Käufer waren zögerlich. Die Bewertung des Weltaktienindex ging vom 19.02. bis zum 28.02. innerhalb von sieben Börsentagen um fast 14 % zurück.

Grafik: Weltaktienindex vom 19. bis 28.02.2020

Quelle: vwd

Die Gesamtentwicklung der drei Musterportfolios seit deren Auflegung Anfang Januar 2014 sieht nun so aus:

- Plus 31 % für Portfolio 1 (Ziel: geringe Schwankungen, blaue Linie)

- Plus 42 % für Portfolio 2 (Ziel: mäßige Schwankungen, grüne Linie)

- Plus 80 % für Portfolio 3 (Ziel: hoher Wertzuwachs auf lange Sicht, rote Linie)

Dies entspricht – unter Einbeziehung des Rückgangs der letzten Tage – einem durchschnittlichen Wertzuwachs von 10 % pro Jahr.

Die Grafik zeigt die Entwicklung der drei Musterportfolios seit deren Auflegung zu Jahresbeginn 2014 bis zum 28.02.2020.

Ein Ausblick auf die weitere Entwicklung der Anlagemärkte ist bereitgestellt auf der Webseite der IhrKonzept GmbH unter „News“.

Musterportfolios bleiben unverändert

Das Börsengeschehen der letzten 10 Tage war extrem von Stimmungen der Investoren geprägt. Stimmungen verändern sich in rascher Folge. Jeder Langfrist-Investor hat dies schon dutzendfach erlebt. Ich halte es nicht für sinnvoll, den Markt nach einem so schnellen (stimmungsgetriebenen) Rückgang der Kurse zu verlassen. In den nächsten Wochen und Monaten wird sich die Stimmung wieder verändern.

Jetzt den Markt zu verlassen, hat zwei Konsequenzen:

- Man verkauft zu einem stark gedrückten Kurs

- Man muss für den Wiedereinstieg den „richtigen“ Zeitpunkt finden.

Die drei Musterportfolios bleiben per 1.3.2020 unverändert.

Musterportfolio 1 für sehr geringe Wertschwankungen

Das Musterportfolio 1 wurde per Anfang November auf eine einzige Position umgestellt: das „BlackRock Managed Index Portfolio Defensive“. Dies ist ein Fonds, der von BlackRock verwaltet wird, und dies unter Nutzung einer Auswahl von iShares-ETFs.

Das Ziel für dieses Portfolio „Defensive“ ist, die Schwankungsbreite auf maximal 5 % zu begrenzen. Zum Vergleich: Der Rückgang der Bewertung dieses „BlackRock Managed Index Portfolios Defensive“ vom 19.02. bis 28.02.2020 beträgt nach dem in vwd per 1.3. 10 Uhr verfügbaren Datenbestand 3,4%.

Dieses Portfolio ist nicht für eine langfristige Anlage geeignet. Es ist ausschließlich dazu gedacht, zur Vorbereitung von größeren Entnahmen das Risiko eines Wertrückgangs einzuschränken.

Musterportfolio 2 für nur mäßige Wertschwankungen

Auch das Musterportfolio 2 wurde per Anfang November auf eine einzige Position fokussiert: das BlackRock Managed Index Portfolio Moderat. Hier gilt sinngemäß das gleiche wie vorstehend für Portfolio 1 beschrieben. Es ist ein Fonds, der von BlackRock, gestützt auf die Informationen von „Aladdin“, verwaltet wird – zu einem Gesamtkostensatz von 0,5 %. (Insti-Tranche)

Das Ziel dieses Portfolios ist, die Schwankungsintensität auf 10 % zu begrenzen. BlackRock nutzt dazu eine Auswahl von 30 iShares-ETFs, die je nach Markteinschätzung unterschiedlich gewichtet werden. Zum Vergleich: Der Rückgang der Bewertung dieses „BlackRock Managed Index Portfolios Moderat“ vom 19.02. bis 28.02.2020 beträgt nach dem in vwd per 1.3. 10 Uhr verfügbaren Datenbestand 8,4%.

Auch dieses Portfolio halte ich nicht für eine langfristige Anlage geeignet. Die Wertzuwachs-Chancen sind eingeschränkt mit dem Ziel, das Risiko eines Wertrückgangs zu reduzieren. Man kann dieses Portfolio einsetzen als Vorbereitung einer mittelfristig geplanten größeren Entnahme.

Auch Musterportfolio 3 für langfristig gute Performance

Das Musterportfolio 3 strebt an, langfristig eine überdurchschnittliche Wertentwicklung zu erreichen. Langfristig: das bedeutet 10 Jahre, 15 Jahre, … und deutlich länger. Kurzfristige Wertschwankungen werden in diesem Portfolio akzeptiert.

Per Anfang November wurde dieses Portfolio, nach einigen Monaten mit vorsichtiger Allokation, wieder auf „volle Kraft voraus“ umgestellt. Die zu erwartenden Wertschwankungen (in beide Richtungen) werden zugunsten einer guten Langfrist-Rendite toleriert. Der seit November 2019 damit erzielte Wertzuwachs hat diese Entscheidung bisher deutlich bestätigt.

Auch hier setze ich mit 50 % auf ein von BlackRock verwaltetes „Managed Index Portfolio“, hier mit der Bezeichnung „Growth“. Das Ziel dieses „Growth“ – Portfolios ist ein guter Vermögenszuwachs mit Wertschwankungen nicht über 15 %. Zum Vergleich: Der Rückgang der Bewertung dieses „BlackRock Managed Index Portfolios Growth“ vom 19.02. bis 28.02.2020 beträgt nach dem in vwd per 1.3. 10 Uhr verfügbaren Datenbestand 11%.

Die weiteren 50 % sind und bleiben in einem iShares ETF investiert, der einen Teilbereich des amerikanischen Aktienindex S&P 500 abbildet, und zwar jenen Teil, von dem man eine unterdurchschnittliche Volatilität erwartet. Hier liegen per Sonntag, den 1.3., die Daten nur bis 27.02. vor. Ich schätze den Rückgang bis zum 28.02. auf etwa 15 %.

Tiefere Informationen über sämtliche für Tarif LVL70 – Private Insuring verfügbare Fonds und ETF und deren Wertentwicklung die letzten fünf Jahre sind unter folgendem Link aufrufbar:

Infos für ERGOLife-Kunden auf www.ihrkonzept.de (Private-Insuring Tarif LVL70 )

- IhrKonzept-KAPITALMARKTAUSBLICK: Aktienmärkte weiterhin positiv – US-Börsen führen das Feld an - 30. Juni 2024

- LVL70 – Musterportfolio: Plus 182 % - 28. Juni 2024

- Kapitalmarktausblick für Juli 2024 - 28. Juni 2024