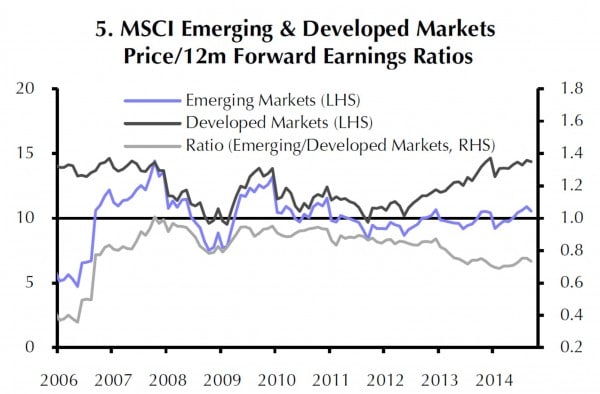

Die Bewertungen der Aktienmärkte in einigen Ländern aus der Gruppe der Emerging Markets (EM) sind weiterhin niedrig. Nach dem leichten Rückgang der Aktienkurse im August und noch in den September hinein ist die Bewertungs-Schere zwischen dem KGV (Kurs-Gewinn-Verhältnis) zwischen den DM (Developed Markets) und den EM auf Sicht der nächsten zwölf Monate wieder etwas aufgegangen.

Das KGV der EM auf Sicht der nächsten zwölf Monate liegt bei etwa 10, das der DM bei etwa 14. Damit sind die EM deutlich günstiger bewertet als die EM. (siehe linke Skala). Der jüngste Rückgang der EM-Bewertungen (siehe blaue Linie, rechts außen) führte noch einmal zu einer leichten Besser-Bewertung der EM.

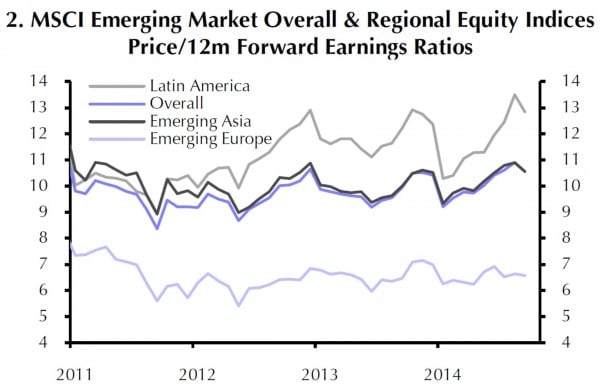

Die günstigsten Bewertungen finden wir in Emerging Europe (hellblaue Linie), die teuersten in Latin America (siehe graue Linie). Asien liegt in der Gruppe der EM dicht am Durchschnitt. (schwarze Linie)

Einige Länder fallen mit besonders günstigen Börsenbewertungen auf:

- China: KGV 8,6 mit einer Dividendenrendite von 3,3 %

- Ungarn: KGV 8,8 mit einer Dividendenrendite von 3,4 %

- Korea: KGV 8,7, Dividendenrendite 1,1 %

- Russland: KGV 4,8, Dividendenrendite 4,6 %

- Türkei: KGV 8,9, Dividendenrendite 2,0 %

- Welt-Index (zum Vergleich): KGV 14,4, Dividendenrendite 2,5 %

Nicht alle EM-Börsen erscheinen gleich attraktiv

Jedoch erscheinen nicht alle Börsen mit einer besonders günstigen Bewertung für ein sofortiges Investment geeignet. Weitere Prüfpunkte sind die politische Stabilität, die (weitere) Reformbereitschaft und die Anfälligkeit gegen das, was wir als „Risk-On-Verhalten“ der Investoren bezeichnen. Bei Ereignissen, die die Risikowahrnehmung nach oben treiben, ziehen viele Investoren ihr Kapital aus den als besonders gefährdet erscheinenden Börsen ab. Dies macht die Börsen der Länder mit hohen Zahlungsbilanz-Defiziten besonders anfällig gegen schnelle Kurseinbrüche. Zu dieser Gruppe zählen Columbien, Brasilien, Peru, Südafrika und die Türkei.

Auch politische Unsicherheiten tragen dazu bei, dass internationale Investoren ihr Kapital schnell abziehen. Dies erlebten wir die letzten Monate in Russland, dessen Börse jetzt (siehe oben) mit einem außergewöhnlich günstigen KGV von unter fünf bewertet ist. Weitsichtige Investoren haben bereits begonnen, wieder vorsichtig neue Positionen aufzubauen.

Unter der Gruppe aller EM-Börsen finden wir in Asien derzeit die stabilsten Standorte.

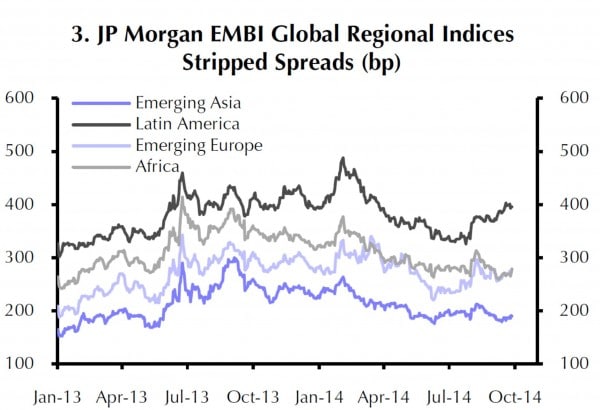

Bondmärkte mit unterschiedlichen Entwicklungen

Auch die Zinsunterschiede der Anleihen (zusammengefasst zu den vier Regionen Emerging Asia, Latin America, Emerging Europe und Africa) gegenüber dem Zinssatz für US-Treasuries zeigen sich in Asien am stabilsten. In Lateinamerika stieg der Zinssatz in jüngster Zeit, vor allem verursacht durch einen Zinsanstieg in Brasilien, in Afrika ging er leicht zurück, desgleichen in Emerging Europe.

Die Grafik zeigt die Differenz zwischen den Zinssätzen von Anleihen in den vier EM-Regionen im Verhältnis zu US-Treasuries in BP (Basispunkten)

Teilweise dramatische Währungsentwicklungen

Die Veränderungen des Wechselkurses zur Heimatwährung des Investors können das Anlage-Ergebnis manchmal stärker beeinflussen als die Kursentwicklung von Aktien und Anleihen. Dies zeigt sich besonders deutlich am Beispiel von Brasilien seit Ende August: Acht Prozent Abwertung des Real gegen USD in etwa einem Monat führten jedes Investment in brasilianische Aktien oder Anleihen ins Minus, wenn der Wechselkurs nicht abgesichert war. Das Beispiel zeigt, dass wir für jedes Investment in den Emerging Markets – genauso wie auch für jedes Investment in den DM – stets auch die Währung im Blick behalten müssen.

Fazit für die Allokation:

Einige der „sich entwickelnden Länder“, auch Schwellenländer oder Emerging Markets genannt, laden derzeit zu einem langfristigen Investment ein. Wachstumsraten von an die sieben Prozent jährlich (wie in China) treiben die Volkswirtschaft weiter nach oben. Bewertungen von unter fünf (wie in Russland) werden sich auf längere Sicht wieder dem Durchschnitt annähern. Wir müssen in diesen Märkten allerdings stets besonders wachsam sein, um Negativ-Entwicklungen frühzeitig zu erkennen und einen Rückgang noch im Rahmen der akzeptierten Schwankungsbreite zu stoppen.

Grafiken: CE, London

- IhrKonzept-KAPITALMARKTAUSBLICK: Aktienmärkte weiterhin positiv – US-Börsen führen das Feld an - 30. Juni 2024

- LVL70 – Musterportfolio: Plus 182 % - 28. Juni 2024

- Kapitalmarktausblick für Juli 2024 - 28. Juni 2024