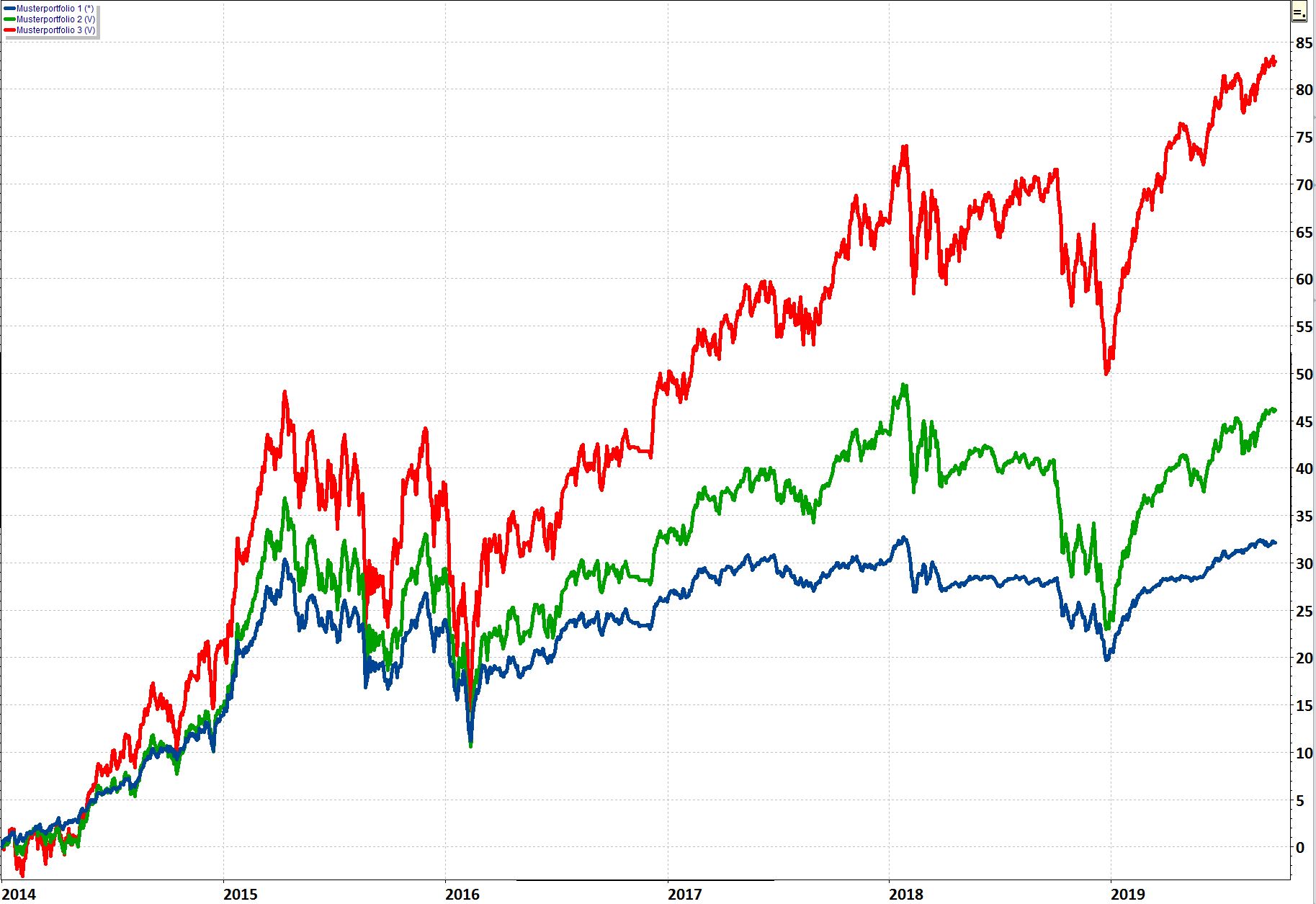

Das Ergebnis der drei Musterportfolios seit Auflegung

Die Grafik zeigt die Ergebnisse der drei Musterportfolios seit deren Auflegung zu Jahresbeginn 2014 bis zum 28.09.2019. Auf volle Prozent gerundet wurden in diesen fünf Jahren und neun Monaten folgende Ergebnisse erreicht:

- Plus 32 % für Portfolio 1 (Ziel: geringe Schwankungen, blaue Linie)

- Plus 46 % für Portfolio 2 (Ziel: mäßige Schwankungen, grüne Linie)

- Plus 83 % für Portfolio 3 (Ziel: hoher Wertzuwachs auf lange Sicht, rote Linie)

Dies entspricht einem Wertzuwachs von etwas mehr als 11 Prozent im Jahresdurchschnitt.

Das Portfolio 1 hat im September 2019 keinen weiteren Wertzuwachs erreicht. Portfolio 2 legte um einen Prozentpunkt zu, Portfolio 3 gewann zwei Prozentpunkte.

Hier die Übersicht:

Ein Ausblick auf die weitere Entwicklung der Anlagemärkte ist bereitgestellt auf der Webseite der IhrKonzept GmbH unter „News“.

Alle drei Musterportfolios bleiben auch per Anfang Oktober unverändert

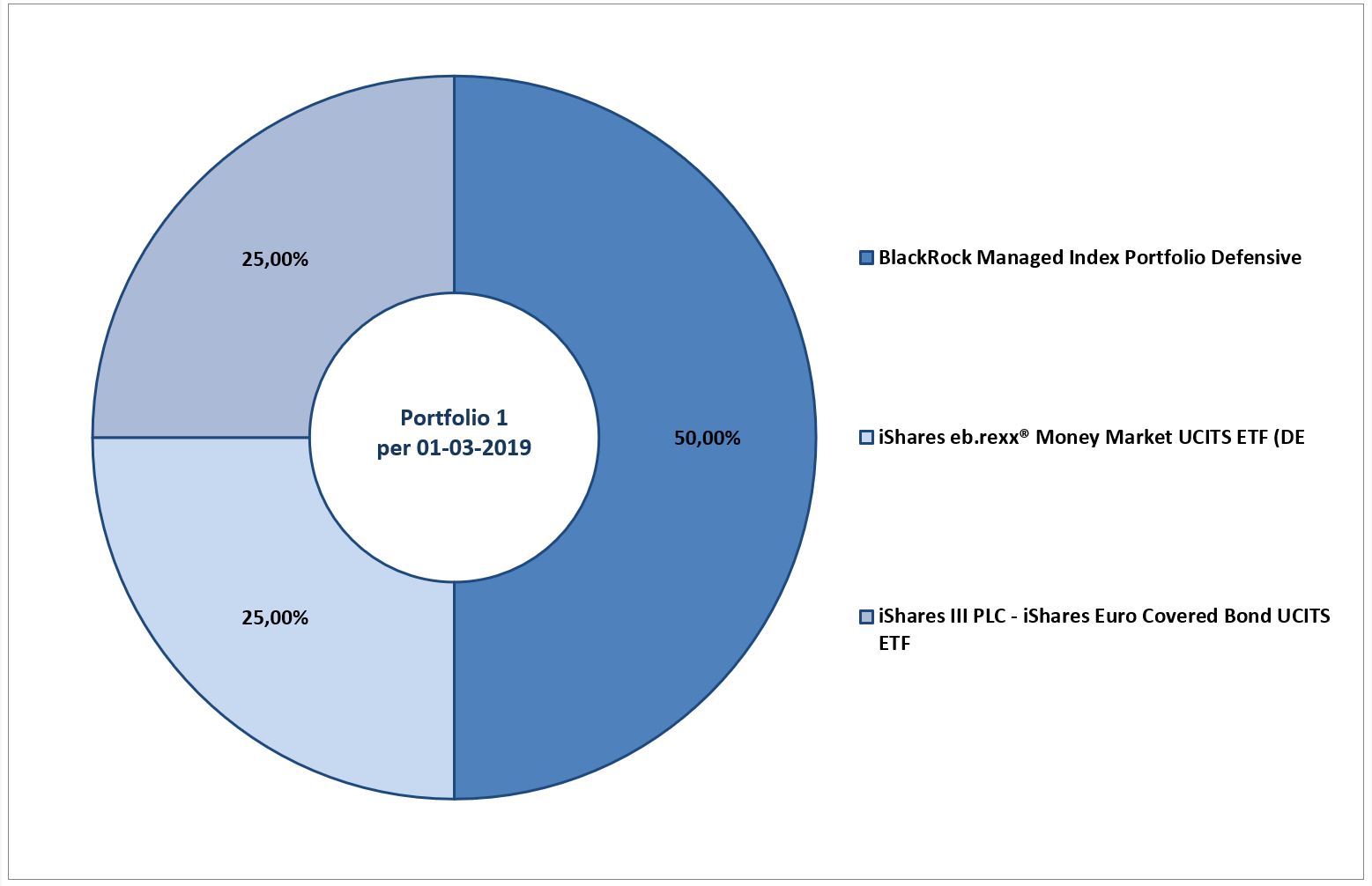

Musterportfolio 1 für sehr geringe Wertschwankungen

Das Musterportfolio 1 bleibt unverändert, wie es seit Anfang März zusammengesetzt ist.

- Unverändert: 50 % liegen in der Entscheidung von BlackRock mit dem BlackRock Managed Index Portfolio Defensive. Mit diesem auf ETFs basierenden, jedoch aktiv verwalteten Portfolio will BlackRock innerhalb einer Bandbreite von nur 5 % Wertschwankungen bleiben. Lassen wir Aladdin, den Supercomputer von BlackRock, als Ratgeber wirken und die Fondsmanager von BlackRock die Entscheidungen treffen.

- unverändert: 25 % liegen in einem ETF auf deutsche Staatsanleihen mit sehr kurzer (Rest-) Laufzeit. Damit ist im jetzigen Zinsumfeld definitiv kein Geld zu verdienen. Im Gegenteil: für diese kurzen Laufzeiten liegt derzeit sogar ein Negativzins an. Dieser ETF produziert somit vorhersehbar einen Wertverlust von ca. 0,5 bis 0,7 % jährlich. Dafür ist das Risiko eines schnellen Wertrückgangs nahezu ausgeschlossen. Dieser ETF produzierte seit 1.3.2019 einen vorhersehbaren Rückgang von 0,4 % mit einer absolut geradlinigen Entwicklung.

- unverändert: 25 % liegen in einem ETF für Covered Bonds (Pfandbriefe = mit Sicherheiten hinterlegte Anleihen). Auch damit ist kaum etwas zu verdienen. Dafür verläuft die Wertentwicklung sehr stabil und ohne große Einbrüche.

Die Grafik zeigt die Entwicklung der drei Positionen seit der letzten Anpassung der Allokation Anfang März 2019.

- dunkelblau: BlackRock Managed Index Portfolio Defensiv (Anteil 50 %)

- hellblau: iShares ETF für Pfandbriefe in Euro (Anteil 25 %)

- lila: iShares ETF für Staatsanleihen Deutschland mit sehr kurzer (Rest-) Laufzeit (Anteil 25 %)

- braun: Weltaktienindex, zum Vergleich

Dieses Portfolio ist nicht für eine langfristige Anlage geeignet. Es ist ausschließlich dazu gedacht, zur Vorbereitung von größeren Entnahmen das Risiko eines Wertrückgangs einzuschränken.

Musterportfolio 2 für nur mäßige Wertschwankungen

Auch das Musterportfolio Portfolio 2 bleibt gegenüber der Allokation per Anfang März unverändert.

- unverändert: 50 % BlackRock Managed Index Portfolio Moderate. Auch hier liefert das Informationssystem Aladdin die Impulse, und die Fondsmanager von BlackRock entscheiden.

- unverändert: 25 % sind in einen ETF auf den Weltaktienindex investiert. Damit versuchen wir, bei weiter steigenden Kursen noch etwas Wertzuwachs einzufangen – nehmen jedoch gleichzeitig das damit verbundene Rückgangsrisiko in Kauf.

- unverändert: 25 % sind konsequent auf geringe Wertschwankungen ausgerichtet über einen ETF auf Covered Bonds (Pfandbriefe, das sind mit Sicherheiten hinterlegte Anleihen).

Damit sollte dieses Portfolio in steigenden Märkten etwas mehr Wertzuwachs erreichen können als Portfolio 1, nimmt jedoch auch ein etwas höheres Risiko von Wertrückgängen in Kauf. Die Grafik zeigt die Entwicklung der drei Positionen seit der letzten Anpassung der Allokation Anfang März 2019.

- grün: BlackRock Managed Index Portfolio Moderate (Anteil 50 %)

- hellblau: iShares ETF für Pfandbriefe in Euro (Anteil 25 %)

- rot iShares ETF auf den Weltaktienindex (Anteil 25 %)

- braun: Weltaktienindex, zum Vergleich (inklusive der jüngsten Wertentwicklung vom 30.08.)

Auch dieses Portfolio halte ich nicht für eine langfristige Anlage geeignet. Die Wertzuwachs-Chancen sind eingeschränkt mit dem Ziel, das Risiko eines Wertrückgangs zu reduzieren. Man kann dieses Portfolio einsetzen als Vorbereitung einer mittelfristig geplanten größeren Entnahme.

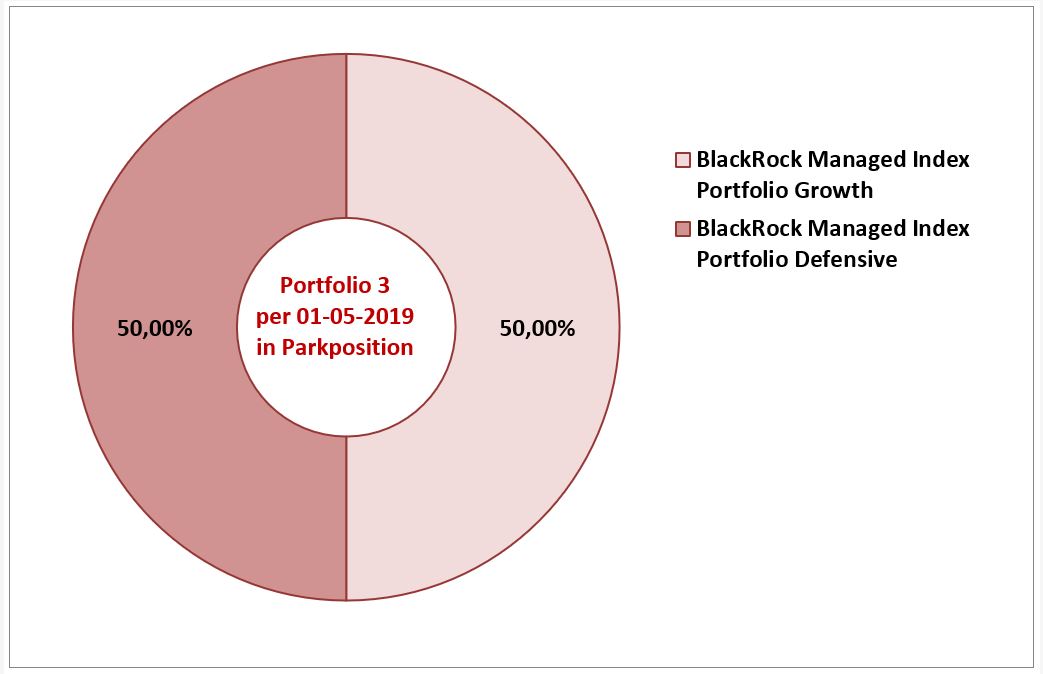

Musterportfolio 3 für langfristig gute Performance bleibt weiterhin zu 50 % in Parkposition

Das Musterportfolio 3 strebt an, langfristig eine überdurchschnittliche Wertentwicklung zu erreichen. Langfristig: das bedeutet 10 Jahre, 15 Jahre, … und deutlich länger. Kurzfristige Wertschwankungen werden in diesem Portfolio akzeptiert.

Seit dem 2. Mai 2019 ist die Allokation unverändert:

- 50 % liegen weiterhin in dem BlackRock Managed Index Portfolio Growth, welches per 29.08.2019 mit 80,46 % in Aktien investiert ist.

- 50 % liegen in dem BlackRock Managed Index Portfolio Defensiv, welches per 29.08.2019 mit 19,59 % in Aktien investiert ist.

Mit diesem Mix, der einen Anteil von etwa 50 % Aktien enthält, soll dieses Musterportfolio die auch für Oktober weiterhin erwartete „volatil seitwärts“ laufende Zeit überbrücken.

Die Grafik zeigt die Entwicklung der beiden Positionen seit der Allokation per Anfang Mai 2019 bis Ende August 2019:

- Rot: BlackRock Managed Index Portfolio Growth (Aktienanteil 80 %)

- Blau: BlackRock Managed Index Portfolio Defensiv (Aktienanteil 20 %)

- braun: Weltaktienindex, zum Vergleich (Aktienanteil 100 %)

Die Ansichten der Analysten zur Entwicklung der Aktienmärkte in den kommenden Wochen sind weiterhin uneinheitlich. Die überwiegende Mehrheit ist sich jedoch einig, dass wir weiterhin „volatil seitwärts“ marschieren werden, mit guten Chancen auf einen Ausbruch nach oben (wenn sich positive Überraschungen in Zusammenhang mit dem Brexit und den Handelshemmnissen abzeichnen), jedoch genauso großen Risiken nach unten (wenn sich die Entwicklung Richtung Rezession stärker als erwartet beschleunigen würde). Die Aktienquote in Portfolio 3 bleibt deswegen weiterhin auf etwa 50 %, auch wenn zahlreiche Analysten erwarten, dass gemäß dem üblichen Saisonrhythmus gegen Ende Oktober eine Aufwärtsbewegung einsetzen könnte.

Tiefere Informationen über sämtliche für Tarif LVL70 – Private Insuring verfügbare Fonds und ETF und deren Wertentwicklung die letzten fünf Jahre sind unter folgendem Link aufrufbar:

Infos für ERGOLife-Kunden auf www.ihrkonzept.de (Private-Insuring Tarif LVL70 )

- Ausblick auf die Anlagemärkte ab Juli 2025 - 27. Juni 2025

- LVL70 – Musterportfolio per Juni 2025: Plus 196 % - 24. Juni 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Niemand weiß es (schon wieder) - 31. Mai 2025