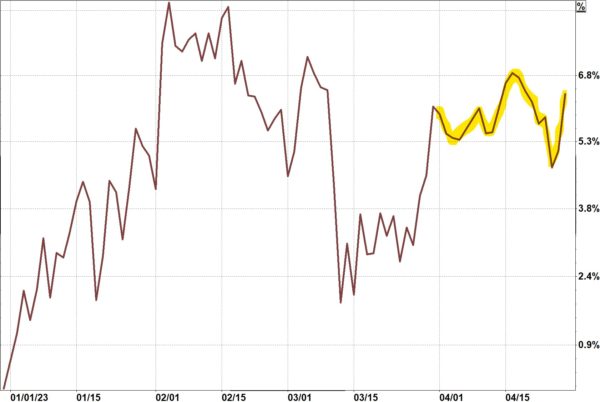

Anfang April waren die Schockwellen aus der Insolvenz der Silicon Valley Bank bereits Geschichte. Die Investoren achten jetzt verstärkt darauf, ob und wie viele weitere Banken in Probleme kommen könnten. Bis zum 28.4. verlief der Weltaktienindex im Wesentlichen seitwärts mit nur geringen Schwankungen.

Grafik: ETF auf den Weltaktienindex von Anfang 2023 bis 28.04.2023, Darstellung in Euro. Monat April gelb hervorgehoben

.Quelle: infront.

Musterportfolio 3 jetzt bei 125 % Wertzuwachs

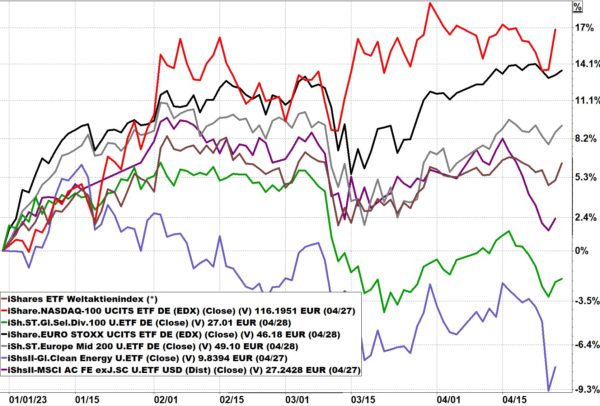

Das Musterportfolio 3 liegt per 26. April 2023 bei 123 % plus seit dem BeginnAnfang Januar 2014. Dies entspricht einem Wertzuwachs von durchschnittlich 9,1 % pro Jahr.

- Rote Linie: Wertentwicklung Musterportfolio 3

- dünne braune Linie: Wertentwicklung Weltaktienindex

Quelle: infront

Allokation bleibt weiterhin unverändert wie seit 13. Januar

Die Zusammensetzung des Musterportfolios wurde am 13. Januar gemäß der am 11. Januar veröffentlichten Empfehlung verändert und bleibt unverändert bestehen. Sollte sich ergeben, dass der Zinserhöhungszyklus der großen Notenbanken – wie aktuell schon von einigen Investoren erwartet – früher enden sollte als noch zu Monatsbeginn erwartet, dann würde ich das Portfolio wieder mehr in Richtung „Growth-Aktien“ verschieben mit einem größeren Schwerpunkt in Technologie.

Grafik: IhrKonzept

Das Musterportfolio 3 ist seit dem 13.1.2023 wie folgt zusammengesetzt:

- 30 % ETF, der den Weltaktienindex abbildet Dieser Index enthält einen Anteil von fast 70 % USA-Aktien.

- 20 % ETF, der den Index für weltweite Dividendenaktien abbildet. Damit haben wir eine sehr breite Streuung auf zahlreiche Länder und Branchen mit ausgewählten Unternehmen, die hohe Dividenden ausschütten

- 10 % ETF, der den Index Nasdaq 100 abbildet. Dieser Index für die Tech-Werte der USA ging im Jahr 2022 um 30 % zurück (in USD bewertet sogar 35 %). Mit abnehmender Sorge um Zinserhöhungen werden diese Wachstums-Aktien vermutlich wieder Richtung früherer Höchststände zulegen.

- 10 % ETF, der die 600 gößten Aktien in Europa abbildet. Dieser Index ging bis Ende September 2022 ebenfalls stark zurück. Er hat seit Oktober 2022 bereits eine gute Erholung hinter sich und lässt mit weiter abnehmenden Sorgen bezüglich der Wirtschaft in Europa noch eine weitere Erholung erwarten.

- 10 % ETF, der 200 mittelgroße Unternehmen in Europa abbildet. Hier gilt das gleiche wie für den vorstehend benannten Index

- 10 % ETF, der die 100 größten Unternehmen der Welt aus dem Bereich „Clean Energy“ abbildet. Dieser Index ist extrem volatil und wird vermutlich auch künftig große Schwankungen liefern. Ich sehe es als ein Langfrist-Investment in einer Branche, die die nächsten 10 und mehr Jahre überdurchschnittlich wachsen wird.

- 10 % ETF, der den Index für „All Cap Far East Small Caps, ohne Japan“ abbildet. Damit füllen wir die Lücke, die der Weltaktienindex hinterlässt, der bekanntlich keine Aktien von Unternehmen aus Asien enthält.

Wertentwicklung der Positionen im Überblick

Die Grafik zeigt die Wertentwicklung der sieben Positionen seit Jahresbeginn 2023. Die Allokation wie dargestellt erfolgte am 13. Januar 2023. Zwei mit ETFs investierte Märkte liefen schlechter als der Weltaktienindex, einer fast gleich, drei weitere ETFs übertrafen den Weltaktienindex.

Quelle: infront

Weitere Entwicklung der Börsen

Den Ausblick auf die weitere Entwicklung der Börsen und Hinweise zu besonderen Anlagethemen finden Sie wie gewohnt jeweils zu Monatsbeginn auf dem neuesten Stand auf der Webseite der IhrKonzept GmbH im Blog.

- IhrKonzept-KAPITALMARKTAUSBLICK: - 27. Februar 2026

- Was neue US-Zölle für Langfrist-Anleger bedeuten - 23. Februar 2026

- Chinas neuer Fünfjahresplan – was langfristig orientierte Anleger jetzt wissen sollten - 17. Februar 2026