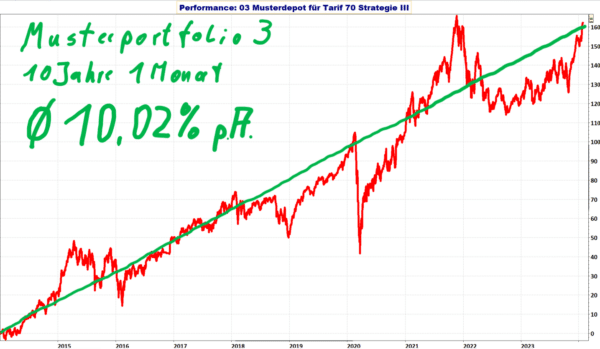

Das Musterportfolio, das als Ideenlieferant für die Allokation im steuerbegünstigten Versicherungsmantel „LVL70“ dient, erreichte bis 26. Januar 2024 einen Wertzuwachs von 162 %. Dies entspricht einem durchschnittlichen Wertzuwachs von 10,02 % seit dem Start dieses Portfolios Anfang 2014.

Quelle: infront

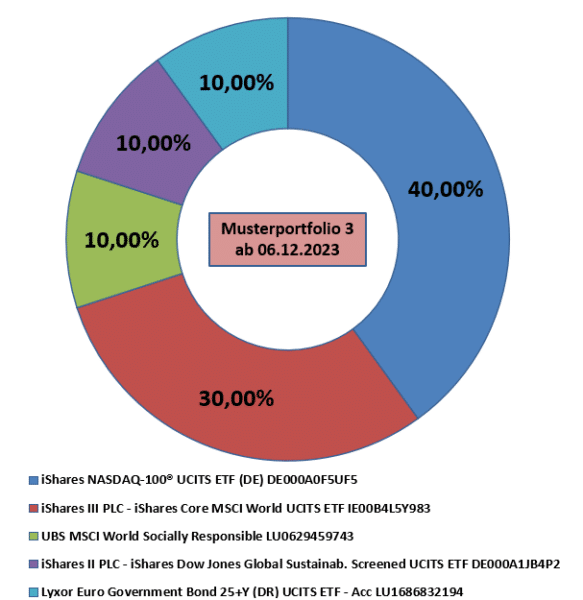

Die letzte Anpassung der Allokation erfolgte Anfang Dezember 2023. Mit dieser Anpassung wurde das Musterportfolio noch stärker als bisher auf Investments in den USA ausgerichtet, und hier mit einem Schwerpunkt im boomenden Sektor „Technologie“.

Die größten Positionen sind seitdem Investments in global investierende ETFs, wobei diese ETFs entsprechend der Größe der länderspezifischen Aktienmärkte einen deutlichen Schwerpunkt in den USA haben. Der iShares-ETF auf den Weltaktienindex mit einem Anteil von 30 % im Musterportfolio enthielt per 30.11.2023 einen Anteil von 69,85 % Aktien aus dem US-Markt. Nach Branchen sortiert führt der Bereich Technologie mit einem Anteil von 23 %, gefolgt von Finanzen (15 %) und Gesundheit (12 %).

Die zwei kleineren Positionen mit je 10 % sind ähnlich zusammengesetzt, hierbei jedoch mit einem Fokus auf sozialverantwortliches und nachhaltiges Investieren (UBS MSCI World Socially Responsible und iShares Dow Jones Global Sustainable Screened) .

Die drei Positionen repräsentieren zusammen 50 % des Musterportfolios.

Den Boom der Technologie-Unternehmen, angeführt von den „Magnificent Seven“ (Apple, Nvidia. Alphabet, Meta, Amazon, Tesla und Microsoft) fangen wir ein mit einem auf 40 % erhöhten Anteil in einen ETF, der den Nasdaq 100 Index abbildet. Dies sind die hundert größten Technologie-Unternehmen der USA, wobei die „Glorreichen Sieben“ in diesem Index bereits einen Anteil von ca. 40 % repräsentieren. Ich erwarte, dass mit zunehmender Ausbreitung von Anwendungen, die die Möglichkeiten der Künstlichen Intelligenz nutzen, auch zahlreiche kleinere Unternehmen überdurchschnittliche Gewinnsteigerungen erreichen.

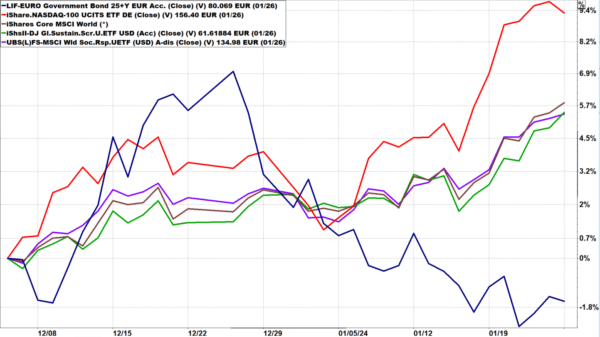

Die verbleibenden 10 % im Musterportfolio sind ein spekulatives Investment in einen ETF, der den Index für Anleihen mit einer langen Laufzeit von 25 Jahren oder länger abbildet. Anleihen erzielen bekanntlich Kursverluste, wenn sich das allgemeine Zinsniveau erhöht, aber ebenso deutliche Kursgewinne, wenn das Zinsniveau zurückgeht. Bis zum Jahresende 2024 erwarte ich einen weiteren Rückgang des Zinsniveaus in der Eurozone, was dann zu einem Kursgewinn bei diesem spekulativen Investment führen sollte. Die Position erzielte, wie die folgende Grafik zeigt, tatsächlich sofort nach der Aufnahme in das Portfolio einen schnellen Kursgewinn von 6 %, verlor diesen Vorteil jedoch anschließend wieder. Bis zum Jahresende 2024 wird sich eine neue Chance ergeben, dieses Investment mit Gewinn abzuschließen. Es ist kein Langfrist-Investment.

Der 40-%-Anteil im Nasdaq 100 (siehe rote Linie in der Grafik) liegt seit dem Zeitpunkt der Erhöhung am 6.12.2023 mit 9 % im Plus.

Die drei global investierenden Positionen (gesamt 50 % Anteil im Portfolio) liegen dicht beieinander und lieferten seit dem 6.12.2023 einen Wertzuwachs von 5,5 %.

Hier die Wertentwicklung aller Positionen seit der letzten Anpassung der Allokation am 6.12.2023:

Quelle: infront

Den Kommentar zu den Erwartungen für die kommenden Wochen lesen Sie wie gewohnt jeweils zum Monatsbeginn auf dem neuesten Stand im Blog.

- IhrKonzept-KAPITALMARKTAUSBLICK: Anlagemärkte weiterhin mit positiven Aussichten - 28. September 2025

- Ausblick auf die Anlagemärkte per 27.9.25 - 27. September 2025

- LVL70 – Musterportfolio per September 2025: Plus 220 % - 22. September 2025