In den kommenden Monaten kommt es darauf an, ob die Fed (Notenbanksystem der USA) die derzeit hohe Inflation in den USA wieder in den gewünschten Zielkorridor zurückzubringen kann, ohne die Wirtschaft zu sehr zu bremsen.

Die Fed hat zwei Stellschrauben zur Verfügung:

- Die Steuerung der Liquidität in den Märkten

Mit dem Ankauf von Anleihen kann sie die Geldmenge in den Märkten erhöhen, und umgekehrt. - Die Festlegung des Leitzinses

Mit dem Leitzins kann sie die Erträge von Anlagen in „Geld“ steuern und auch die Kosten von kurzfristigen Krediten.

Beides hat nicht nur Auswirkungen auf die wirtschaftliche Entwicklung, sondern auch auf die Kursentwicklung in den Aktienmärkten. Hohe Liquidität im Markt und niedrige Zinsen führen zu verstärkten Aktienkäufen, häufig auch auf Kredit, und damit zu einer Erhöhung der Nachfrage. Dies treibt die Kurse nach oben. Eine Reduzierung der Liquidität sowie höhere Zinsen reduzieren die Nachfrage nach Aktien. Dies lässt die Kurse fallen.

Aktienmärke mögen keine Überraschungen

Seit Monaten versucht die Fed, die Investoren mit sorgfältig formulierten Verlautbarungen darauf vorzubereiten, dass sich die Zeit der extremen Liquiditätsversorgung dem Ende nähert. Mit den jüngsten Maßnahmen hat die Fed die Investoren dann doch etwas überrascht:

- Die monatliche Zufuhr von zusätzlicher Liquidität wird nun schneller als erwartet zurückgefahren.

Die Anleihe-Ankäufe im Volumen von bisher 120 Milliarden USD werden monatlich um 30 Milliarden USD reduziert. Im März erfolgen die letzten Anleihe-Ankäufe. - Die Leitzinsen werden schneller als bisher erwartet erhöht.

Zu diesem Punkt hat sich die Fed nicht genau festgelegt. Jedoch gehen die Märkte jetzt davon aus, dass von März bis Dezember 2022 vier, einige meinen sogar fünf Zinserhöhungen von jeweils 0,25 % erfolgen werden.

Beides zusammen hat dazu geführt, dass Aktienbestände reduziert wurden. Aktien von Unternehmen, die bisher als die Hoffnungsträger der Zukunft angesehen wurden, derzeit aber noch keine oder nur sehr geringe Gewinne abliefern, verloren in kurzer Zeit über 50 %. Die Aktienkurse von Unternehmen mit bereits funktionierenden Geschäftsmodellen, soliden Umsätzen und Gewinnen und mit Preissetzungsmacht gingen nur geringfügig zurück.

Schaukelbörse wird sich fortsetzen

Die langjährige Börsenhausse wurde ganz wesentlich von der üppigen Liquidität, die die Fed (und in Europa die EZB) zur Verfügung stellte, angetrieben. Dieser Antriebsfaktor fällt nun aus. Die Investoren werden jetzt sehr viel mehr darauf achten, welche Unternehmen tatsächlich Gewinne abliefern. Die nächsten Monate werden vermutlich sehr schwankungsreich sein.

Die Weltwirtschaft legt weiter zu

Die Weltwirtschaft legt weiter zu. Die am 25.1.22 von Capital Economics veröffentlichte Vorschau prognostiziert für 2022 eine Wirtschaftswachstum von 4,0 % und für 2023 von 3,6 %. Für die USA lautet die Prognose für 2022 plus 2,7 %, für die Eurozone 3,5 %.

Die Commerzbank veröffentlicht ihre Prognose auf in Quartalszahlen zerlegt und rechnet mit einem schwachen Start in Deutschland und im Euroraum, dann aber mit einer sehr positiven Entwicklung ab dem zweiten Quartal 2022.

Künftig werden Anleger wieder mehr auf Gewinn und CashFlow achten

In den Zeiten üppiger Liquidität zum Nulltarif kauften viele spekulativ eingestellte Großinvestoren auch Aktien von Unternehmen, die aktuell noch keine Gewinne abliefern. Die Wartezeit bis zum erhofften Höhenflug dieser „Wachstumswerte“ konnte mit Krediten zum Nulltarif überbrückt werden. Diese Zeit ist vorbei. Jetzt achten Anleger wieder mehr auf stabile Umsätze und Gewinne und den CashFlow. Allgemein dürften die Bewertungen (das KGV: das Verhältnis zwischen dem aktuellem Kurs und dem kurzfristig erwartetem Gewinn) etwas zurückgehen. Unternehmen, die ihren Gewinn nicht steigern können, werden in der Gunst der Anleger zurückfallen.

Dividendenwerte sind wieder mehr gefragt

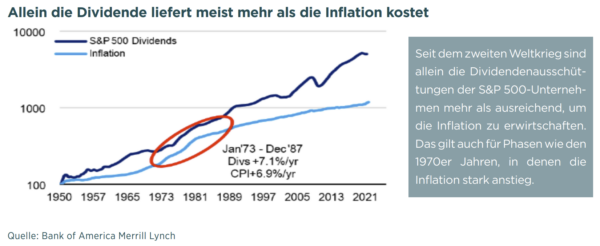

Die folgende Grafik zeigt die Inflationsrate in den USA (hellblaue Linie) und die durchschnittliche Dividendenausschüttung der 500 Werte des S&P 500 von 1950 bis 2021. Über alle Jahre hinweg war alleine die Dividende höher als die Inflationsrate. Dies erwarte ich auch für die Zukunft, sobald die aktuellen Verwerfungen bei den Preisentwicklungen (siehe unten) überwunden sind.

Quelle: Bank of America

Die Commerzbank hat berechnet, dass alleine die im deutschen Dax zusammengefassten Unternehmen für das Jahr 2021 Dividenden von über 45 Milliarden Euro ausgeschüttet werden.

Quelle: Commerzbank

Langfristanleger mit breiter Allokation bleiben investiert

Ein Großteil der Korrektur ist Ende Januar bereits Vergangenheit. Niemand weiß genau, ob und wann weitere Kursrückgänge folgen und wann die Investoren wieder überwiegen, was zu steigenden Kursen führt. Langfristanleger, die sehr breit gestreut investieren (z.B. über einen ETF auf den Weltindex oder ähnlich), bleiben investiert in der Erwartung, dass die Kurse zum Jahresende 2022 höher liegen werden als Ende Januar.

Rückblick: fast 9.000 Milliarden USD von der Fed

Das Schaubild zeigt, wieviel Liquidität die Fed seit Beginn der Finanzkrise im Jahr 2008 in die Märkte gepumpt hat. Sie hat neben kleineren Positionen unter Anderem:

- über 5.000 Milliarden USD Staatsanleihen gekauft und damit dem Staatshaushalt Geld zugeführt, das er anderweitig (z.B. für eine sehr großzügige Unterstützung der Arbeitslosen während der Pandemie) ausgeben konnte.

- fast 3.000 Milliarden USD Pfandbriefe gekauft und damit den Immobilienmarkt zusätzliche Mittel zur Verfügung gestellt

Diese Positionen liegen nun in der Bilanz der Fed und sollen irgendwann mal wieder abgebaut werden. Als ersten Schritt hat die Fed bekanntgegeben, dass der aktuelle noch weiterlaufende Ankauf von Anleihen bis zum März 2022 schrittweise zurückgefahren wird bis auf null.

Quelle: JPM, Guide to the Markets

Leitzinsen USA werden angehoben

Die folgende Grafik zeigt die Entwicklung der Leitzinsen in den USA von Beginn des Jahres 2000 bis Ende 2021 sowie die weiteren Erwartungen für 2022 bis 2024.

Quelle: JPM, Guide to the Markets.

Am rechten Rand zeigen die grünen Eintragungen die Erwartungen der Marktteilnehmer per Ende Dezember 2021. Die blauen Eintragungen zeigen, wie schnell die Prognosen nach oben revidiert wurden.

Die folgende Grafik mit Datenstand 25.1.2022 bestätigt diese Erwartungen noch einmal und zeigt auch die leicht abweichenden Prognosen der unterschiedlichen Gruppen. Capital Economics als unabhängiges Analysehaus (jeweils die hellblauen Säulen) liegt mit seinen Prognosen etwas über dem Marktkonsens (dunkelblaue Säulen).

Quelle: Capital Economics

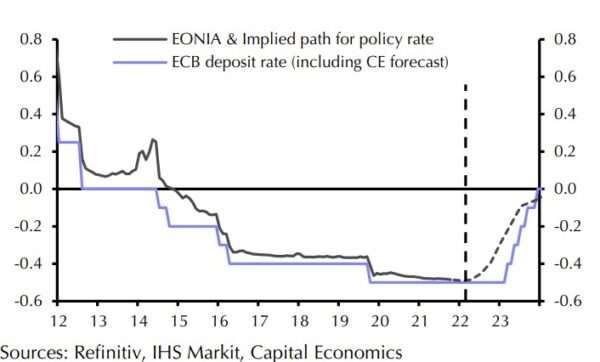

Zinserhöhung im Euroraum frühestens 2023

Für den Euroraum wird die EZB (Europäische Zentralbank) den Einlagenzinssatz mit einiger Verzögerung erhöhen. Für 2022 wird dieser Zinssatz bei Minus 0,5 % verbleiben. Erst 2023 ist mit einer Erhöhung in kleinen Trippelschritten bis auf 0,00 % zu rechnen. Damit können die Unternehmen im Euroraum noch über ein Jahr mit sehr günstigen Finanzierungsbedingungen rechnen. Auch Aktien-Investments mit Dividendenerträgen rentieren besser als Anlagen in „Geld“.

Quelle: Capital Economics, Stand 25.1.2022

Die Mär von der überbordenden Inflation

Mittlerweile werden wir täglich mit neuen Schreckensmeldungen über eine ausufernde Inflation bombardiert. Ja: per Januar 2021 sind viele Dinge teurer als ein Jahr zuvor. Aber wird dies wirklich so bleiben?

Letzten Monat an dieser Stelle sprachen wir über die Teuerung im Bereich Energie und den Basiseffekt: wenn eine Warengruppe ein Jahr vorher besonders stark im Preis gesunken war (wie zum Beispiel Öl und alles, was auf dieser Grundlage hergestellt wird) und jetzt wieder auf das frühere höhere Preisniveau zurückkehrt, dann fließt dies in die Statistik (Vergleich zum Vorjahr) als Preiserhöhung ein. Ist das frühere Preisniveau wieder erreicht, folgt darauf keine weitere Preissteigerung mehr.

Solche statistischen Entwicklungen dokumentieren keine anhaltende Inflation. Das ist keine Preissteigerung, die sich Jahr für Jahr wiederholen würde.

Fehlender Nachschub treibt die Preise nach oben

Heute beleuchten wir eine weitere preistreibende Entwicklung, die als Folge der Pandemie zu beobachten ist: den Mangel an Vorprodukten, der sich aus der Störung der Lieferketten ergab.

Die Sucht aller Industrieländer, mit Verfahren wie „Just-in-Time“ und „Produktion-jeweils-am-billigsten-Standort“ rächt sich jetzt bitter. Stillgelegte Häfen in China (China reagiert augenblicklich, wenn in einem Hafen Infektionsfälle festgestellt werden), eine Havarie-bedingte Blockade des Suezkanals, der Mangel an Hafenarbeitern und Lastwagenfahrern, … es gibt Hundert Ursachen, dass dringend benötigte Ware nicht termingerecht oder gar nicht geliefert wird.

Mangels eigener Lagerhaltung führen nur wenige fehlende Teile (klassisches Beispiel: Halbleiter) dazu, dass mittlerweile Millionen von Autos nicht ausgeliefert werden können, obwohl die Käufer dafür Schlange stehen. Das führte zu einer Explosion der Gebrauchtwagenpreise. Aber ernsthaft: wird sich diese Entwicklung jedes Jahr wiederholen?

Grafik: Die Lieferzeiten sind aktuell sehr viel länger als gewohnt.

Quelle: JPM, Guide to the Markets.

Natürlich steigen die Preise für die dringend benötigten Teile. Und genauso selbstverständlich steigen die Transportkosten. Lufthansa Cargo verdient mehr als je zuvor. Containertransporte von Asien in die USA und nach Europa sind extrem teuer geworden.

Grafik: Die Preise von Vorprodukten liegen derzeit deutlich höher als gewohnt. Ein Teil dieser Preissteigerung wird an den Endverbraucher weitergegeben.

Quelle: JPM, Guide to the Markets

Wird sich diese Entwicklung Jahr für Jahr wiederholen? Ganz bestimmt nicht. Die kommenden ein bis zwei Jahre werden die Lieferketten wieder eingespielt, die Transportkosten wieder auf Normalmaß zurückkommen und der preisdrückende Wettbewerb um den Kunden wieder zunehmen.

Fehlende Arbeitskräfte bremsen die Produktion in den USA

Am Arbeitsmarkt könnten sich allerdings Entwicklungen ergeben, die die Inflation tatsächlich um einen halben bis ganzen Prozentpunkt nach oben bringen. Die folgende Grafik über die offenen Stellen in den USA zeigt deren Entwicklung seit dem Jahr 2000.

In der Finanzkrise 2008 ging das Stellenangebot sehr stark zurück. Der Rückgang begann schon 2006 und hielt bis 2008 an. Sie erinnern sich: damals fiel die Weltwirtschaft in eine Rezession.

Dann folgten zehn Jahre, in denen das Angebot an Arbeitsstellen Jahr für Jahr wuchs. Dies stoppte erst mit Ausbruch der Pandemie.

Im Februar 2019 brach der Arbeitsmarkt innerhalb von wenige Tagen extrem ein. Die Erholung darauf verlief genauso rasant. Sie denken daran: in den USA können Arbeitskräfte sehr kurzfristig entlassen werden. Deutschland überbrückte die Krise 2008 und jetzt wieder mit Kurzarbeitergeld. Damit wurden Entlassungen hierzulande weitgehend vermieden.

Die letzten Monate stieg das Angebot an offenen Stellen extrem an. Unternehmen schwimmen in Aufträgen und wollen die Produktion hochfahren. Neben fehlenden Teilen ist der Mangel an Arbeitskräften der größte Bremsfaktor.

Quelle: JPM, Guide to the Markets

Millionen von Arbeitnehmern in den USA erhielten während der letzten Monate so großzügige Unterstützung vom Staat, dass sie sich mit der Annahme eines Jobs schlechter gestellt hätten als vorher. Diese Unterstützung läuft nun aus. Das begründet die Erwartung, dass die offenen Stellen jetzt wieder schneller besetzt werden können als bisher.

Quelle: Capital Economics

Inflationsrate wird 2022 wieder zurückgehen

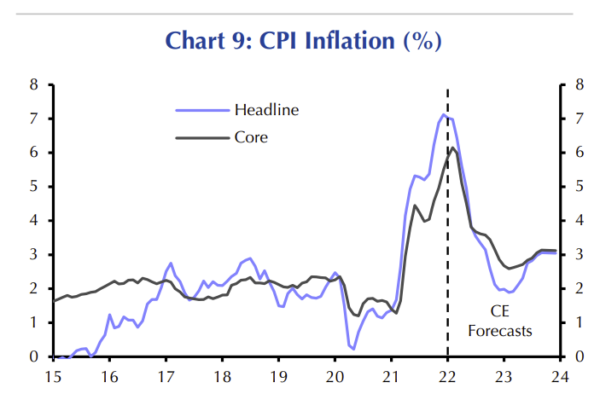

Die Inflationsrate in den USA hat aktuell anscheinend ihren Hochpunkt erreicht. Gründe hierfür sind vorstehend genannt. Bis zum Jahresende 2022 wird sich lt. der Prognose von Capital Economics die Inflationsrate wieder zurückbilden und dann auf einem Niveau etwa einen Prozentpunkt höher als vor der Pandemie einpendeln.

Quelle: Capital Economics, Stand 25.1.2022

In der Eurozone erleben wir die gleiche Entwicklung. Auch hier wird die Inflationsrate im Jahresverlauf 2022 wieder zurückkommen und sich dann auf einem Niveau etwa einen Prozentpunkt höher als vor der Pandemie einpendeln.

Quelle: Capital Economics, Stand 25.1.2022

Die Commerzbank veröffentlicht die Prognosen auf Quartalsbasis und erwartet für die ersten beiden Quartale noch eine hohe Inflationsrate, insbesondere in den USA. Ab dem dritten Quartal sollte die Inflationsrate jedoch wieder zurückgehen. Zum Jahresende erwartet die Commerzbank bis auf sehr geringe Abweichungen die gleichen Werte wie der bankenunabhängige Analysedienst Capital Economics.

Quelle: Commerzbank.

Künftige Inflation: ein Prozentpunkt höher als vor der Pandemie

Halten wir somit fest:

- Die gegenwärtigen Extreme sind vorübergehender Natur.

Mit der fortschreitenden Auflösung der gegenwärtigen Engpässe (Mangel an Produkten wegen gestörter Lieferketten, Behinderungen beim Transport und Mangel an Arbeitskräften) wird sich die Inflationsrate im laufenden Jahr wieder zurückbilden. - Mittelfristig wird die Inflationsrate etwa einen Prozentpunkt höher liegen als vor der Pandemie.

Dies resultiert auch aus den Investitionen, die wir in Deutschland, in Europa, in den USA und überall auf dieser Welt stemmen müssen, um unsere Energieerzeugung auf erneuerbare Energiequellen umzustellen. Die Bereitstellung von Energie wird während dieser Umstellungsphase (und das sind einige Jahrzehnte) teurer werden.

- Ausblick auf die Anlagemärkte ab Juli 2025 - 27. Juni 2025

- LVL70 – Musterportfolio per Juni 2025: Plus 196 % - 24. Juni 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Niemand weiß es (schon wieder) - 31. Mai 2025