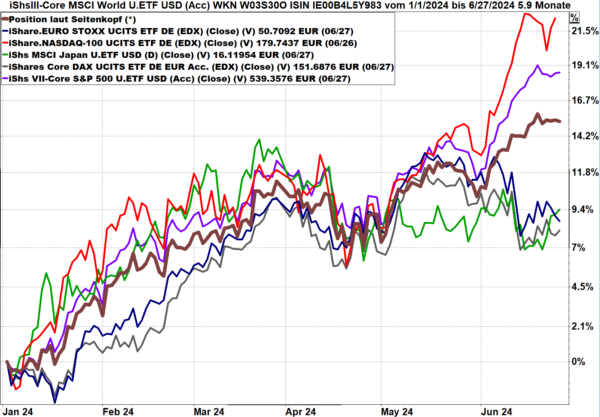

Auch im Juni setzten die Aktienmärkte ihren Weg nach oben fort. Per 27. Juni zeigt das Barometer für die 23 Industriestaaten (Weltaktienindex genannt) einen Anstieg von über 15 % seit Jahresbeginn an. Die folgende Grafik zeigt einen iShares ETF auf den Weltaktienindex von Anfang 2024 bis 27.06.2024, Bewertung aus Sicht eines Euro-Anlegers.

Quelle: infront

Börsen der Industrieländer: USA bauen den Vorsprung aus

Die Kursentwicklung der Börsen der wesentlichen Industrieländer ist üblicherweise gleichgerichtet. Im Juni lief die Entwicklung jedoch gegenläufig. Die Börsen der Eurozone inklusive Deutschland fielen zurück, wogegen die Indizes der USA (im Bild: S&P 500 und Nasdaq 100) deutlich zulegten. Motor des Kursanstiegs waren wie schon seit Jahresbeginn die Technologiewerte.

Der Weltaktienindex legte ebenfalls zu. Dies ist eine logische Folge seiner Zusammensetzung: nach dem starken Kursanstieg der US-Börsen in diesem Jahr repräsentiert dieser Index mittlerweile mehr als 70 % US-Aktien.

Die folgende Grafik zeigt die Indizes einiger Industrieländer im direkten Vergleich.

- braun (dicke Linie): Weltaktienindex mit über 1.500 Werten aus 23 Industrieländern

- blau: EURO STOXX mit 600 Werten aus europäischen Ländern

- grau: DAX mit 40 Werten aus Deutschland

- grün: Aktienindex Japan

- rot: NASDAQ mit den 100 größten Technologiewerten in den USA

- lila: S&P 500 mit den 500 größten Werten aus allen Branchen in den USA

Quelle: infront

Gerne wiederholte ich meinen Hinweis, dass die an den US-Börsen gelisteten Unternehmen ihre Umsätze und Gewinne nicht ausschließlich in den USA, sondern weltweit erzielen. Ein Investment in „Apple“ (als Beispiel) führt somit dazu, an den Umsätzen und Gewinnen dieses Unternehmens in den USA, in Europa, in Asien, in Lateinamerika und in Afrika … beteiligt zu sein. Für die meisten großen in den USA gelisteten Konzerne gilt sinngemäß das Gleiche.

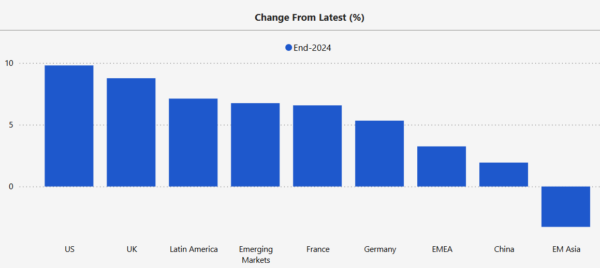

US-Börsen: Chance auf 10 % plus bis zum Jahresende

Der unabhängige Analysedienst Capital Economics (CE) veröffentlicht Woche für Woche hunderte Seiten von Analysen und Einschätzungen der wirtschaftlichen Entwicklungen in allen relevanten Ländern rings um den Globus. Aus diesen Analysen resultieren die Einschätzungen und Prognosen für die Entwicklung der Aktienmärkte, die in übersichtlichen Grafiken zusammengefasst sind.

Vor wenigen Tagen erhöhte CE seine Prognose für den S&P 500. Ausgehend von den Börsenkursen vom 21.06.2024 erwartet CE einen Anstieg der Börsenkurse bis zum Ende des Jahres 2024 in den USA und anderen Ländern wie folgt:

Die positive Entwicklung wird sich gemäß der Einschätzung von CE auch im 2025 fortsetzen. Bis zum Jahresende 2025 könnten die US-Börsen (als Beispiel) um fast 30 % höher notieren als per 21.06.2024.

Im Jahr 2026 werden die Börsenkurse gemäß aktueller Einschätzung den Rückwärtsgang einlegen. Der Stand Ende 2026 wird von CE niedriger erwartet als Ende 2025. – Dies heute als ersten Ausblick für 2026, was sicherlich noch einige Revisionen erleben wird.

Quelle drei Schaubilder: Capital Economics

Die Musik spielt an den Börsen der USA

Basierend auf diesen Prognosen, die von einem weltweit tätigen Team von unabhängigen Analysten erstellt und überwacht werden, halte ich es für sinnvoll, das Investment in Unternehmen, die an den US-Börsen gelistet sind, zu erhöhen. Als sehr breites Investment bietet sich der S&P 500 an. Noch mehr Chancen, jedoch auch eine deutlich höhere Schwankungsbreite, sind mit den Technologiewerten, die im Nasdaq 100 zusammengefasst sind, zu erwarten.

Emerging Marktes: volatil und nicht einheitlich

Die aufstrebenden Schwellenländer („Emerging Markets“) liefern durchaus unterschiedliche Börsenentwicklungen. China schafft die lang erwartete Erholung (noch) nicht, Brasilien ging seit Jahresbeginn um 15 % zurück und der breite Index „AllCap Far East“ bleibt ebenfalls hinter dem Index der Industrieländer zurück. Diese Märkte sollten nur sehr gezielt und nur von erfahrenen und sehr aufmerksamen Investoren beigemischt werden.

- braun: Weltaktienindex zur Orientierung

- rot: China Offshore 50 (die 50 größten Titel in China, die in Hongkong international gehandelt werden)

- orange: CSI300 (die 300 größten Titel von Festland-China)

- grün: ein Index mit allen handelbaren Titel „Far East“ (= Asien)

- blau: Index für Brasilien

Quelle: infront

Langfrist-Anleger bleiben investiert

Mit den positiven Aussichten bis Jahresende 2025 bleiben Langfrist-Anleger weiterhin investiert. Sollten sich die Hinweise bezüglich eines Rückgangs in 2026 verdichten, werden wir erneut darüber nachdenken, einen Teil des Investments vorübergehend vom Tisch zu nehmen.

- IhrKonzept-KAPITALMARKTAUSBLICK: Anlagemärkte weiterhin mit positiven Aussichten - 28. September 2025

- Ausblick auf die Anlagemärkte per 27.9.25 - 27. September 2025

- LVL70 – Musterportfolio per September 2025: Plus 220 % - 22. September 2025