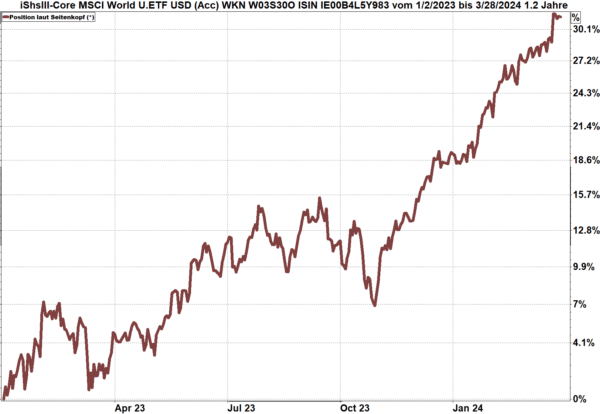

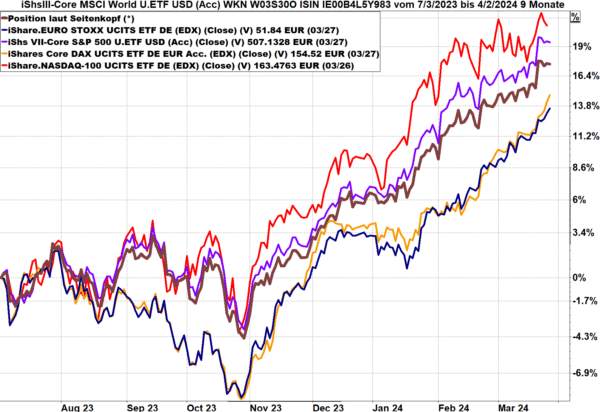

Auch im März setzten die Aktienmärkte den Kursanstieg fort. Die Grafik zeigt den Kursanstieg am Beispiel des iShares ETF auf den Weltaktienindex, der über 1.500 Positionen aus 23 Industrieländern enthält, davon ca. ein Viertel in Technologiewerten. Erster Datenpunkt Anfang 2023, letzter Datenpunkt vom 28.03.2024, Bewertung aus Sicht eines Euro-Anlegers.

Quelle: infront

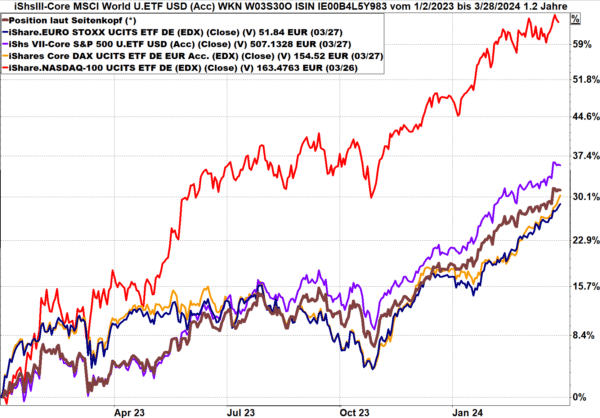

Die Rally der Technologiewerte wird langsamer

Der Kursanstieg wurde bisher vor allem von den Technologiewerten getrieben. Der Chart zeigt die Entwicklung von:

- rot: ETF auf den Nasdaq 100 mit einem Anteil von ca. 50 % Technologie

- lila: ETF auf den S&P 500 mit einem Anteil von ca. 30 % Technologie

- braun: ETF auf den Weltaktienindex mit einem Anteil von ca. 25 % Technologie

- blau: ETF auf den EURO STOXX mit einem Anteil von ca. 13 % Technologie

- Ocker: ETF auf den DAX mit einem Anteil von ca. 14 % Technologie

Bei einem genauen Blick auf den Verlauf fällt allerdings auf, dass der Nasdaq 100 seine Outperformance hauptsächlich in einer sehr kurzen Zeitspanne von nur sechs Wochen ab Mai 2023 erreicht hat.

Quelle: infront

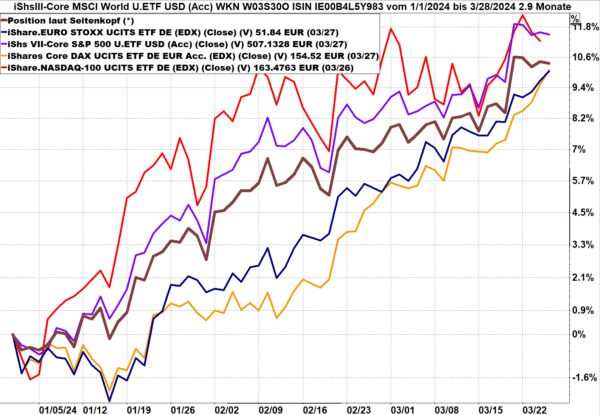

Wählen wir einen kürzeren Zeitraum, dann fällt auf, dass die Wertentwicklung der fünf ETFs doch nicht so weit auseinanderfiel. Seit Juli 2023 sind die Unterschiede deutlich geringer.

Grafik: gleiche Positionen wie oben, jedoch jetzt ab Juli 2023

Quelle: infront

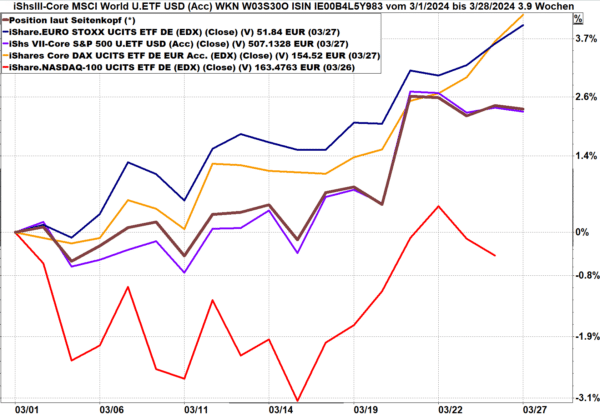

Seit Jahresbeginn 2024 liegen die Werte sehr dicht beieinander. Dax und EURO STOXX laufen fast gleich, Nasdaq und S&P500 ebenfalls. Der Weltindex liegt – mit weniger Volatilität – genau dazwischen.

Quelle: infront

Auffällig ist auch, dass der Anstieg des Nasdaq 100 seit Anfang März flacher geworden ist. Dies löst erhöhte Wachsamkeit aus. Es könnte durchaus sein, dass die Technologieunternehmen nach ihrer starken Rally jetzt in eine Beruhigungsphase eintreten. Tatsächlich haben Dax, EURO STOXX und S&P 500 seit Anfang März besser performt als Nasdaq 100.

Zinsentwicklung verursacht keine Sorgen mehr

Die weitere Entwicklung der Leitzinsen verursacht keine Sorgen mehr. Das Thema ist durch. Sowohl die Fed als auch die EZB senden klare Signale, dass die Leitzinsen bis zum Jahresende tiefer stehen werden als aktuell. Vermutlich wird die EZB schon vor der Fed mit Zinssenkungen beginnen, die Fed dann in ihrer Sitzung im Juni.

Auch die langfristigen Zinsen werden zurückgehen

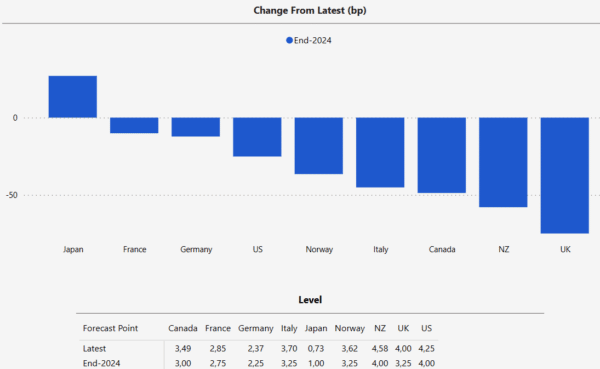

Eine weiterhin zurückgehende Inflationsrate und eine Reduzierung der Leitzinsen wird auch die langfristigen Zinsen etwas nach unten bringen. Hier die Prognosen von Capital Economics, dem internationalen Analysedienst, für die wichtigsten Industrieländer. Die Grafik zeigt, um wievielt Basispunkte (bp) die Zehnjahres-Zinsen per Ende 2024 tiefer erwartet werden als per 23.03.2024. Hundert bp entsprechen einem Prozentpunkt.

Die Prognose sagt: Ausgehend vom 23.03.2024 werden die Zinssätze für 10-jährige Anleihen bis zum Jahresende in Deutschland von 2,37 % auf 2,25 % sinken, in den USA von 4,25 auf 4,00 % und und in UK von 4,00 auf 3,25. Niedrigere Kurzfrist-Zinsen und niedrigere Langfrist-Zinsen entlasten die Wirtschaft, die privaten Verbraucher inklusive Immobilienkäufer und auch den Staat. Das ist Rückenwind für die Wirtschaft. Nur Japan wird eine leichte Erhöhung erleben, von 0,73 % auf 1,00 %.

Wirtschaft wächst langsam, aber sie wächst

Das Bruttosozialprodukt in Europa wächst weniger dynamisch als in früheren Zeiten. Vor allem Deutschland leidet unter einer wirtschaftsfeindlichen Gesetzgebung und einer Unzahl von Regulierungen, die die Entfaltung der Unternehmen behindern. Eine Rezession ist jedoch nicht zu befürchten.

Die Wirtschaft in anderen Regionen, insbesondere in den USA mit ihrer wirtschaftsfreundlichen Gesetzgebung, wächst deutlich dynamischer. Die DWS kam in ihrer jüngsten CIO-Konferenz vom März dieses Jahres zu folgenden Wachstums-Prognosen:

- 3,1 % für die Weltwirtschaft insgesamt

- 1,6 % für die USA

- 1,1 % für die Eurozone

Die Arbeitslosenquote wird sich gegenüber 2023 in keinem der Wirtschaftsräume wesentlich ändern. Die Verbraucherpreise werden nicht mehr so stark steigen wie in den Vorjahren.

Aktienmärkte weiter im Aufwärtstrend

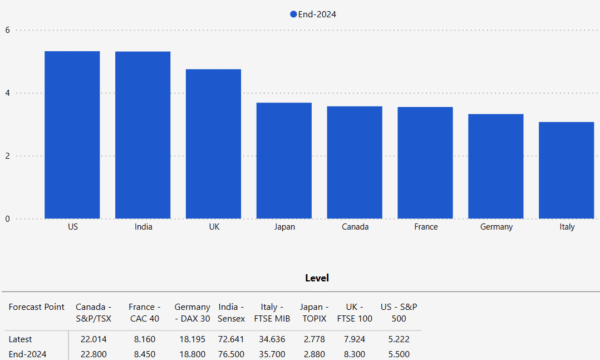

Auch für die kommenden neun Monate erwartet Capital Economics eine Steigerung der Aktienkurse. Hier eine Auswahl von acht Ländern mit den Prognosen, wie stark die Aktienmärkte in diesen Ländern bis zum Jahresende zulegen könnten.

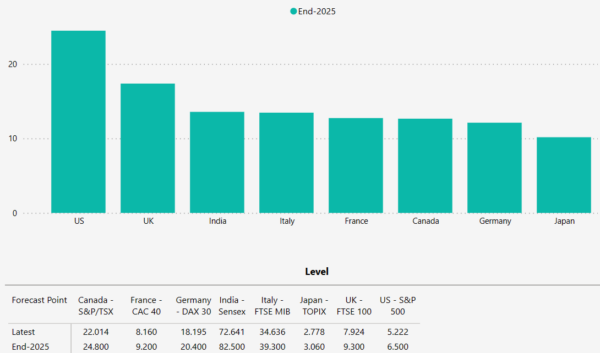

Weiten wir das Zeitfenster bis Ende 2025 aus, könnten die Aktienmärkte in den USA über 20 % zulegen, in UK über 15 % und in Europa über 10 %. Einige exotische Börsen werden vermutlich noch stärker zulegen, dies jedoch in ihrer lokalen Währung. Für die Türkei z.B. werden starke Kursgewinne, gleichzeitig jedoch eine weitere Abwertung der Währung erwartet. Wir müssen diese Prognosen durch die Brille eines Euro-Besitzers betrachten.

Quelle: CapitalEconomics, Prognose Aktienmärkte in lokaler Währung

Die DWS erwartet bis Ende 2025 keinen ganz so hohen Kursanstieg in den Aktienmärkten, jedoch in keiner Region einen Rückgang. Auch andere Investmenthäuser erwarten einen weiteren Anstieg der Aktienkurse, jedoch nicht mehr mit der gleichen Dynamik wie in den letzten Monaten.

Langfrist-Anleger bleiben weiterhin investiert

Ganz bestimmt wird die weitere Aufwärtsentwicklung nicht geradlinig verlaufen. Extreme Einbrüche sind jedoch nicht zu erwarten. Langfrist-Anleger bleiben deswegen in Erwartung einer tendenziell weiterhin positiven Entwicklung der Aktienmärkte investiert.

- IhrKonzept-KAPITALMARKTAUSBLICK: Aktien bleiben weiterhin die erste Wahl - 29. Oktober 2025

- Ausblick auf die Anlagemärkte per 28.10.25 - 28. Oktober 2025

- LVL70 – Musterportfolio per Oktober 2025: Plus 235 % - 27. Oktober 2025