Für den eiligen Leser:

Das Wirtschaftswachstum wird in 2022 etwas geringer sein als in den Jahren vor Ausbruch der Pandemie. Ein abrupter Einbruch wird jedoch nicht erwartet. Es wird sich weiterhin lohnen, für den langfristigen Vermögensaufbau in Unternehmensbeteiligungen (= Aktien) zu investieren, über Fonds, ETFs oder einzeln. Die letzten zehn Jahre erzielten Anleger damit einen Wertzuwachs von über zehn Prozent jährlich. Dies wird sich wieder Richtung langfristigem Durchschnittswert einpendeln, der bei etwa sechs Prozent liegt. Die Kurse werden weiterhin in beide Richtungen schwanken. Der Langfristinvestor nutzt Schwankungen nach unten zum Kauf.

Der aktuelle Wirtschaftszyklus ist noch nicht zu Ende

Die Ausbreitung des Coronavirus Anfang 2020 führte weltweit zu einem tiefen Einbruch der Wirtschaftsleistung. Die darauf folgende Phase der Erholung ist noch nicht zu Ende. Ein Blick zurück auf die Erholungsphasen nach der Dotcom-Krise und der großen Finanzkrise zeigt, wie lange solche Erholungsphasen andauern können.

Grafik:

Aktueller Wirtschaftszyklus im Vergleich zu Dotcom- und Finanzkrise

Quelle: JPM, Guide to the Markets

Weitere Erholung der Wirtschaftsleistung zu erwarten

Alle Analysehäuser sagen für 2022 und auch für 2023 eine weitere Erholung voraus. Gründe hierfür sind: Es besteht eine große bisher nicht befriedigte Nachfrage von Seiten der Konsumenten. Autos werden wegen weniger fehlender Teile nicht ausgeliefert, das Einkaufen von privaten Konsumgütern wird durch zahlreiche Vorschriften, aber auch durch fehlende Ware, behindert, auf den Konten der Konsumenten haben sich viele Milliarden angesammelt, die in den Konsum drängen. Konsumenten wollen kaufen und werden dies nachholen, sobald wieder die Möglichkeit dazu besteht.

Die neuerlichen Beschränkungen werden diese Entwicklung nicht aufhalten, sondern nur verzögern. Die Unternehmen werden ihre Umsätze und Gewinne steigern, wenn die aktuellen Behinderungen abgebaut werden. Dies wird 2022 und auch 2023 zu weiterhin steigenden Aktienkursen führen. Je länger die aktuellen Behinderungen zufolge der Omikron-Variante des Virus andauern, desto mehr wird sich die Erholung verschieben, aber nicht ausfallen.

Inflation wird etwas höher sein als bisher

Die derzeit diskutierten Inflationszahlen sind zu kurz gedacht. Auch wenn Angaben von „5 % und mehr“ täglich hundertfach wiederholt werden, wird die Prognose deswegen nicht richtiger.

Unsere Systematik der Inflationszahl-Ermittlung ist unsinnig. Wir vergleichen stets mit dem Wert „ein Jahr zuvor“. Wenn nun „ein Jahr zuvor“ bestimmte Positionen, die in die Inflationsberechnung eingehen, besonders stark zurückgegangen sind und jetzt wieder auf einen durchschnittlichen Wert einpendeln, führt dies zu aufgeblähten Inflationszahlen. Manchmal wird darauf hingewiesen, dass in den Zahlen so ein „Basis-Effekt“ mitspielen würde. Ich bin mir aber nicht sicher, ob damit für alle Leser und für alle Talk-Show-Zuhörer klar ist, was dies bedeutet.

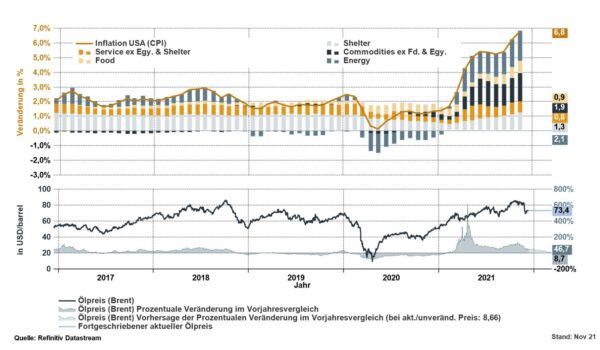

Schauen wir auf die Fakten: (siehe folgende Grafik)

- Die Inflationsrate in den USA lag von 2017 bis 2019 stets um die 2 %.

- Im Frühjahr 2020, parallel zur Ausbreitung der Panik wegen Covid-19, gingen die Ölpreise stark zurück. gleichzeitig stiegen die Preise Dienstleistungen und Wohnen weniger stark an als im Vorjahr. Dies führte zu einem Rückgang der Inflationsrate auf fast 0 % (siehe durchgezogene orange Linie in der folgenden Grafik)

- Ab März 2021 stiegen die Ölpreise wieder auf ein Niveau wie vor dem Rückgang. Auch die Preise für Dienstleistungen und Wohnen stiegen auf ein Niveau etwas über dem Stand vor dem Rückgang.

- Einige Konsumgüter sind immer noch Mangelware, zum Beispiel Autos. Das führte zu einem starken Preisanstieg von Gebrauchtwagen.

- Rohstoffpreise (ohne Öl) legten in 2021 stark zu. Die Preise werden bei einzelnen Produktgruppen vermutlich auf einem etwas höheren Preisniveau verharren als vor Covid-19, jedoch nicht jahrelang mit gleicher Steigerungsrate zulegen wie in 2021.

Die meisten dieser Einzel-Effekte werden sich wieder einpendeln. Die Inflationsrate in den USA könnte danach bei vielleicht 2,5 % bis 3,0 % (etwas höher als vor Covid-19) liegen, im Euroland bei etwa 2,0 % bis 2,5 % und damit auf einem Niveau, das die EZB seit langem anstrebt.

Grafik: Entwicklung der Inflation in den USA – einzelne Preisgruppen

Grafik veröffentlicht von DJE

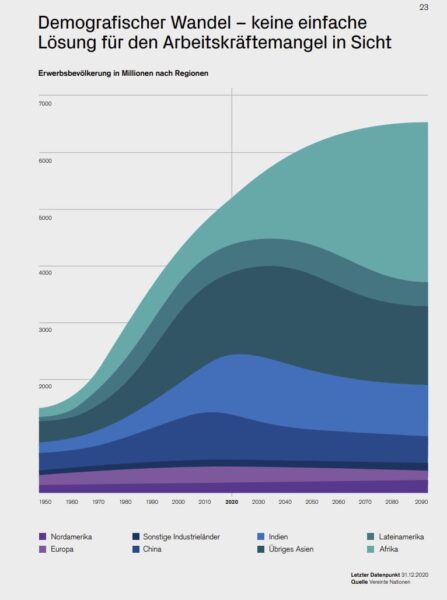

Löhne könnten langfristig steigen

In allen Industrieländern und auch in China nimmt die Zahl der Erwerbstätigen langfristig ab. Dies könnte dazu führen, dass die Verhandlungsmacht der Arbeitnehmer gestärkt wird, was zu steigenden Lohnkosten führen würde.

Quelle: UN

Kommentar

Die einzige Region, in der die Anzahl der Menschen weiterhin zunimmt, ist Afrika. Alle Industrienationen sollten zusammenwirken, um in den Ländern Afrikas die Schulbildung und die berufliche Ausbildung auf ein deutlich höheres Niveau zu bringen und vor Ort Produktionsstätten zu errichten. Damit erhalten die in Afrika lebenden Menschen die Möglichkeit, in ihrer Heimat Einkommen zu erzielen und ihre Lebensverhältnisse in ihrer Heimat zu verbessern. Wenn wir Industrieländer diese Chance verpassen, werden sich viele Millionen Menschen in Bewegung setzen und ihre Zukunft in anderen Regionen suchen.

Notenbanken kontrollieren das Zinsniveau

Die Notenbanken, allen voran die Fed (amerikanisches Notenbanksystem) und die EZB (Notenbank der Euroländer) werden weiterhin sehr vorsichtig agieren. Die Fed wird vor allem darauf achten, die wirtschaftliche Entwicklung in den USA nicht zu stark zu bremsen.

Die EZB als Notenbank der Euroländer wird weiterhin das Ziel verfolgen, die Defizite der Euroländer weitgehend durch den eigenen Ankauf von Anleihen zu finanzieren und das Zinsniveau für Anleihen niedrig zu halten.

Kommentar

In den USA erzielen breite Bevölkerungskreise einen wesentlichen Teil ihres Vermögenszuwachses aus der Wertsteigerung ihrer Aktienbestände, viel mehr, deutlich mehr als in Deutschland. Die folgende Grafik zeigt: Im Einkommensperzentil von 60 % bis 99 % machte der Vermögenszuwachs aus dem Bestand von Aktien und Investmentfondsanteilen in den 21 Monaten von Q4 2019 bis Q2 2021 mehr als die Hälfte des gesamten Vermögenszuwachses aus. Ein Teil dieses Vermögenszuwachses fließt in den Konsum, was wiederum die Wirtschaft der USA antreibt.

Die größten Einkommensbezieher (das höchste 1 %-Segment der Einkommen in den USA) erzielt sogar den überwiegenden Teil ihres Einkommens aus ihrem Bestand von Aktien und Investmentfonds. In dieser Gruppe sind viele Entscheidungsträger von Unternehmen.

Die Fed wird sehr darauf achten, die Entwicklung der Aktienkurse mit ihren Maßnahmen (Zurückfahren der Anleihekäufe und Zinserhöhungen) nicht einbrechen zu lassen.

Quelle: JPM

Quelle: Commerzbank

Die Geldpolitik der EZB hatte bisher und auch weiterhin schwerwiegende Folgen für uns Investoren:

- Investments in Geld sind lohnen sich nicht mehr.

Es gibt keine Zinserträge mehr auf Kontengeld, aber auch keine Erträge mehr auf langfristige Anlagen in Anleihen. Die EZB saugt die von den Euroländern ausgegebenen Anleihen sämtlich auf und greift damit in die natürliche Bildung eines Marktzinses ein. Per 14.12.2021 lag die Rendite von sämtlichen Anleihe-Laufzeiten der BRD im negativen Bereich (siehe nachfolgende Grafik) - Investments in Sachwerte werden immer teurer.

Alle Investoren streben danach, ihre bisher in Anleihen gehaltenen Vermögenswerte in Immobilien, Aktien oder Rohstoffe zu verlagern. Die Nachfragenach dieser Art von Vermögenswerten steigt kontinuierlich. Dies treibt die Preise nach oben. - Investments in Anleihen liefern keine Rendite mehr

Jedes Mal, wenn eine Anleihe im Portfolio (aus früheren Zeiten noch mit einem hohen Coupon ausgestattet) fällig wird, vergrößert sich die Not der institutionellen Investoren. Sie finden keine Möglichkeit mehr, mit neuen Anleihen die Erträge zu erzielen, die sie zur Erfüllung ihrer Verpflichtungen brauchen. Dies ist ein gravierendes Problem für alle Investoren, die enge Anlagevorschriften einhalten müssen, z.B. Pensionskassen, sämtliche Lebensversicherungen für ihren konventionellen Deckungsstock und viele andere.

Grafik:

keine Rendite mehr auf deutsche Staatsanleihen, nur noch geringe Rendite auf US-Staatsanleihen

Quelle: DJE

Vorsicht: die Zeit hoher Kursgewinne mit Anleihen ist vorbei

Grafik:

Seit dem letzten Hoch in 1981 vierzig Jahre lang fallendes Zinsniveau in den USA. Jetzt scheint der Tiefpunkt erreicht. Damit endet auch die Zeit, in der man mit Anleihen gute Zinsen verdienen konnte und bei einem vorzeitigen Verkauf Kursgewinne.

Neue Geschäftsfelder bieten neue Chancen

Unsere Welt ist mitten in einem Prozess großer Veränderungen. Dies erfordert, dass sich Unternehmen neu erfinden müssen. Hersteller von Kurbelwellen und Kolben für Motoren (als ein Beispiel stellvertretend für Hunderte) müssen neue Geschäftsfelder finden, um in diesem Wandel weiterhin gute Umsätze zu erzielen.

Neue Geschäftsfelder wachsen rasch. Beispiele hierzu sind:

- Künstliche Intelligenz

- Digitales Leben

- Gesundheitstechnologie

- Energieerzeugung ohne CO2-Ausstoss

- Infrastruktur

- Versorgung mit sauberem Wasser

Als Anleger kann man gezielt in Unternehmen, die in diesen Geschäftsfelder führend sind, investieren.

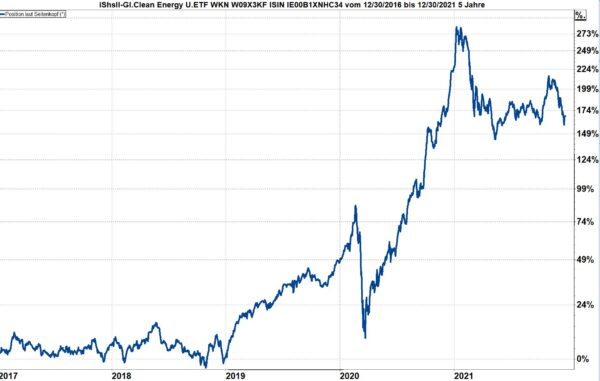

Vorsicht vor trendigen Hypes

Allerdings ist dies nicht automatisch erfolgreich, weil es nicht alleine um die künftigen Chancen dieser Unternehmen geht, sondern auch um den Preis, den man jeweils für den Einstieg in diese Investments bezahlt. Ist der Preis in einem allgemeinen Hype zu hoch, können – trotz grundsätzlich erfolgversprechender Geschäftsfelder – auch deutliche Kursverluste entstehen.

Eines der Beispiele hierzu ist der Hype und der darauf folgende Absturz der „Clean Energy“ – Werte.

Grafik:

Kursentwicklung iShares ETF auf „Clean Energy“ fünf Jahre bis 30.12.21

- 2017 bis 2018: fast keine Bewegung

- 2019 bis März 2020: starker Kursanstieg

- März 2019: Rückgang wie im Gesamtmarkt in der Covid-19-Panik

- April 2019 bis Dezember 2020: extremer Kursanstieg – ein Hype

- Januar 2020: Abbau der Übertreibung mit fast 50 % Kursrückgang

Unternehmen mit Preissetzungsmacht

Viel diskutiert wird die Frage, ob künftig die „Growth“ – oder die „Value“ – Werte bessere Chancen bieten. Ich empfehle, mehr darauf zu achten, welche Unternehmen in ihrem Geschäftsfeld über eine Preissetzungsmacht verfügen. Zur Erläuterung:

In der deutschen automobilen Oberklasse sind Qualität und Leistung allgemein auf einem hohen Niveau. Gibt es noch wirklich entscheidende Unterschiede zwischen den konkurrierenden Marken? Wenn einer dieser Anbieter seine Preise um 10 % erhöhen würde, werden die Käufer sich nach Alternativen umsehen.

Wenn ein Unternehmen wie Microsoft die Gebühr für die Nutzung seiner Programme um 10 % erhöht: wie würden Sie darauf reagieren? Würden Sie den gewohnten Umgang mit diesen Programmen aufgeben und auf einen anderen Anbieter umstellen? – Das empfinde ich als „Preissetzungsmacht“.

Unternehmen mit Preissetzungsmacht beherrschen mittlerweile die Welt. Sie werden auch weiterhin wachsen und mit Abstand die größten Positionen in den großen Indizes des Aktienmarktes sein.

Stellen Sie Ihr Depot auf „steuerfrei“ um

Falls Sie es nicht schon längst getan haben: Stellen Sie Ihr Depot auf „langfristig steuerfrei“ um. Nutzen Sie dazu die Blaupause, die der Gesetzgeber uns mit seinen Vorgaben zur Gestaltung eines langfristig steuerfreien Investments gegeben hat. Dann bleiben künftig jede Dividendenausschüttung und jeder Veräußerungsgewinn, den sie mit einer erfolgreichen Umschichtung erzielen, zu 100 % in Ihrem Depot – ohne den fortlaufenden Aderlass durch den automatischen Abzug von Abgeltungsteuer.

Wie das geht? – Hier ist der Link.

J.P.Morgan: kein Einbruch, weiterhin Wachstum

J.P.Morgan Asset Management stellt auf seiner Webseite die Ergebnisse seines hauseigenen Research auch für private Anleger zur Verfügung. Dafür danke ich JPM ausdrücklich. Gleichartiges Research liefern auch zahlreiche andere Investmenthäuser, jedoch stets mit der Auflage, dass „diese Informationen nur für professionelle Anleger“ im Sinne der Anlegerschutzgesetze freigegeben sind.

Der Investment-Ausblick 2022 von JPM trägt die Überschrift „Den Fuß vom Gaspedal nehmen, ohne auf die Bremse zu steigen“. Dieser Link führt zu dem Ausblick, der die sechs Themen aufgreift, dieden größten Einfluss auf die weltweiten Investitionen haben werden.

Wellenreiter-Invest beschreibt den Weg zur Energiewende

Robert Rethfeld, Herausgeber des börsentäglich erscheinenden „Wellenreiter“-Börsendienstes, skizziert in seiner Kolumne vom 30.12.2021 den möglichen Weg der Energiewende bis 2030. Rethfeld verliert sich nicht in Einzelheiten, sondern liefert eine leicht verständliche Übersicht, wie der Weg zur 100 % CO2-freien Energie-Erzeugung aussehen könnte. Hier ist der Link.

- IhrKonzept-KAPITALMARKTAUSBLICK: Aktienmärkte weiterhin positiv – US-Börsen führen das Feld an - 30. Juni 2024

- LVL70 – Musterportfolio: Plus 182 % - 28. Juni 2024

- Kapitalmarktausblick für Juli 2024 - 28. Juni 2024