Die Stimmung in Deutschland ist schlecht. Unsere Bewegungsfreiheit ist weiterhin eingeschränkt. Jedermann ist davon betroffen. Die Nachrichten, die Talkshows und die Kommentare in den Zeitungen legen täglich den Finger in die Wunden. Seit Mitte Februar gehen (wieder mal …) auch noch die Börsenkurse rückwärts.

Grafik: Weltaktienindex vom 1.12.2020 bis 26.2.2021 (gelb hervorgehoben: Februar 2021)

Quelle: infront (vormals vwd)

Wie soll man als Investor in diesem Umfeld seine Zuversicht auf eine positive Entwicklung bewahren?

Werfen wir einen Blick auf die Entwicklung des Aktienmarktes seit Jahresmitte 2020. Ich habe eine Linie hinzugefügt, die den Fokus auf den Trend legt. Klar zu erkennen ist:

- Im Januar 2021 stiegen die Kurse zunächst stark an. Dann ging es wieder rückwärts.

- Auch im Februar 2021 stiegen die Kurse zunächst stark an. Dann ging es wieder rückwärts.

Im „Ausblick …“ per Ende Januar schrieb ich: „Auf kurze Frist könnte nach einem so starken Anstieg der Kurse (MSCI World seit dem Tief Ende März 2020 über 60 Prozent plus) ein Rücksetzer folgen. … Bei so einer positiven Erwartungshaltung, die auch zu hohen Investitionsquoten führt, genügt meist schon eine kleine Enttäuschung, eine nicht erfüllte Erwartung, um eine Verkaufswelle und einen Kursrückgang auszulösen.“

So kam es dann auch im Februar: Mehr als 6 % plus in den ersten zwei Wochen, dann wieder rückwärts. Was ist Ihre Schätzung? Wie war der durchschnittliche Wertzuwachs des Aktienmarktes seit Jahresmitte 2020 bis zum 26.02.2021?

Grafik: Weltaktienindex vom 1.07.2020 bis 26.2.2021

Quelle: infront

Die blaue Linie zeigt einen Wertzuwachs von durchschnittlich 24 % an. Nehmen wir das mal als Schmerzensgeld für das Aushalten der großen Volatilität.

Die Erholung der Weltwirtschaft ist auf Kurs

Die Wirtschaftsleistung (meist ausgedrückt als „GDP“ = Bruttosozialprodukt einer Volkswirtschaft) ist 2020 in allen Ländern schnell und stark zurückgegangen. Die Gründe hierfür sind bekannt: Fabriken durften nicht fabrizieren, Arbeiter durften nicht arbeiten, Konsumenten durften nicht konsumieren …, sämtlich Folgen der Entscheidungen der jeweiligen politischen Führung. Mit zunehmender Lockerung der Beschränkungen kehrt die Welt wieder auf den langfristigen Wachstumspfad zurück. Die Welt: das ist nicht nur Deutschland. Andere Länder sind auf dem Weg zur Normalität schon deutlich weiter als Deutschland, allen voran China, dann aber auch Israel mit seiner mustergültigen Umsetzung des Impfprogramms und Dutzende weiterer Staaten.

Bis Ende 2022 werden die meisten Volkswirtschaften wieder auf oder zumindest nahe an ihrem langfristigen Wachstumspfad liegen. Hier die drei größten Wirtschaftsräume gemäß den Prognosen von Capital Economics.

USA: 2021 starke Erholung, vor Ende 2022 wieder auf dem langfristigen Kurs

Mit der Umsetzung des Impfprogramms werden die USA schon früh im Jahr 2022 den vor Ausbruch der Pandemie erwarteten Wachstumspfad erreichen können.

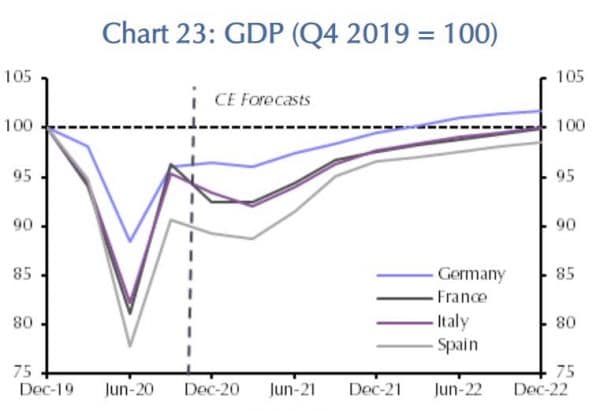

Eurozone: Deutschland in 2021 zurück auf Vorkrisenniveau

Deutschland wird – trotz Verzögerungen beim Impfprogramm – das Vorkrisenniveau der Wirtschaftsleistung schon 2021 erreichen. Frankreich und Italien bis Ende 2022, Spanien braucht etwas mehr Zeit.

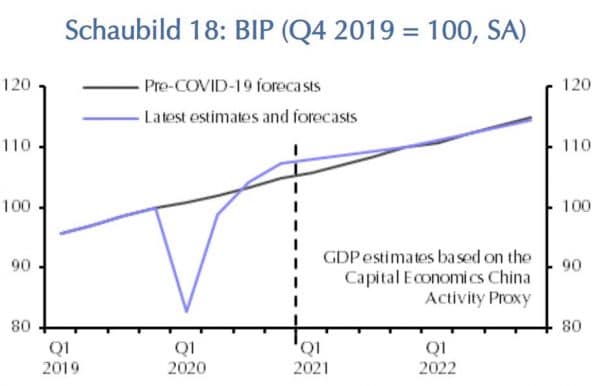

China: liegt jetzt bereits über dem Vorkrisen-Wachstum

Chinas Wirtschaftsleistung ist auch in 2021 gestiegen. Damit sind China, Taiwan und Vietnam die einzigen Länder mit einem positiven Wirtschaftswachstum in 2020. In 2021 wird die Wirtschaftsleistung – je nach Autor der Prognosen – um 8 bis 10 % zulegen. Dies ist auch auf die Produktionsausfälle in anderen Ländern zurückzuführen, die zumindest vorübergehend durch Lieferungen aus China ersetzt werden. Für 2022 rechnet Capital Economics mit einem Einschwenken auf den Wachstumspfad gemäß den Erwartungen vor Ausbruch der Pandemie.

Schwellenländer: Asien führt das Wachstum an

In der Gruppe der Schwllenländer führt Asien das Wirtschaftswachstum an. Der Rückgang in 2020 war geringer als in den anderen Regionen. Die Erholung 2021 und auch 2022 ist stärker als in Lateinamerika, den aufstrebenden Staaten in Europa und der Subsahara-Region. Nur der Mittlere Osten und Nordafrika könnten – dann aber erst 2022 – ähnlich stark zulegen wie Asien.

Starker Anstieg des Konsums erwartet

Mit der stufenweisen Lockerung der Beschränkungen ist auch ein starker Anstieg des Konsums zu erwarten. Wenn die Menschen das Vertrauen zurückgewinnen, das die Welt wieder in Ordnung kommt, dass die Arbeitsplätze erhalten bleiben, wenn die Menschen wieder einkaufen gehen dürfen, … dann wird vieles von dem Konsum nachgeholt, was nun fast ein Jahr lang unterbunden wurde.

In der Zeit der Beschränkungen hatten Millionen von Bürgern weiterhin gutes Einkommen und kaum eine Möglichkeit, dieses Geld wie gewohnt auszugeben. Dementsprechend haben sich enorme Summen an zusätzlichen Sparvolumen aufgebaut:

USA: Sparquote stieg vorübergehend über 25 %.

Dies resultiert auch aus der extrem großzügigen staatlichen Unterstützung der Arbeitslosen. Viele US-Bürger erhielten wöchentlich einen zusätzlichen Scheck über 600 USD, was in Millionen Haushalten zu einem höheren Einkommen führte als vorher aus dem Arbeitseinkommen.

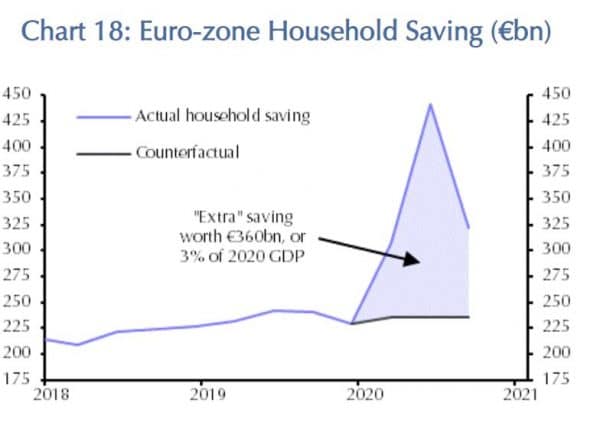

Eurozone: 360 Milliarden Extra-Ersparnisse in 2020

Das entspricht 3 % des Bruttosozialproduktes in 2020

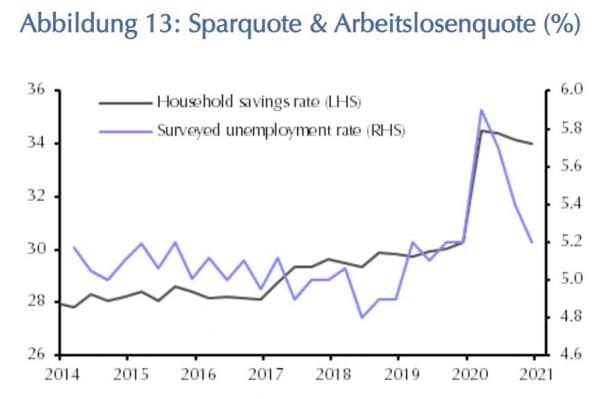

China: Sparquote stieg kurzfristig an

Auch in China stieg in 2020 die Sparquote an, hier allerdings zeitlich früher als in den USA und in den Europa. Dies zeigt deutlich, dass der Anstieg der Sparquote unmittelbar mit der Zeit des „Hausarrests“ zusammenhängt: Wer das Haus nicht verlassen darf, geht nicht einkaufen – und spart mehr.

alle Grafiken: Capital Economics

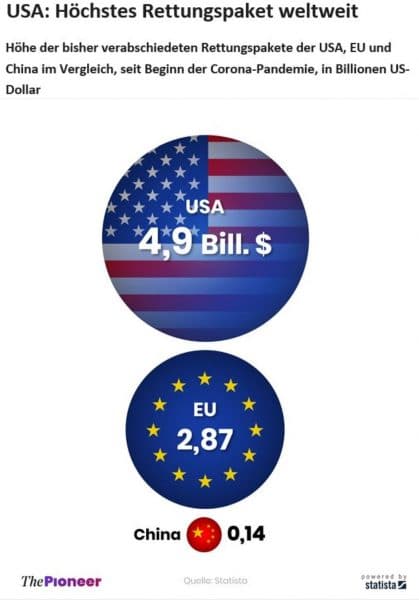

3.000 Milliarden an Rettungsgeld für Bürger und Wirtschaft

Alleine die USA und Europa haben bisher fast 3.000 Milliarden USD an „Rettungsgeldern“ für die Wirtschaft und für die Bürger bereitgestellt. Ein großer Teil dieses Geldes ist noch nicht ausgezahlt.

Grafik: ThePioneer

Ich erwarte, dass aus den zusätzlich aufgehäuften Ersparnissen und den noch folgenden Auszahlungen aus den Rettungspaketen ein gewaltiger Konsumschub entsteht. Dies wird die Umsatzausfälle während der Zeit der Einschränkungen nicht kompensieren, jedoch zu einem Konsumschub führen, sobald die Beschränkungen gelockert oder ganz aufgehoben sind.

Aktienmärkte weiterhin positiv,

jedoch mit Bewertungsrisiken

Die Kurzfrist-Spekulanten in den Aktienmärken sind derzeit reichlich nervös. Wir müssen uns stets bewusst sein, dass an den Börsen nicht nur Langfrist-Investoren wie Sie und ich investiert sind, sondern auch Tausende von Spekulanten, die auf einen schnellen, kurzfristigen Gewinn aus sind. Diese Gruppe setzt in hohem Umfang geliehenes Geld ein in der Hoffnung, dass ihre Gewinne mit Aktien höher sind als die Zinsen für das geliehene Geld. (Funktioniert manchmal, aber nicht immer …)

Derzeit sind viele Aktieninvestoren besorgt, dass das Zinsniveau, vor allem in den USA, alsbald steigen könnte. Jerome Powell, der Präsident der Federal Reserve (Notenbank System der USA), wird nicht müde, eine Fortsetzung der lockeren Geldpolitik zu betonen. Die Unterstützung der Wirtschaft, vor allem die Senkung der Arbeitslosenquote, stehe im Vordergrund. Hierfür würde auch eine Inflationsrate über den lange angestrebten 2 % in Kauf genommen, mit Verweis auf eine „durchschnittliche Inflationsrate von 2 %“, wobei der Zeitraum zur Durchschnittsbildung nicht näher bestimmt wurde. Die Arbeitslosenquote in den USA wird noch längere Zeit über der gewünschten Ziffer liegen.

Zinsanstieg reduziert relativen Vorteil von Aktien

Einige Investoren befürchten, dass sich der in den letzten Wochen zu beobachtende Zinsanstieg in den USA weiter fortsetzen könnte. Dies hätte zweierlei Folgen:

- Die Kosten für Lombardkredite steigen.

Dies erhöht die Kosten für finanzierte Depots. - Das Ertragsniveau von Anleihen steigt.

Dies führt zu einer geringeren Bewertung von Aktien. Zur Erläuterung: ein Verfahren zur Bewertung von Aktien ist die Abzinsung der künftig erwarteten Unternehmensgewinne mit dem gegenwärtigen Zinsniveau. Steigt das Zinsniveau, sinkt der relative Vorteil von Aktien gegenüber Anleihen.

Beides erhöht die Neigung von Kurzfrist-Investoren, ihren Bestand an Aktien zu reduzieren.

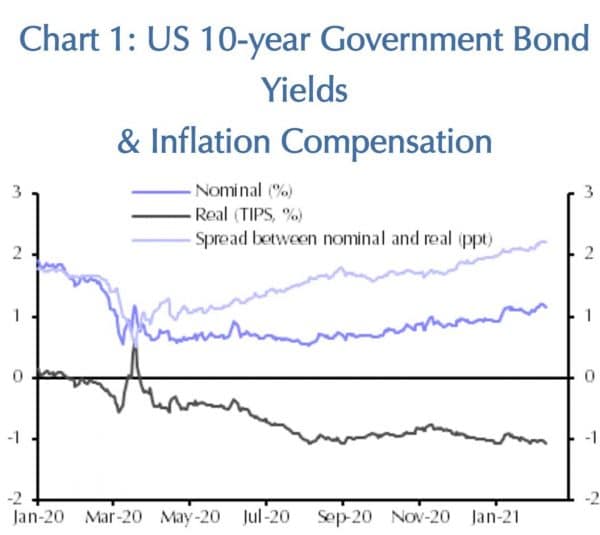

Realzinsen USA sind und bleiben negativ

Die folgende Grafik zeigt die Entwicklung des Zinsniveaus für 10jährige Anleihen der USA im Vergleich zur Inflationsrate von Januar 2020 bis Februar 2021. Die Nominalzinsen (dunkelblaue Linie) sind tatsächlich ganz leicht gestiegen bis auf ca. 1,1 % am rechten Ende der Grafik. (Bis Ende Februar 2021 erfolgte ein weiterer Anstieg bis etwa 1,5 %). Die hellblaue Linie zeigt den Unterschied zwischen dem nominalen Zins und dem realen Zins nach Abzug der Inflationsrate. Dieser Unterschied liegt am rechten Rand der Grafik (ca. 15.2.) bei über 2 %. Das heißt: Anleger, die Mitte Februar Zehnjährige Staatsanleihen der USA kauften, verlieren real etwa 1 %, da die Inflationsrate höher ist als der nominale Zinsertrag dieser Anleihen. (siehe schwarze Linie in der Grafik)

Quelle: Capital Economics

Capital Economics erwartet, dass es keinen wesentlichen Zinsanstieg in den USA geben wird. Vielmehr würde die Notenbank alles unternehmen, die Wirtschaft weiterhin mit einer sehr lockeren Geldpolitik zu unterstützen und dazu alle Möglichkeiten nutzen.

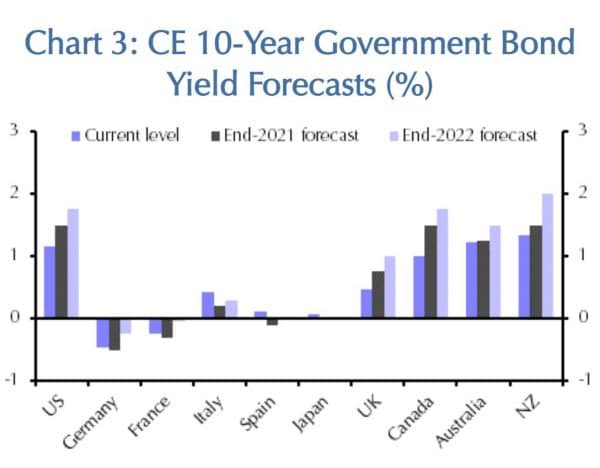

Zinsniveau bleibt niedrig

Die Vorschau auf die erwartete Zinsentwicklung für 10jährige Staatsanleihen zeigt, dass das Zinsniveau nicht nur in den USA auf einem niedrigen Stand bleibt, sondern auch in anderen Wirtschaftsregionen der Welt.

- USA: etwa 1,5 % bis Jahresende 2021, in 2022 einen Tick mehr.

- Deutschland und Frankreich: negative Zinsen auch noch in 2021 und 2022

- Italien, Spanien und Japan: Zinsniveau um die Null-Linie bis 2022

- Canada, Australien und Neuseeland: leichte Erhöhung bis Ende 2022, jedoch unter 2 % bleibend

Zahlreiche weitere Analysten erwarten gleichermaßen, dass das Zinsniveau für Staatsanleihen noch lange sehr niedrig bleiben wird. Wenn wir dieser Prognose folgen, sind Befürchtungen auf eine nachhaltig niedrigere Bewertung von Aktien nicht begründet.

Risiken aus dem Covid-19-Geschehen

In allen Ländern schreitet die Impfung der Bevölkerung voran. Das stimmt positiv. Jedoch: in vielen Ländern stehen wir immer noch nahe am Beginn der Impf-Strategie, was besonders gut aus dem „Soll“ und „Ist“ für Deutschland ersichtlich wird.

Quelle: wellenreiter

Wenn das Impfprogramm wie geplant umgesetzt wird und wenn die Impfung auch vor vielleicht weiteren Mutationen des Virus schützt, dann werden vermutlich auch die Prognosen zur Entwicklung der Aktienmärkte bestätigt. Wenn sich neue Verzögerungen oder Risiken an der Virusfront ergeben, werden die Karten neu gemischt.

Eine Verzögerung auf dem Weg zur wirtschaftlichen Erholung wird vermutlich neue und noch größere Unterstützungen sowohl durch die Notenbanken als auch durch die Staaten zur Folge haben. Dann hätten wir, wie schon häufig als paradoxe Entwicklung beobachtet, dass eine wirtschaftliche Schwäche zu einem Höhenflug der Aktienkurse führt. Viel Geld im Markt und Aussicht auf noch mehr staatliche Unterstützung führt meist zu steigenden Bewertungen in den Aktienmärkten.

Langfristanleger bleiben weiter investiert

Wenn Sie kein Kurzfrist-Spekulant, sondern ein Langfrist-Investor sind, dann bleiben Sie mit Blick auf die nächsten fünf, zehn oder zwanzig Jahre investiert. Wertschwankungen wie im Januar und erneut im Februar 2021 wird es immer und immer wieder geben: zwei Schritte vor, einen zurück, zwei Schritte vor, … Das ist der Preis, den wir dafür bezahlen, dass wir die Aktien täglich, ja sogar sekündlich handelbar machen.

Die folgende Grafik zeigt den Weltaktienindex in den letzten 15 Jahren. Die dunkel-lila Linie zeigt einen Wertzuwachs von 6,9 % (inklusive Dividenden, nach Abzug der Quellensteuern) an. Die hell-lila Linie zeigt einen Wertzuwachs von 13 % an. Irgendwo dazwischen wird wohl die persönliche Realität für jeden Anleger liegen, je nachdem, wann er sein Investment begonnen hat.

Quelle: infront

Das Musterportfolio, das ich seit Januar 2014 als Ideenträger für die Investments in dem lebenslang steuerbegünstigen Versicherungstarif „Private-Insuring LVL70“ aufgesetzt habe, lag per Ende Januar 2021 bei einem Wertzuwachs von über 10 % im Jahresdurchschnitt.

- Ausblick auf die Anlagemärkte ab Juli 2025 - 27. Juni 2025

- LVL70 – Musterportfolio per Juni 2025: Plus 196 % - 24. Juni 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Niemand weiß es (schon wieder) - 31. Mai 2025