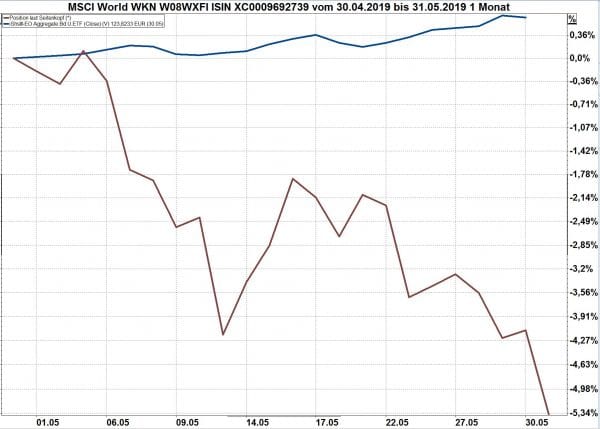

Im Mai ging der Weltaktienindex um mehr als fünf Prozent zurück. Es hat sich somit ausgezahlt, wie Anfang Mai vorgeschlagen 50 % der Investments in Aktien auf „Parkposition“ zu stellen. Damit wurde der Kursrückgang nur mit halber Kraft mitgenommen.

Volatil seitwärts oder abwärts in eine Rezession?

Im Ausblick für den Monat Mai schrieb ich: „Die Prognosen der Volkswirte und Analysten für die kommenden Wochen sind jetzt etwas vorsichtiger und enthalten mehr Hinweise auf Risiken.“ Die Hinweise auf Risiken haben sich im Laufe des Monats Mai verstärkt. Die meisten Analysten und Investmenthäuser betonen weiterhin, dass die Weltwirtschaft auch im Jahr 2019 mit über drei Prozent wachsen wird. BlackRock (als ein Beispiel von vielen) erwartete keine Abgleiten der Weltwirtschaft in eine Rezession.

Das Analysehaus Capital Economics hält dagegen an seiner schon seit Monaten formulierten Prognose fest, dass die Aktienkurse im Laufe des Jahres 2019 noch deutlich sinken werden (Am Beispiel des S&P 500 von derzeit 2.750 auf 2.300) und erst in 2020 wieder eine Erholung der Kurse zu erwarten ist. Die Mehrheit der Analysten erwartet über den Sommer weiterhin eine „Seitwärtsbewegung mit Vola-Spikes“. Das soll heißen: es gibt keinen klaren Trend für steigende oder fallende Kurse. Jedoch besteht das Risiko von plötzlichen und schnellen Kurseinbrüchen, ähnlich wie im Dezember 2018.

Der Handelskrieg entpuppt sich als Kampf um die technologische Vorherrschaft

Mittlerweile ist offensichtlich: Die Auseinandersetzungen zwischen den USA und China sind kein Streit über ein paar Milliarden mehr oder weniger Ex- oder Importe, sondern ein grundsätzlicher Kampf um die technologische Vorherrschaft in der Welt. China hat mit seinem Programm „Made in China 2025“ unmissverständlich zum Ausdruck gebracht, dass es die bisherige Vorherrschaft des Westens in den wichtigsten Technologiefeldern bis 2025 brechen will.

Wikipedia erläutert hierzu: Made in China 2025 ist ein strategischer Plan des chinesischen Premierministers Li Keqiang und dem chinesischen Staatsrat vom Mai 2015. Das Center for Strategic and International Studies beschreibt ihn als eine „Initiative zur umfassenden Aufwertung der chinesischen Industrie“ . … Der Plan zielt auf High-Tech-Bereiche einschließlich der Pharmaindustrie ab, die derzeit weitgehend von ausländischen Unternehmen beherrscht werden. Der Council on Foreign Relations (Rat für auswärtige Beziehungen) ist der Ansicht, dass dies eine „echte existenzielle Bedrohung für die Technologieführerschaft der USA“ sei.

Vor diesem Hintergrund wird immer klarer, dass die anfänglich als „Handelskrieg“ bezeichnete Auseinandersetzung sehr viel mehr Bedeutung hat als ursprünglich wahrgenommen und noch sehr lange andauern wird. Daraus ergeben sich Risiken, die den Welthandel und damit die Börsenkurse stark nach unten ziehen können.

Anleihen von Schuldnern hoher Bonität liefern weiterhin keine Erträge mehr

Wie im Vormonat gilt: Sogenannt „sichere“ Anleihen von Schuldnern erstklassiger Bonität, allen voran deutsche Staatsanleihen, liefern weiterhin keine Erträge mehr. Die folgende Grafik zeigt die Wertentwicklung des iShares ETF auf den EO Aggregate Bond ETF (blaue Linie). Dieser ETF bildet den Barclays Capital EO Aggregate Bond Index ab, der eine Mischung aus Staats- und Unternehmensanleihen in der Eurozone darstellt. Der weitere Rückgang des Zinsniveaus im Mai führte in diesem Bereich zu leichten Kursgewinnen. (siehe blaue Linie in der Grafik)

Quelle: vwd

Vorsicht: Mit jedem Zehntelprozent, um das das Zinsniveau der Anleihen von Schuldnern bester Bonität fällt, steigt das Risiko von Kursverlusten, sobald sich diese Entwicklung umkehrt.

Wie geht es nun weiter?

Nach dem Rückgang der Aktienkurse im Mai (Weltindex etwas mehr als minus fünf Prozent) ist ein Teil der Bereinigung abgearbeitet. Allerdings gibt es kaum Analysten, die für die nächsten Monate deutliche Kursgewinne in den Aktienmärkten erwarten.

Volatil seitwärts

In einem Punkt sind sich alle Analysten einige: die Wertentwicklung an den Aktienbörsen in den kommenden Monaten wird volatiler (schwankungsreicher) verlaufen als in den ersten vier Monaten 2019. Ganz kurz zusammengefasst heißt dies: „volatil seitwärts“. Die Weltwirtschaft läuft zwar weiter positiv, kann aber (unter anderem) von folgenden Risiken beeinträchtigt werden:

- Die Weltwirtschaft wird maßgeblich durch das Wachstum der chinesischen Wirtschaft beeinflusst. China möchte seine Wirtschaft stimulieren. Der hohe Schuldenstand der Unternehmen schränkt den Handlungsspielraum jedoch ein.

- Die politische Unsicherheit und damit Instabilität in Europa behindert das Wachstum der Wirtschaft in zahlreichen Staaten.

- Die Behinderung des grenzüberschreitenden Handels durch immer wieder neue Vorstöße der USA führt zu hoher Verunsicherung der Entscheidungsträger und damit zur Zurückhaltung bei Investitionen.

Einige Analysten erwarten einen klareres Bild über die weitere Entwicklung bereits zur Jahresmitte, die meisten jedoch erst im Herbst dieses Jahres. Capital Economics prognostiziert eine wieder positive Kursentwicklung erst für das Jahr 2020.

Drei Möglichkeiten der Allokation für die kommenden Wochen

Für den Langfrist-Investor bestehen weiterhin drei Alternativen, sich auf diese Rahmenbedingungen einzustellen. Insofern wiederhole ich gleichlautend zum Vormonat alle drei Möglichkeiten:

Alternative 1: Schwankungen in Kauf nehmen in Erwartung einer langfristig positiven Entwicklung

Die Begründung hierfür ist, dass man keine Chance hat, den jeweils richtigen Zeitpunkt für den Ausstieg aus den Aktienmärkten zu treffen und – noch viel wichtiger – danach wieder den richtigen Zeitpunkt für den Wiedereinstieg. Diese Strategie setzt die Bereitschaft voraus, einen Rückgang zu akzeptieren und auszusitzen – und die feste Überzeugung, dass die Aktienmärkte über einen längeren Zeitraum ein guten Wertzuwachs liefern. Diese Strategie kann auch jetzt, per Anfang Mai, umgesetzt werden. Es gibt keine Anzeichen für einen heftigen Einbruch der Weltwirtschaft. Das weltweite Wachstum der Wirtschaft wird auf weiterhin über drei Prozentpunkte eingeschätzt.

Alternative 2: Das Erreichte sicherstellen und für eine gewisse Zeit alle Schwankungen ausschließen

Mit einem bisher guten Wertzuwachs im Rücken könnte man auch das „Risiko“ eingehen, bei dem jetzigen Stand alle Spieler vom Feld zu nehmen und für die kommenden Monate erwartete Volatilität auszuschließen. Das heißt:

a) im Rechtsrahmen eines Depots die Positionen auflösen und den Erlös in Liquidität parken. Das führt natürlich dazu, dass für den bisher noch nicht besteuerten Wertzuwachs 25 % Abgeltungsteuer fällig wird, plus Solidaritätszuschlag plus Kirchensteuer. Außerdem muss der richtige Zeitpunkt für den Wiedereinstieg gefunden werden.

b) im Rechtsrahmen einer steuerbegünstigten Versicherung die bisherigen Positionen in einen geldmarktnahen Fonds oder ETF zwischenparken. Hier werden weder Umschichtungsgebühren noch Steuern fällig. Was bleibt, ist auch hier, den Wiedereinstieg zu finden. Der Kauf neuer Positionen erfolgt idR. (auf jeden Fall bei Tarif LVL70) stets ohne Ausgabeaufschlag.

Alternative 3: Einen Kompromiss wählen und mit einen verringerten Betrag investiert bleiben

Hierzu bieten sich Positionen mit traditionell sehr geringer Schwankungsanfälligkeit an, z.B.

- Geldmarktnahe Fonds und ETFs

- Verwaltete Strategien mit defensiver Ausrichtung, soweit diese Strategien in der Vergangenheit bewiesen haben, dass sie Marktschwankungen wirklich gut abfedern und tendenziell zumindest eine leicht positive Entwicklung vorweisen

- In einem Depot auch ganz einfach Liquidität

Das Musterportfolio 3 bleibt zu 50 % auf Parkposition

Das Musterportfolio 3 wurde per Anfang Mai zu 50 % auf „Parkposition“ gestellt. Das bleibt auch für den Juni so. Hier ist der Link.

- Ausblick auf die Anlagemärkte ab Juli 2025 - 27. Juni 2025

- LVL70 – Musterportfolio per Juni 2025: Plus 196 % - 24. Juni 2025

- IhrKonzept-KAPITALMARKTAUSBLICK: Niemand weiß es (schon wieder) - 31. Mai 2025