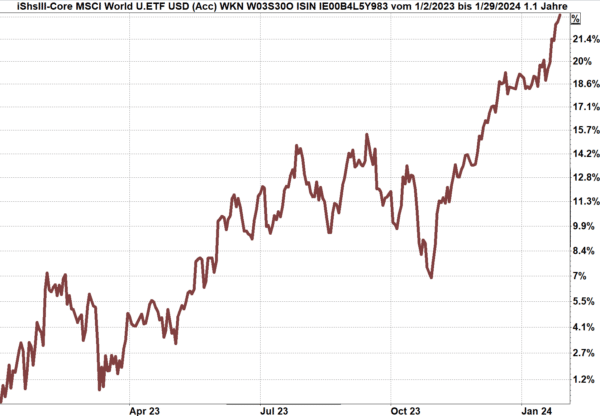

Die Aktienmärkte setzten den Ende November 2023 begonnenen Kursanstieg auch im Januar 2024 mit unveränderter Geschwindigkeit fort. Die Grafik zeigt den Kursanstieg am Beispiel des iShares ETF auf den Weltaktienindex, der bekanntlich die Aktienmärkte von 23 Industrieländern abbildet mit einem Anteil von mittlerweile fast 70 % Aktien der USA. Der letzte Datenpunkt ist der Stand vom 26.1.2024, Bewertung der Kurse aus Sicht eines Euro-Anlegers.

Quelle: infront

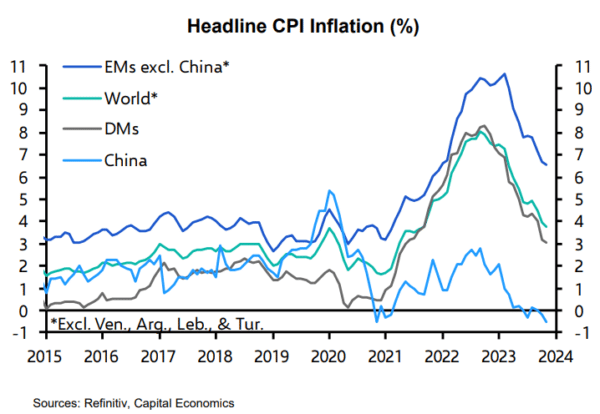

Inflation weiter auf dem Rückgang

Die in 2023 alles beherrschende Besorgnis, dass die Notenbanken der USA und der Eurozone weiterhin gezwungen sein würden, die Leitzinsen hoch zu halten und damit die Wirtschaft abzuwürgen, ist mittlerweile nicht mehr das wichtigste Thema. Die Inflationsraten in allen Märkten gingen auch im Dezember 2023 weiter zurück.

Die Ziele der Notenbanken, die Inflation auf ein Niveau von 2,0 bis 2,5 % zurückzubringen, erscheinen gemäß der Prognose von Capital Economics (CE) bis Ende 2024 erreichbar. Nur die Eurozone wird Ende 2024 vermutlich noch bei 2,5 % stehen und noch einige Monate mehr brauchen, die 2,0 % zu erreichen.

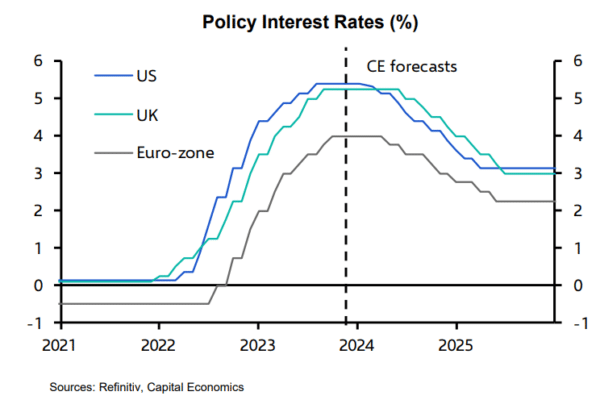

Die Notenbanken können mit Zinssenkungen beginnen

Der Rückgang der Inflationsraten sorgt für Entspannung bei den Investoren. Sie diskutieren mittlerweile nicht mehr über das „ob“, sondern nur noch über das „wann“: ab welchem Monat in 2024 werden die Fed und die EZB die Leitzinsen senken?

Auch hierzu liefert CE die Übersicht: im späten ersten Halbjahr 2024 werden beide Notenbanken mit Zinssenkungen beginnen und sodann die Zinshöhe stufenweise senken. Gemäß dieser Prognose wird die Fed die Leitzinsen bis knapp über 3 % senken, die EZB bis knapp über 2 %.

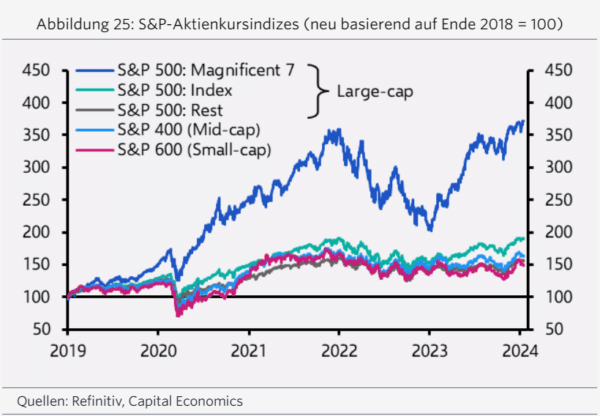

Nur wenige Weltkonzerne treiben die Aktienkurse an

Aus der Rückschau auf 2023 können wir einige Erwartungen für die kommenden Monate ableiten. Die folgende Grafik zeigt fünf Gruppen von Aktien der USA wie folgt:

dunkelblaue Linie: die „Magnificent 7“.

Dazu zählen die sieben Unternehmen, die die Aktienkurse in 2023 maßgeblich nach oben getrieben haben: Alphabet, Apple, Amazon, Microsoft, Nvidia, Meta und Tesla. Die Aktien dieser sieben Konzerne erlebten von 2020 bis Ende 2021 schon einmal einen weit überdurchschnittlichen Kursanstieg. In 2022 ging die Bewertung dieser Aktiengruppe jedoch um 40 % zurück. Das führte zu großen Verlusten bei allen, die gegen Ende des vorangegangenen Hypes in diese Positionen investiert haben.

Vor dem Hintergrund der sich schnell ausbreitenden Begeisterung über die Möglichkeiten der KI (Künstlichen Intelligenz) begannen diese Sieben Anfang 2023 einen neuen Höhenflug, der bis heute andauert.

Wir lernen daraus: Ein Investment in die Marktführer der Informationstechnologie und ihrer Randbereiche (Tesla als „Computer auf Rädern“) hat seit 2019 ein weit überdurchschnittliches Anlage-Ergebnis geliefert, dies jedoch mit ebenso überdurchschnittlicher Volatilität. Das muss man aushalten können – oder die Entwicklungen in sehr kurzen Abständen kontrollieren und darauf reagieren.

hellgrüne Linie: der S&P 500

Dies ist der Index der 500 größten Unternehmen in den USA einschließlich der „magnificent 7“. Dieser Index war weit weniger schwankungsanfällig. Die anderen 493 Unternehmen in diesem Index haben mit ihrer Aufteilung auf mehrere Branchen (29 % IT, 13 % Finanzen, 13 % Gesundheit, 11 % Konsumgüter, 9 % Industrie, …) für einen deutlich ruhigeren Verlauf des Gesamtindex gesorgt.

hellblaue und rote Linie: die mittelgroßen und kleinen Unternehmen

Der Index, der nur die mittleren bzw. die kleinen Unternehmen repräsentiert, lieferte die langfristig durchschnittliche Wertentwicklung von etwa 8 % jährlich, wie wir dies auch vom Weltaktienindex mit seinen über 1.500 Positionen kennen.

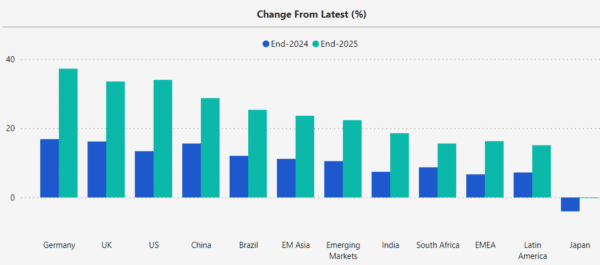

2024 und 2025 werden gute Aktienjahre

Gemäß den Prognosen von Capital Economics werden sowohl 2024 als auch 2025 gute Aktienjahre. Die Grafik zeigt den erwarteten Wertzuwachs für 2024 (blaue Säulen) und den erwarteten Gesamt-Wertzuwachs für beide Jahre bis Ende 2025 (grüne Säulen), ausgehend vom Stand per 19.01.2024, Bewertung in USD.

CE erwartet für mehrere Länder einen Wertzuwachs von über 10 % in 2023 und für Deutschland, UK und die USA einen Wertzuwachs von über 30 % bis zum Ende des nächsten Jahres. Auch wenn diese Ziele nicht in vollem Umfang erreicht werden, zeigt diese Einschätzung doch an, dass die Aktienmärkte auch in den Jahren 2024 und 2025 weiter aufwärts tendieren.

Es mag überraschen, dass das internationale Analysehaus auch für Deutschland eine sehr positive Entwicklung in den Aktienmärkten prognostiziert. Lesen wir doch jeden Tag und jedes Wochenende erneut die Auflistung, was in Deutschland alles verkehrt läuft und warum die Wirtschaft hierzulande so schlecht performt. Dieser Fokus auf alles, was schlecht läuft, ist vermutlich auch etwas dem Selbstverständnis der Journalisten geschuldet, die ihre Aufgabe darin sehen, Kritik zu üben und Missstände aufzudecken. Daneben gibt es allerdings auch zahlreiche Entwicklungen, die positiv stimmen können, aber nicht so sehr im Fokus der Berichterstattung stehen.

Ein breit gestreutes Investment, zum Beispiel über den Weltaktienindex, enthält einen Anteil von 2,3 % Aktienkapital aus Deutschland.

Großbritannien (UK = United Kingdom) erscheint ebenfalls ganz vorne in der Aufstellung der Prognose für 2024 und 2025. Dieses Land hatte in den letzten Jahren sehr große Probleme zu überwinden und kann die Bewertungen seiner Aktiengesellschaften nun wieder nach vorne bringen. Der Weltaktienindex enthält einen Anteil von 4 % Aktien, die in UK gelistet sind.

Investments in US-Konzerne sind weiterhin aussichtsreich

Die USA erscheinen in dieser Prognose nicht auf dem ersten Platz. Sie erinnern sich an die obige Grafik, die sich nicht alleine auf die „Big Techs“ konzentriert, sondern auch die mittleren und kleineren Unternehmen der USA zeigt. Da gibt es zahlreiche Unternehmen, die einfach so mitschwimmen. Ich würde bei Investment in Indizes für den US-Markt die Unternehmen bevorzugen, die derzeit dabei sind, die Wirtschaftswelt zu verändern, die Preissetzungsmacht haben, die die Standards setzen und die uns bereits erschreckend stark von ihren Leistungen abhängig gemacht haben. Nehmen Sie sich eine halbe Minute Zeit und stellen Sie sich vor:

- Ihr iPhone, Ihr iPad und Ihr Airbook funktionieren nicht mehr

- Ihr PC, Ihr Laptop und Ihr Notebook mit aller Software von Microsoft stellt den Dienst ein

- Ihre Kommunikationskanäle über Mails, Whatsapp, Telegram, etc. sind tot

Hier stoppe ich die Aufzählung. Sie und ich und Millionen weiterer Menschen sind ohnehin schon „out of business“.

So ärgerlich, ja sogar besorgniserregend diese Abhängigkeit aus meiner Sicht ist: wir können es nicht (mehr) zurückdrehen. Wir nutzen diese Leistungen und zahlen dafür. Heute, morgen … und auch noch in zehn Jahren. Als Investor möchte ich gerne am Wachstum dieser Unternehmen teilhaben und investiere deswegen einen Teil des Kapitals in diese Technologie-Giganten.

Manchmal höre ich das Argument, dass ein Investment auf diese Weise extrem USA-lastig würde. Dies halte ich für zu kurz gedacht. Ja, es stimmt: diese Tech-Giganten haben ihren Sitz in den USA und sind deswegen an den US-Börsen gelistet. Wo aber erzielen diese Unternehmen ihre Umsätze und Gewinne? Nur in den USA? Wenn Sie prüfen, in welchen Ländern und Regionen diese Unternehmen tätig sind, wo sie ihre Umsätze und Gewinne erwirtschaften, kommen Sie schnell zu einem anderen Ergebnis: das Geschäftsfeld dieser Unternehmen ist … die Welt. Rings um den Globus nutzen Milliarden Menschen deren Produkte und Dienstleistungen. Die Expansion außerhalb der USA ist häufig stärker als im bereits stark gesättigten Inland.

Gewinne der US-Unternehmen werden weiterhin steigen

Die Börsenzeitung veröffentlicht jüngst auf Basis der Datenerhebung von Franklin Templeton die Prognose, dass die Umsätze der im S&P 500 gelisteten Unternehmen in 2024 um 5,4 % steigen werden und die Gewinne um 11,7 %. Die Gruppe von Unternehmen, die auf Informationstechnologie fokussiert sind, werden ihre Umsätze in 2024 um 8,8 % steigern und ihre Gewinne um 16,6 %.

Auch wenn diese Ziele nicht vollumfänglich erreicht werden sollten, ist die Richtung der weiteren Entwicklung weiter aufwärts. Steigende Umsätze und Gewinne lassen tendenziell die Aktienkurse steigen.

Aktienkurse werden weiterhin Schwankungen unterliegen

Die Aktienkurse spiegeln stets die Erwartungen der Investoren wieder. Erwarten die Investoren, dass die Unternehmen ihre Gewinne steigern können, dann überwiegen die Kaufaufträge für diese Aktien: deren Kurse steigen. Umgekehrt gilt das Gleiche: wenn die Investoren Zweifel aufbauen, dass die Unternehmen weiter gute Gewinne erwirtschaften, dann überwiegen die Verkaufsaufträge für diese Aktien: die Kurse fallen.

Daran wird sich auch 2024 nichts ändern. Zahlreiche Ereignisse werden die Erwartungen der Anleger beeinflussen. Einige Stichworte hierzu sind:

- die weitere Entwicklung der Kriege in der Ukraine und in Nahost

- die Probleme in China in Zusammenhang mit dem dortigen Immobilienmarkt

- der Ausgang der Wahl in den USA und eventuell daraus resultierende Richtungsänderungen der US-Politik.

Insgesamt werden 2024 über 70 Wahlen abgehalten. Dies kann in zahlreichen Ländern zu Überraschungen und zu einer Änderung der Politik führen.

Die rasanten Fortschritte bei der Entwicklung von künstlicher Intelligenz (KI) wird vielen Unternehmen helfen, ihre Produktivität zu erhöhen und damit ihre Gewinne zu steigern. Andererseits steigt die Besorgnis, wie mit Hilfe von KI gefälschte Nachrichten so täuschend echt in die Welt gesetzt werden können, dass Hunderttausende von Menschen Entscheidungen treffen, die sie in Kenntnis der Wahrheit niemals so getroffen hätten.

Es wird somit auch 2024 nicht ausbleiben, dass sich unerwartete Entwicklungen ergeben, die Angebot und Nachfrage an den Börsen beeinflussen und somit zu Kursschwankungen führen.

Rückkaufprogramme dämpfen die Schwankungen

Für das Jahr 2024 sind allerdings – ähnlich wie in den vorausgegangenen Jahren – bereits große Summen für Aktienrückkäufe bereitgestellt. Das bedeutet: Unternehmen mit hohen Bargeldbeständen haben sich bereits die Genehmigung eingeholt, ihre eigenen Aktien zurückzukaufen. Ein bereits genehmigter Aktienrückkauf führt dazu, dass diese Unternehmen bei einem Kursrückgang sehr schnell die Chance nutzen können, eigene Aktien vom Markt zu nehmen, womit die Nachfrage erhöht wird.

In den letzten fünf Jahren wurden auf diese Weise alleine von den Unternehmen, die im S&P 500 gelistet sind, durchschnittlich pro Jahr für 800 Milliarden USD Aktien zurückgekauft. Für 2024 ist mit einer ähnlichen Summe zu rechnen. Dies führt zu einer Dämpfung der Wertschwankungen und für die Folgejahre zu tendenziell höheren Aktienkursen, weil die künftigen Gewinne dieser Unternehmen auf immer weniger Aktien verteilt werden.

Langfristanleger bleiben investiert

Auch heute bleibe ich bei meiner Empfehlung für alle Langfrist-Anleger: bleiben Sie investiert, nehmen sie die Schwankungen in Kauf. Eine große Rezession wie in der Immobilien- und Finanzkrise 2007/2008 ist nicht zu erwarten.

Service für Langfristanleger wurde ausgebaut

Langfristanleger, die im lebenslang steuerbegünstigten Investment bei ERGO LIFE Luxemburg investiert sind, erhalten weiterhin ein gesondertes Mail, wenn sich ein Anlass für Umschichtungen ergibt.

Langfristanleger, die im ebenfalls lebenslang steuerbegünstigten Investment bei LV1871 in Liechtenstein investiert sind, müssen sich um gar nichts kümmern. Deren Investments werden im Rahmen einer vollumfänglichen Vermögensverwaltung jeweils ohne eigenes Zutun angepasst, wenn sich dazu ein Anlass ergibt. Die Prüfung dieser Investments erfolgt jede Woche erneut.

- IhrKonzept-KAPITALMARKTAUSBLICK: Anlagemärkte weiterhin mit positiven Aussichten - 28. September 2025

- Ausblick auf die Anlagemärkte per 27.9.25 - 27. September 2025

- LVL70 – Musterportfolio per September 2025: Plus 220 % - 22. September 2025